Mô hình nến Bearish Harami hay nến Mẹ Bồng Con theo tiếng Nhật cổ hoặc nến Người Có Mang là một mẫu nến đảo chiều, tuy nhiên nó không được xem là mô hình đảo chiều điển hình như mô hình nến Engulfing hay mô hình nến Hammer. Trong bài viết này CR-Invest sẽ giới thiệu với bạn nến Bearish Harami là gì và cách sử dụng nó như thế nào nhé.

Mô hình nến Bearish Harami là gì?

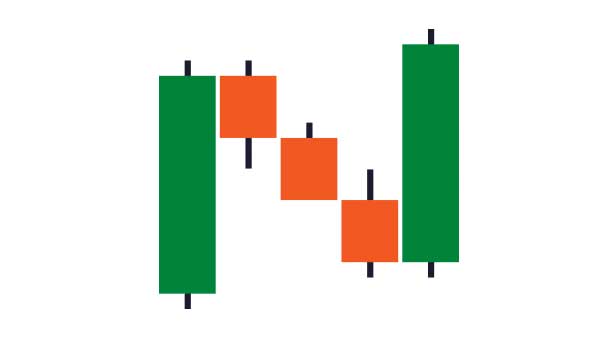

Mô hình nến Bearish Harami

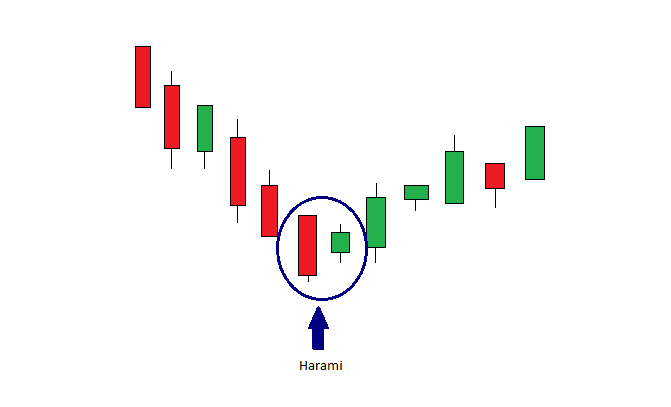

Mô hình nến Bearish Harami là mô hình gồm 02 nến với đặc điểm:

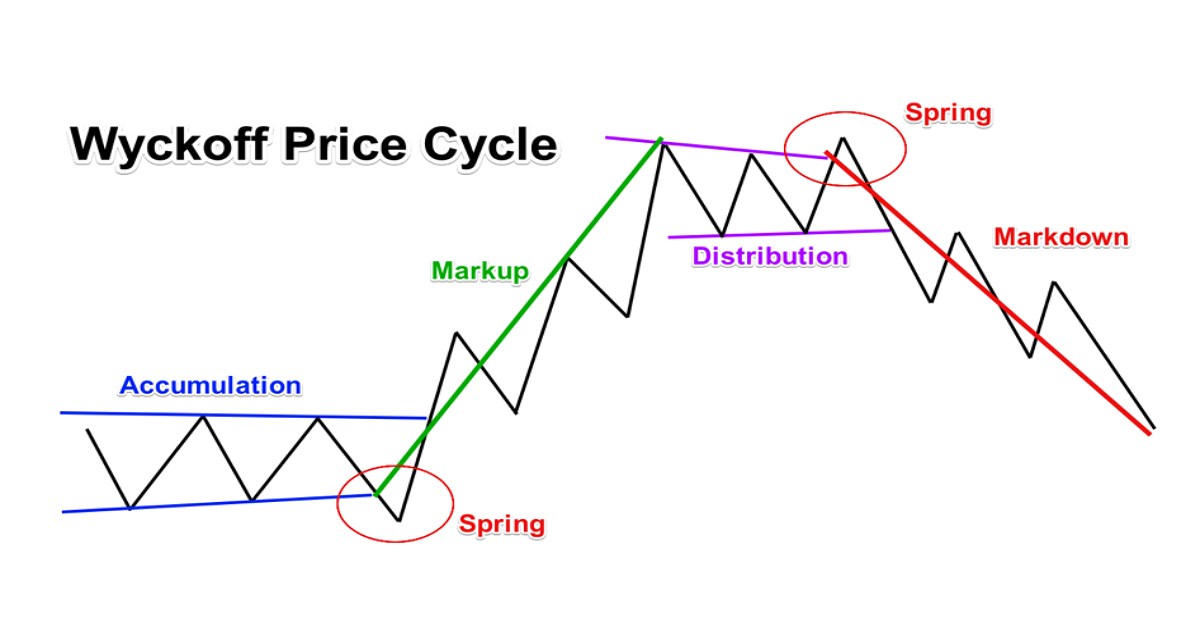

- Mô hình Bearish Harami Xuất hiện trong thị trường có xu hướng tăng giá rõ rệt (Không phải Sideway hay Choppy Price).

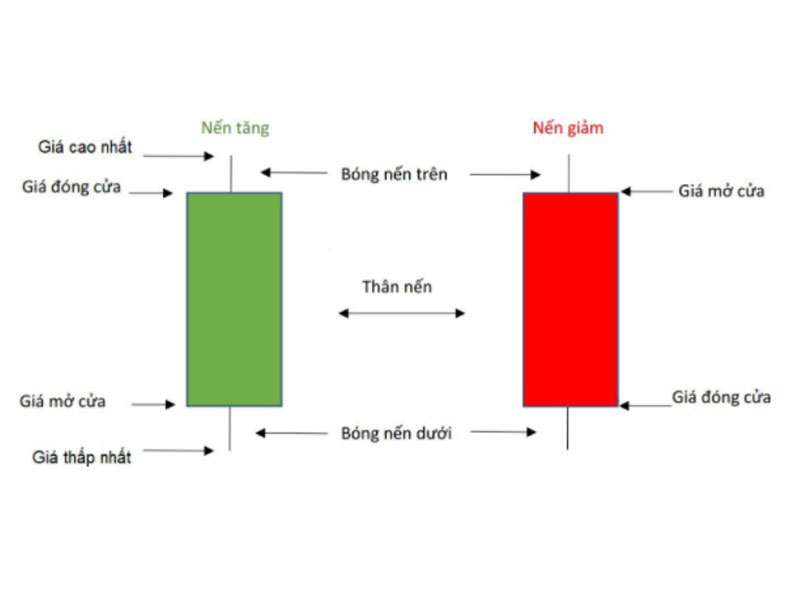

- Nến thứ nhất là một nến Bullish tăng giá khá lớn.

- Nến thứ hai là một nến nhỏ nằm gọn trong nến thứ nhất. Nó có thể là nến Bearish hoặc Bullish (Xanh hoặc đỏ đều được. Màu sắc không quan trọng).

- Nến thứ hai nên có giá mở cửa (nếu là Bearish) nằm dưới giá đóng cửa của nến thứ nhất. Hoặc có giá đóng cửa (Nếu là nến Bullish) nằm dưới giá đóng cửa của nến thứ nhất.

- Quy định duy nhất đối với mô hình Harami truyền thống là nến thứ hai không được nhiều hơn 25% nến trước

Diễn biến tâm lý của Bearish Harami:

Trong xu hướng tăng, một nến tăng dài xuất hiện, nhiều khả năng sẽ tạo ra đỉnh cao mới. Rõ ràng phe mua đang kiểm soát. Tuy nhiên, ngày thứ hai giá giảm và di chuyển lên xuống nhẹ trong ngày, nhưng nến đóng cửa bằng với giá mở cửa. Nếu phe mua vẫn chiếm ưu thế, ngày tiếp theo có thể sẽ tạo khoảng nhảy giá lên cao hơn và tạo ra đỉnh mới cho xu hướng tăng, nhưng điều đó không xảy ra; giá đi xuống và đóng cửa thấp hơn ngày trước đó. Vì vậy, mô hình Harami cho thấy giá có thể đi xuống hoặc sideway trong ngắn hạn vì lực mua đã giảm dần.

Các đặc tính quan trọng của mô hình:

Cần lưu ý những đặc tính sau đây để nhận diện mô hình Bearish Harami:

- Thân nến thứ hai càng nằm giữa thân nến thứ nhất, xu hướng sẽ dễ đảo chiều hơn. Tuy nhiên, sau một xu hướng tăng, khi mà thân nến thứ hai của mô hình Harami nằm ở phần trên của thân nến thứ nhất, nhiều khả năng giá sẽ đi ngang hơn là đảo chiều đi xuống.

- Càng nhiều trong số các loại giá mở cửa, đóng cửa, giá đỉnh và đáy nằm trong thân nến trước đó, cơ hội đảo chiều sẽ cao hơn.

- Bóng nến và thân nến của ngày thứ hai càng nhỏ, nói cách khác nến thứ hai càng giống nến doji thì xác suất xảy ra sự đảo chiều hoàn toàn sẽ cao hơn.

Xem thêm:

- Các mô hình nến đảo chiều trong Forex

- Fakey là gì? Cách sử dụng hiệu quả?

- Các mô hình nến đảo chiều nâng cao

Cách giao dịch với Bearish Harami:

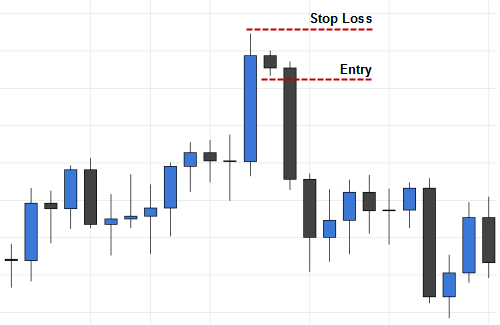

Điểm vào lệnh: Harami không phải là mô hình đảo chiều có độ tin cậy cao. Do đó bạn cần quan sát xem có các nến từ chối tăng không, như giá có thể đã chạm kháng cự chạm các đường EMA chẳng hạn. Sau đó bạn có thể vào lệnh tại điểm có độ lớn bằng 1/8 so với độ dài của cây nến tăng trước đó. Hoặc chờ cho giá break qua cây nến giảm thứ 2 của mô hình thì bạn có thể đặt lệnh:

Giao dịch với mô hình nến Bearish Harami

Điểm cắt lỗ: Nằm phía trên râu nến của cây nến tăng đầu tiền từ 1-2 pips để đề phòng bị quét lệnh.

Điểm chốt lời: có thể dựa vào các mức kháng cự và hỗ trợ để chốt lời từng phần Cần lưu ý bạn sử dụng khung nào để giao dịch thì hãy đặt cắt lỗ và chốt lời theo khung đó.

Các đặc điểm giúp tăng độ hiệu quả của mô hình Bearish Harami

Những đặc tính quan trọng để tăng hiệu quả của một Harami:

- Thân nến thứ hai càng nằm giữa thân nến thứ nhất, xu hướng sẽ dễ đảo chiều hơn. Tuy nhiên, sau một xu hướng tăng. Khi mà thân nến thứ hai của mô hình Harami nằm ở phần trên của thân nến thứ nhất. Nhiều khả năng giá sẽ đi ngang hơn là đảo chiều đi xuống.

- Càng nhiều trong số các loại giá mở cửa, đóng cửa, giá đỉnh. Và đáy nằm trong thân nến trước đó, cơ hội đảo chiều sẽ cao hơn.

- Bóng nến và thân nến của ngày thứ hai càng nhỏ. Nói cách khác nến thứ hai càng giống nến Doji. Thì xác suất xảy ra sự đảo chiều hoàn toàn sẽ cao hơn.

Tìm hiểu thêm:

- Cách dùng công cụ Fibonacci Extensions để chốt lời

- Dùng Bot giao dịch tự động chỉ số SP500 tạo lợi nhuận cao

- Ba công cụ chỉ báo phổ biến nhất trong giao dịch tiền điện tử.