Quỹ ngoại vẫn tỏ ra tự tin với những khoản đầu tư tại Việt Nam và kỳ vọng chỉ số VN-Index có thể lên ngưỡng là 2.500 điểm vào năm 2025 – 2026 dựa trên mức P/E là 16 lần theo dự báo tăng trưởng lợi nhuận các doanh nghiệp niêm yết.

Thị trường chứng khoán vừa trải qua tháng 9 đầy giông bão, VN-Index mất hơn 5,7% cùng hàng loạt cổ phiếu giảm sâu. Trong bối cảnh đó, các quỹ đầu tư lớn cũng “lao đao” và Pyn Elite Fund cũng không ngoại lệ.

Theo dữ liệu mới cập nhật, hiệu suất đầu tư của quỹ ngoại đến từ Phần Lan âm 7,94% trong tháng 9, sâu hơn mức giảm của VN-Index. Đây là tháng thứ 2 liên tiếp Pyn Elite Fund ghi nhận hiệu suất âm. Nếu chỉ tính riêng tháng 9, quỹ đã có 2 năm liền hoạt động kém hiệu quả. Trước năm 2022, Pyn Elite Fund thậm chí còn toàn thắng trong tháng 9 kể từ khi đầu tư vào Việt Nam năm 2013.

Trong thư gửi nhà đầu tư mới đây, ông Petri Deryng – người đứng đầu Pyn Elite Fund cho rằng động lực tăng trưởng của TTCK Việt Nam đang có phần hạ nhiệt trong bối cảnh thị trường tài chính toàn cầu có nhiều biến động tiêu cực. Dù vậy, quỹ ngoại này vẫn tỏ ra tự tin với những khoản đầu tư tại Việt Nam và kỳ vọng chỉ số VN-Index có thể lên ngưỡng là 2.500 điểm vào năm 2025 – 2026 dựa trên mức P/E là 16 lần theo dự báo tăng trưởng lợi nhuận các doanh nghiệp niêm yết.

Theo Pyn Elite Fund, chứng khoán Việt Nam đang tương đối rẻ. VN-Index hiện giao dịch ở mức P/E là 12,3 với kỳ vọng thu nhập vào năm 2023. Thậm chí với mức tăng trưởng lợi nhuận được dự đoán cho năm 2024, tỷ lệ P/E sẽ giảm xuống dưới 10 lần. Trước đó, quỹ từng nhận định các khoản tiền gửi có kỳ hạn 12 tháng cuối năm 2022 sẽ đáo hạn vào quý 3 năm nay và dòng tiền sẽ được tái phân bổ cho các khoản đầu tư khác, trong đó có cổ phiếu.

Đặt cược lớn vào cổ phiếu ngân hàng

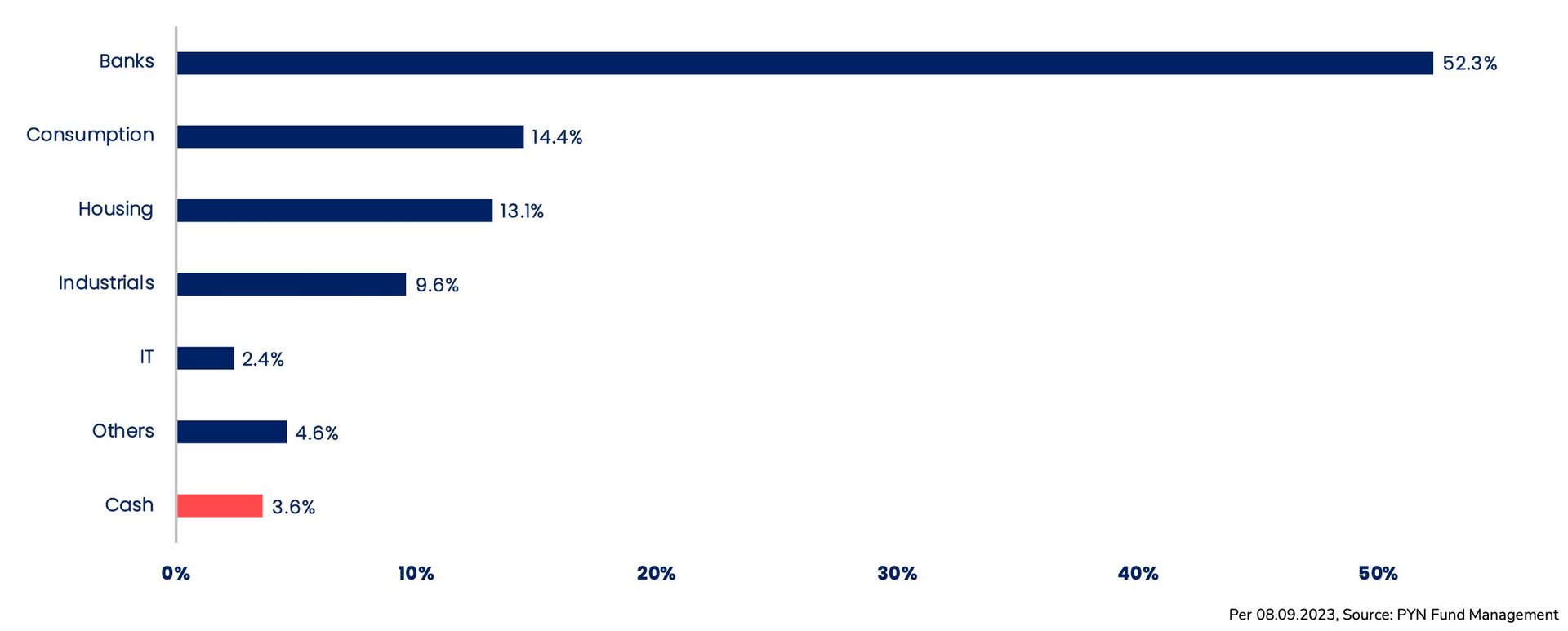

Pyn Elite Fund là một trong những quỹ ngoại có quy mô lớn nhất tại TTCK Việt Nam. Tại thời điểm 8/9, tổng giá trị danh mục quản lý (AUM) của quỹ lên đến 778 triệu EUR (~20.000 tỷ đồng). Trong đó, quá nửa được phân bổ vào nhóm ngân hàng, theo sau lần lượt là tiêu dùng, bất động sản, công nghiệp, công nghệ,… Tiền mặt chiếm tỷ trọng 3,6% tương đương khoảng 28 triệu EUR (~700 tỷ đồng).

Top 10 khoản đầu tư lớn nhất danh mục của Pyn Elite Fund có đến 5 cổ phiếu ngân hàng gồm STB, CTG, TPB, MBB, HDB và chứng chỉ quỹ VNFinLead ETF mô phỏng nhóm tài chính – nơi 90% là cổ phiếu ngân hàng. Ngoài ra, quỹ còn phân bổ tỷ trọng lớn vào các cổ phiếu VHM, VRE, ACV, VEA.

Có thể thấy Pyn Elite Fund đang đặt cược lớn vào cổ phiếu ngân hàng khi duy trì tỷ trọng nhóm này rất lớn trong thời gian dài. Trong một báo cáo hồi tháng 6, quỹ từng tự tin danh mục đầu tư sẽ chiến thắng thị trường trong thời gian còn lại của năm. Tuy nhiên, thực tế diễn ra đang không như kỳ vọng của cá mập này.

Đánh giá về nhóm cổ phiếu “vua”, báo cáo mới đây của Mirae Asset cho rằng, diễn biến chất lượng tài sản vẫn sẽ là yếu tố chính ảnh hưởng đến triển vọng lợi nhuận trong nửa sau năm 2023 cũng như 2024 của các ngân hàng. Triển vọng đà tăng trưởng lợi nhuận khá thấp so với các năm trước nhưng rủi ro từ yếu tố tiêu cực như tốc độ gia tăng nợ xấu và áp lực chi phí huy động, đang cho thấy xu hướng ôn hòa hơn.

Cụ thể, chi phí tín dụng dự kiến sẽ tăng đáng kể vào năm 2023 do xu hướng nợ xấu tăng mạnh, tỷ lệ bao phủ nợ xấu giảm và các rủi ro liên quan liên quan đến một lượng lớn trái phiếu doanh nghiệp đáo hạn trong giai đoạn này. Ngược lại, lãi suất dự kiến giảm và tỷ giá ổn định được kỳ vọng mang lại một khoản lợi nhuận cho các NHTM từ các hoạt động kinh doanh ngoại hối và đầu tư trái phiếu.

Về mặt định giá, Mirae Asset đánh giá nhóm ngân hàng dù đã phục hồi tích cực từ mức thấp trong tháng 10/2022, nhưng vẫn thấp hơn mức định giá trung bình 5 năm, đặc biệt là các ngân hàng tư nhân. Đối với chiến lược đầu tư trung và dài hạn, nhóm phân tích ưu tiên các ngân hàng có chính sách kinh doanh thận trọng và kết quả hoạt động bền vững.

Vì sao con số 1.200 điểm vẫn “đeo bám” chứng khoán Việt Nam suốt 16 năm qua?

Theo Cafef