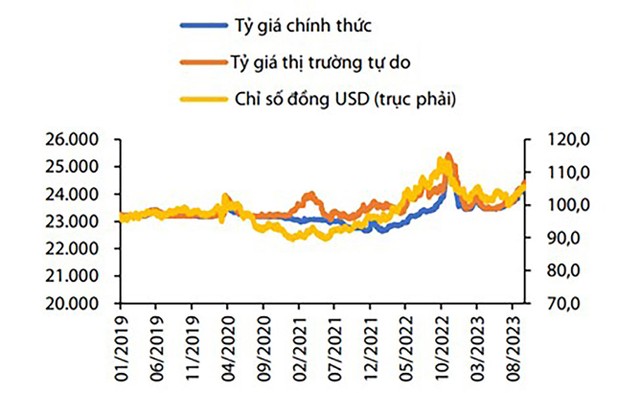

Áp lực tỷ giá tăng được cho là nguyên nhân chính khiến khối ngoại bán ròng, thị trường chứng khoán điều chỉnh và dòng tiền phân vân khi muốn bắt đáy ngắn hạn.

Tỷ giá USD/VND tăng, Ngân hàng Nhà nước thực hiện phát hành tín phiếu kỳ hạn ngắn trên thị trường mở, trùng với thời gian thị trường chứng khoán giảm mạnh. Kể từ khi mở lại kênh tín phiếu ngày 21/9 đến ngày 5/10, cơ quan này đã hút ròng tổng cộng 110.700 tỷ đồng thông qua tín phiếu kỳ hạn 28 ngày, lãi suất trúng thầu từ 0,59 – 1,3%/năm.

|

|

Diễn biến tỷ giá USD/VND. |

Thực tế, tín phiếu là công cụ cơ bản của Ngân hàng Nhà nước nhằm hút bớt thanh khoản dư thừa trong hệ thống ngân hàng, đẩy lãi suất liên ngân hàng lên, giúp giảm áp lực tỷ giá. Sau vài ngày liên tiếp phát hành tín phiếu, tỷ giá hạ nhiệt như một phản ứng theo quán tính của thị trường. Tuy nhiên, trong những ngày đầu tháng 10, tỷ giá tăng trở lại, dù tín phiếu tiếp tục được phát hành.

Trong khi đó, nhà đầu tư chứng khoán tiếp tục theo dõi lượng tín phiếu được phát hành hàng ngày như một chỉ báo dự đoán tâm lý thị trường. Không thể phủ nhận nhà đầu tư có tâm lý lo ngại tỷ giá tăng và việc lựa chọn giữ lại đồng USD ở mặt bằng tỷ giá hiện nay là hiện hữu.

Thông tin dư nợ tín dụng tăng cao vào tuần cuối tháng 9 vừa qua, theo giới phân tích có thể ảnh hưởng bởi yếu tố kỹ thuật. Chẳng hạn, các doanh nghiệp nước ngoài, doanh nghiệp có nguồn thu ngoại tệ ưu tiên vay VND với lãi suất thấp, thay vì bán USD, là một trong những yếu tố kỹ thuật đó.

GS.TS. Trần Ngọc Thơ, Đại học Kinh tế TP.HCM cho rằng, nhà đầu tư chứng khoán phản ứng với thông tin phát hành tín phiếu là có lý do riêng, vì họ không dự đoán được Ngân hàng Nhà nước sẽ hút bao nhiêu tiền về, tỷ giá có ổn định được sau giải pháp này hay không, nếu tỷ giá tiếp tục tăng thì mức tăng bao nhiêu là hợp lý. Khi dự đoán được sự biến động, nhà đầu tư mới dự đoán được ảnh hưởng của yếu tố tỷ giá đến thị trường, đến doanh thu và lợi nhuận của mỗi doanh nghiệp họ quan tâm.

Theo ông Thơ, nếu Ngân hàng Nhà nước nới biên độ tỷ giá và để thị trường “có tiếng nói” nhiều hơn, thì thời kỳ khó dự đoán này sẽ sớm kết thúc mỗi khi tỷ giá biến động, bởi những động lực khiến USD tăng giá là khách quan và khó có thể cưỡng lại được.

Một thống kê cho thấy, trong 10 năm qua, VND mất giá so với USD là 13,2%, một tỷ lệ khiêm tốn so với mức 16,2% của CNY (Trung Quốc), 23,9% của (Philippines), 20,8% của KRW (Hàn Quốc), 31,3% của MYR (Malaysia). Việt Nam nằm trong nhóm cuối bảng xếp hạng từ cao xuống thấp về tỷ lệ phần trăm đồng nội tệ mất giá so với USD.

Trong tháng 9/2023, khối nhà đầu tư nước ngoài bán ròng 3.580 tỷ đồng, tăng 16,9% so với tháng 8, nhưng khối này mua ròng liên tiếp trong các phiên từ 25 – 27/9, tổng cộng gần 1.900 tỷ đồng.

Hiện tại, đồng USD được dự báo tiếp tục tăng khi Cục Dự trữ Liên bang Mỹ (Fed) chủ trương giữ lãi suất ở mặt bằng cao trong thời gian dài hơn, trước những chỉ số tích cực của nền kinh tế trong thời gian gần đây.

Tuy nhiên, theo các chuyên gia, Việt Nam là một nền kinh tế đang thu hút mạnh FDI, có nguồn kiều hối dồi dào, dự trữ ngoại tệ ở mức tốt và liên tục thặng dư thương mại.

Cụ thể, trong 9 tháng đầu năm 2023, Việt Nam xuất siêu 21,68 tỷ USD; tổng vốn đăng ký cấp mới, điều chỉnh và góp vốn mua cổ phần, mua phần vốn góp của nhà đầu tư nước ngoài đạt hơn 20,2 tỷ USD, tăng 7,7% so với cùng kỳ; kiều hối về Việt Nam năm 2022 đạt gần 19 tỷ USD, tăng gần 5% so với năm 2022 và được dự báo tăng từ 3,6 – 4,5% trong năm 2023; dự trữ ngoại hối hiện tại ước đạt 93 – 95 tỷ USD và Quỹ Tiền tệ Quốc tế vừa đưa ra dự báo, dự trữ ngoại hối của Việt Nam có thể đạt 98,7 tỷ USD vào cuối năm nay.

Thời điểm này, lạm phát thấp, cầu xuất khẩu và cầu trong nước còn yếu nên tỷ giá không phải là rủi ro quá lớn với cân đối vĩ mô. Chính sách tiền tệ ưu tiên cho tăng trưởng sẽ không đổi chiều vì áp lực tỷ giá như năm ngoái. Vì thế, đối với thị trường chứng khoán, biến động tỷ giá tiềm ẩn khiến dòng tiền phân vân trong ngắn hạn để đo lường mức độ ảnh hưởng và quan trọng là để định giá chứng khoán chiết khấu đủ trên mức kỳ vọng cao đã thiết lập trước đó.

Công ty Chứng khoán Mirea Asset nhận định, tỷ giá biến động khiến hoạt động kinh doanh của nhóm doanh nghiệp vay USD, xuất nhập khẩu thay đổi ngay trong quý III và việc này có thể tiếp diễn trong quý IV/2023. Một số doanh nghiệp vay USD gặp bất lợi khi tỷ giá tăng có thể là doanh nghiệp bán lẻ lớn, doanh nghiệp dầu khí, nhất là doanh nghiệp thép nếu không chuyển được mức tăng chi phí tỷ giá vào giá bán. Còn các doanh nghiệp xuất khẩu có nguồn thu ngoại tệ hưởng lợi từ tỷ giá tăng như thủy sản, giày dép, điện tử, nông sản, cao su, gỗ.

Theo Simplize, tỷ giá chỉ tác động ngắn hạn, không có tác động trong dài hạn nên nhà đầu tư không nên quá lo ngại hoặc kỳ vọng quá mức vào yếu tố này. Lưu ý, những doanh nghiệp xuất khẩu có sự phục hồi, tăng trưởng về số lượng đơn hàng xuất khẩu mới thực sự hưởng lợi từ tỷ giá tăng. Ngược lại, các công ty vay nợ USD sẽ chịu ảnh hưởng lớn nếu đáo hạn khoản vay trong năm 2023.

Ông Kim Thiên Quang, CEO Maybank Investment Bank Việt Nam (MSVN)

|

Hiện nay, trên thị trường 1 (lãi suất huy động), lãi suất VND cao hơn USD, nhưng trên thị trường liên ngân hàng thì ngược lại. Do tín dụng tăng trưởng thấp, nên thanh khoản các ngân hàng đang dư thừa, khiến lãi suất liên ngân hàng giảm sâu. Điều này gây ra áp lực tạm thời lên tỷ giá (chênh lệch lãi suất trên liên ngân hàng dẫn tới hoạt động kinh doanh chênh lệch tỷ giá – arbitrage).

Tuy nhiên, tỷ giá USD/VND vẫn được coi là ổn định so với các đồng tiền khác trong khu vực và chúng tôi đánh giá, Ngân hàng Nhà nước có thể kiểm soát tỷ giá trong biên độ 3% năm nay. Chính vì thế, chúng tôi không cho rằng tỷ giá là nguyên nhân khiến vốn ngoại co hẹp việc đầu tư, rút vốn về.

Xét dòng vốn đầu tư trực tiếp nước ngoài, chúng tôi thấy dòng vốn này vẫn đang chảy vào Việt Nam, tăng 7,7% so với cùng kỳ trong 9 tháng đầu năm nay.

Xét dòng vốn đầu tư gián tiếp/đầu tư tài chính, chúng tôi cho rằng, việc khối ngoại rút ròng là do lo ngại biến động vĩ mô toàn cầu nói chung. Họ rút ở cả các thị trường khác trong khu vực, chứ không riêng Việt Nam. Bên cạnh đó, họ nhìn nhận thị trường chứng khoán Việt Nam không còn rẻ, trong khi đã có lời lớn do mua ròng trong quý IV/2022 và quý I/2023.

Theo đánh giá của chúng tôi, tình hình vĩ mô và chính sách năm 2023 đang cải thiện và tốt hơn nhiều so với năm 2022. Vì thế, việc thị trường điều chỉnh mạnh bởi tâm lý đám đông và những đánh giá sai về chính sách sẽ mở ra cơ hội đầu tư mới cho những nhà đầu tư giá trị, đầu tư dài hạn.

Chúng tôi cho rằng, một số dòng thông tin tích cực sẽ trở lại và hỗ trợ cho thị trường chứng khoán, bao gồm: lãi suất tiếp tục hạ, tín dụng tăng dần; đầu tư công được đẩy mạnh, giúp GDP tăng tốc; kết quả kinh doanh quý IV/2023 sẽ tích cực hơn; cơ quan quản lý có các hành động cụ thể trong chiến dịch nâng hạng thị trường chứng khoán.

Ông Trần Thăng Long, Giám đốc Phân tích, Công ty Chứng khoán BIDV (BSC)

|

Chỉ số USD-Index (DXY) đã tăng 6,5 – 7% kể từ tháng 7/2023, lên mức 106,4, chỉ thấp hơn mức đỉnh 113 điểm tháng 10/2022 (cao nhất trong 20 năm qua), trong bối cảnh thị trường dự báo lãi suất tại Mỹ sẽ duy trì ở mức cao trong thời gian dài hơn, như thông điệp của Chủ tịch Cục Dự trữ Liên bang Mỹ (Fed) Jerome Powell và cơ quan này có thể tăng lãi suất thêm một lần nữa trong những tháng cuối năm 2023.

Như vậy, vùng lãi suất 5,25 – 5,5% duy trì lâu hơn cùng với việc lãi suất trái phiếu chính phủ Mỹ kỳ hạn 10 năm đạt đỉnh mới tại 4,6%/năm giúp đồng USD lên giá so với các đồng tiền khác, nhất là tại các quốc gia đang phát triển, vốn có tỷ trọng các ngành xuất nhập khẩu liên quan đến đồng USD lớn, trong đó có Việt Nam.

Tuy vậy, Ngân hàng Nhà nước vẫn có dư địa để ổn định tỷ giá nhờ cán cân thương mại ngày càng thặng dư, FDI và kiều hối ổn định, bên cạnh đó là nguồn cung ngoại tệ bổ sung từ hoạt động thoái vốn cổ phần cho nhà đầu tư nước ngoài. Việc ổn định tỷ giá trong biên độ phù hợp sẽ giảm thiểu tác động tiêu cực và nâng cao khả năng cạnh tranh của hàng xuất khẩu.

Theo tinnhanhchungkhoan.vn