Theo chuyên gia, mùa báo cáo tài chính là thời điểm quan trọng để nhà đầu tư sàng lọc và định giá lại cổ phiếu.

Bức tranh kết quả kinh doanh quý 2/2023 vẫn nghiêng về những gam màu xám. Theo thống kê trên hơn 500 doanh nghiệp đã công bố báo cáo tài chính, số lượng doanh nghiệp có lợi nhuận suy giảm áp đảo so với những doanh nghiệp có lợi nhuận tăng trưởng. Dù vậy, kết quả kinh doanh cũng có sự phân hóa mạnh giữa các nhóm ngành.

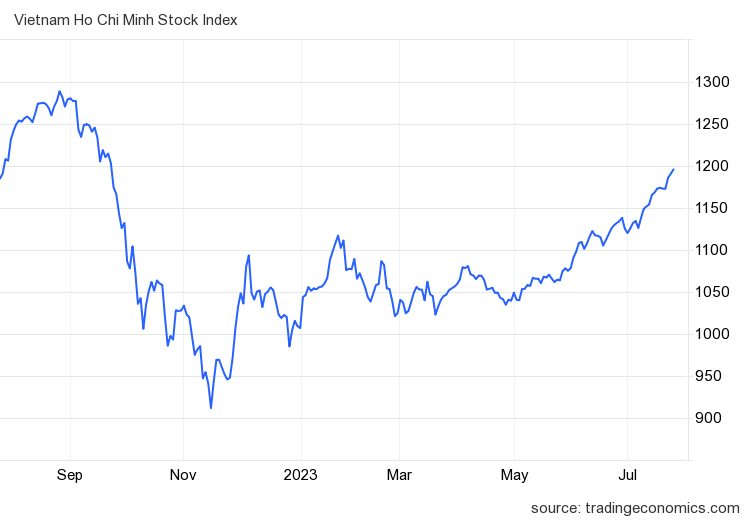

Trong khi bức tranh lợi nhuận chưa thực sự khả quan, giá nhiều cổ phiếu đã “chạy” trước cả đoạn dài cùng chiều với nhịp tăng của thị trường. Liệu có rủi ro nào sau mùa báo cáo tài chính quý 2?

Mùa BCTC là thời điểm quan trọng để nhà đầu tư định giá lại cổ phiếu

Dù bức tranh kinh doanh quý 2/2022 chưa hoàn thiện, song ông Đỗ Bảo Ngọc – Phó Giám đốc Chứng khoán Kiến Thiết đánh giá kết quả khá ảm đạm, đa phần các doanh nghiệp có kết quả suy giảm so với cùng kỳ và so với quý 1/2023. Theo ước tính, mức suy giảm so với cùng kỳ chiếm xấp xỉ 60%, trong khi suy giảm quý 1 khoảng 10-15%.

Vị chuyên gia đánh giá thị trường đang trong xu hướng tăng tích cực, nhưng vẫn còn tiềm ẩn một rủi ro. Đó là rủi ro đến từ những cổ phiếu tăng rất mạnh, song KQKD chưa có tín hiệu cải thiện, thậm chí thua lỗ. Những cổ phiếu này chủ yếu lên theo dòng tiền và xu hướng chung của thị trường, khi KQKD không đạt như kỳ vọng khiến dòng tiền đầu cơ rút ra, những mã này có thể sẽ sớm gặp áp lực điều chỉnh lớn.

Do đó, ông Ngọc cho rằng mùa báo cáo tài chính là thời điểm quan trọng để nhà đầu tư sàng lọc và định giá lại cổ phiếu. Những cổ phiếu tăng mạnh và đã được giải thích bởi kết quả kinh doanh vẫn có khả năng tăng tiếp. Ngược lại, nhà đầu tư nên xem xét chốt lời những cổ phiếu đã tăng vượt kỳ vọng thực tế.

Thấy gì từ KQKD một số nhóm ngành trong quý 2?

Nhận định về kết quả kinh doanh quý 2, ông Hoàng Công Tuấn – Kinh tế trưởng Chứng khoán MBS cho rằng các nhóm ngành đều có sự phân hóa.

Đơn cử như nhóm ngân hàng có sự phân hóa rất cao, một số ngân hàng hàng đầu ngành, có tiềm lực tài chính lớn, bảng cân đối lành mạnh tiếp tục duy trì mức độ tăng trưởng lợi nhuận. Dù vậy, mức độ tăng trưởng không cao do áp lực bởi giá vốn huy động trong những tháng đầu năm, từ đó tác động đến NIM của ngân hàng. Bên cạnh đó, tăng trưởng tín dụng cũng cải thiện đáng kể trước động thái hạ lãi suất của NHNN.

Theo dự báo của ông Tuấn, đối với những ngân hàng còn room tín dụng, có tiềm lực tài chính tốt, nợ xấu ở tầm kiểm soát sẽ có kết quả kinh doanh quý 3 tốt hơn so với quý 2, đặc biệt tăng trưởng tín dụng sẽ được đẩy mạnh trong quý cuối năm. Do đó, nhà đầu tư nên chọn lọc kỹ nếu có ý định giải ngân vào nhóm cổ phiếu ngân hàng.

Về nhóm chứng khoán , kết quả kinh doanh đa phần cải thiện mạnh, nhiều doanh nghiệp tăng trưởng âm so với cùng kỳ nhưng cũng hồi phục đáng kể so với quý 1. Bên cạnh đó, dư nợ margin tăng xấp xỉ 27.000 tỷ, lên 150.000 tỷ đồng cho thấy các CTCK mở rộng hoạt động cho vay margin nhằm tăng năng lực cạnh tranh, thu hút tệp khách hàng.

Hoạt động cho vay margin sẽ tiếp tục là động lực tăng trưởng lợi nhuận cho các CTCK, đồng thời hỗ trợ cho đà đi lên của thị trường. Ông Tuấn cho rằng nếu từ đây đến cuối năm, thị trường tiếp tục giao dịch từ 16.000 – 18.000 tỷ/phiên trên HOSE thì KQKD của nhóm chứng khoán sẽ tiếp tục khởi sắc hơn trong quý 3 năm nay.

Dù nhóm cổ phiếu điện cũng có sự bứt phá khá tốt trong thời gian qua, song chuyên gia nhận định KQKD quý 2 của nhóm này chưa thực sự khởi sắc. Nhiều kỳ vọng cho rằng nhóm cổ phiếu điện sẽ được hưởng lợi từ việc thiếu điện, song tình trạng này chỉ diễn ra cục bộ ở khu vực miền Bắc chứ không phải trên toàn diện. Về dự báo kết quả kinh doanh quý 3, do là mùa bảo dưỡng định kỳ của các công ty nhiệt điện, nên KQKD của các doanh nghiệp chỉ đi ngang hoặc giảm so với quý 2.

Nhóm cổ phiếu bất động sản có KQKD phân hóa, những doanh nghiệp có quá nhiều nợ vay vẫn chưa thể phục hồi hoạt động kinh doanh. Theo chuyên gia, cổ phiếu bất động sản đang đi lên chủ yếu nhờ kỳ vọng thị trường BĐS phục hồi, song thực tế vẫn chưa có gì cải thiện. Do đó, nếu nhà đầu tư tham gia nhóm bất động sản cần quản trị rủi ro tốt vì dòng tiền chủ đạo của nhóm này vẫn mang tính chất đầu cơ chứ không phải là yếu tố cơ bản.

Theo Cafef