Số liệu trong quá khứ cho thấy VN-Index có xác suất giảm khá cao trong tuần (5 phiên) ngay sau kỳ nghỉ lễ 2/9. Tuy nhiên, nếu nhìn rộng hơn trong cả tháng 9, chứng khoán Việt Nam lại thường có khoảng thời gian khá dễ thở.

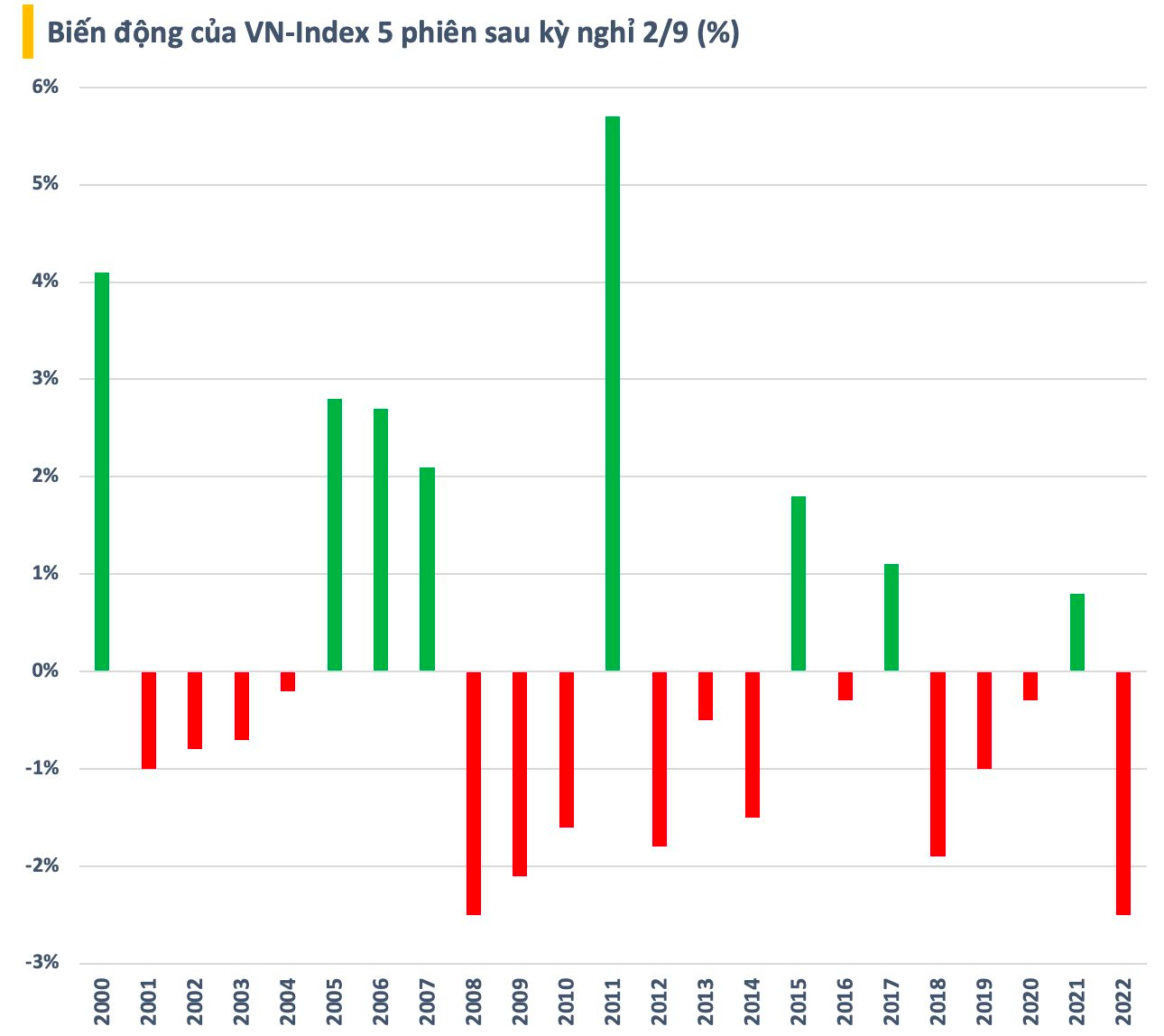

Sau phiên điều chỉnh đột ngột ngày 18/8, thị trường chứng khoán đã dần ổn định và hồi phục mạnh mẽ trong tuần cuối tháng 8. Nhiều nhà đầu tư kỳ vọng đà tăng sẽ tiếp tục được duy trì sau kỳ nghỉ lễ 2/9. Tuy nhiên, số liệu trong quá khứ lại có phần không ủng hộ điều này khi VN-Index có xác suất giảm khá cao trong tuần (5 phiên) ngay sau kỳ nghỉ này.

Theo thống kê, trong 23 năm qua, VN-Index chỉ có 8 lần tăng điểm trong tuần ngay sau kỳ nghỉ lễ 2/9 trong khi có đến 15 lần giảm điểm. 5 năm gần nhất, chỉ số chỉ có duy nhất một lần tăng điểm trong tuần ngay sau kỳ nghỉ này. Đó là vào năm 2021 khi thị trường đang hừng hực khí thế đi lên với động lực từ làn sóng nhà đầu tư mới tham gia.

Lần tăng điểm mạnh nhất của VN-Index trong tuần ngay sau kỳ nghỉ lễ 2/9 là vào năm 2011 với mức tăng 5,7%. Ngược lại, lần chỉ số giảm điểm mạnh nhất trong tuần ngay sau kỳ nghỉ này chính là vào năm ngoái với mức giảm 2,5%. Thời điểm đó, thị trường vừa trải qua một nhịp hồi kéo dài gần 2 tháng đồng thời lại chịu áp lực đến từ xu hướng tăng lãi suất và những biến cố trên thị trường trái phiếu.

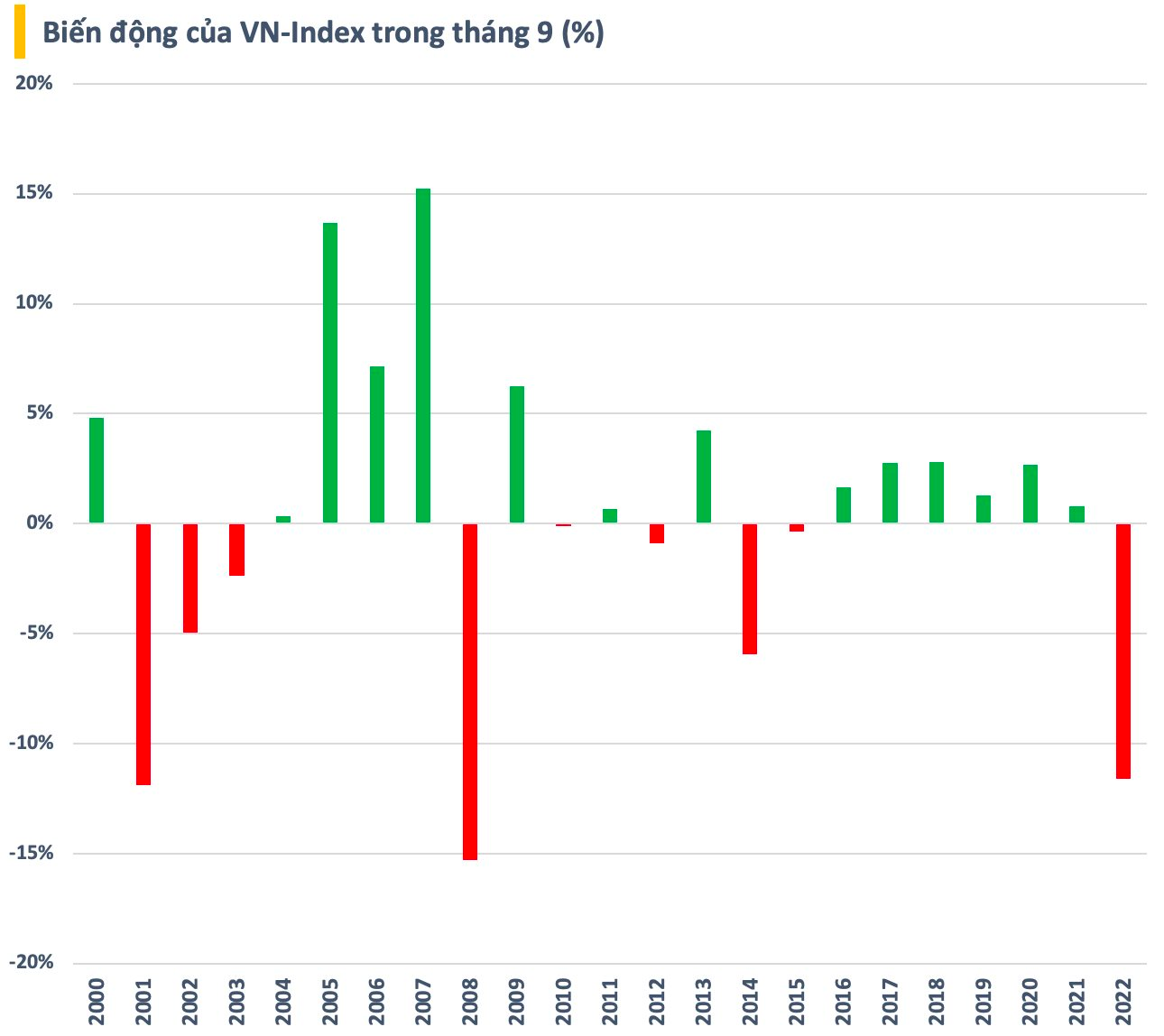

Nhìn rộng hơn trong cả tháng 9, thị trường chứng khoán Việt Nam lại thường có khoảng thời gian khá dễ thở. VN-Index đã có 14 lần tăng điểm vào tháng này trong 23 năm qua, tương đương xác suất khoảng trên 60%. Trước khi trải qua một tháng 9 đầy sóng gió vào năm ngoái, thị trường đã có 6 năm liên tiếp tăng điểm trong tháng này dù mức tăng không quá lớn.

Những yếu tố tác động đến thị trường chứng khoán

Trên thực tế, bối cảnh thị trường tháng 9 năm nay đã khác xa so với năm ngoái dù VN-Index cũng vừa có nhịp hồi ngay trước lễ. Mặt bằng lãi suất thời điểm hiện tại đã thấp hơn đáng kể so với cách đây một năm và thậm chí còn có thể giảm tiếp dù dư địa không còn nhiều. Số lượng tài khoản mở mới đang có xu hướng tăng trở lại, thanh khoản thị trường cũng được cả thiện rõ rệt.

Thêm nữa, thị trường cũng đang đón nhận một số thông tin tích cực đến từ hệ thống KRX và tiến trình nâng hạng. Ngoài ra, tháng 9 này còn có một sự kiện rất đáng chú ý là việc Tổng thống Mỹ Joe Biden đến thăm Việt Nam trong 2 ngày 10-11/9. Chuyến thăm được kỳ vọng sẽ thúc đẩy hơn nữa mối quan hệ hợp tác kinh tế giữa hai nước.

Mặt khác, cuộc họp của Fed vào ngày 19-20/9 có thể sẽ mang đến những cơn gió ngược đối với thị trường tài chính toàn cầu và chứng khoán Việt Nam cũng khó ngoại lệ. Theo thông tin từ biên bản cuộc họp tháng 7, phần lớn các nhà hoạch định chính sách đều tỏ ra lo ngại khi các số liệu gần đây cho thấy lạm phát vẫn cao hơn nhiều so với mục tiêu 2% và Fed có thể vẫn cần vài đợt tăng lãi suất nữa.

Đánh giá về điều này, Dragon Capital cho rằng một điểm không thể phủ nhận là Fed đang ở giai đoạn cuối của chu kỳ thắt chặt. Dựa trên số liệu quá khứ, khi bước vào đoạn cuối của chu kỳ này, thị trường sẽ có những đợt điều chỉnh vừa phải từ 7-10% để phản ánh hai rủi ro, một là có suy thoái và hai là nếu không có suy thoái thì lãi suất cao sẽ duy trì bao lâu.

Theo Dragon Capital, thông điệp từ Ngân hàng Nhà nước Việt Nam (SBV) cũng như Chính phủ rất rõ ràng: lãi suất phải tiếp tục giảm và cung tín dụng tăng. Đồng thời, trong giai đoạn Trung Quốc có dấu hiệu giảm phát, lạm phát trong nước ở mức thấp, những biến động nhẹ và ngắn hạn về tỷ giá sẽ khó có khả năng ảnh hưởng lên xu hướng của chính sách tiền tệ của Việt Nam.

Đồng quan điểm, ông Petri Deryng – nhà quản lý Pyn Elite Fund cũng cho rằng lãi suất tại Việt Nam sẽ còn tiếp tục giảm. “Chúng tôi tin rằng kinh tế Việt Nam sẽ tăng tốc nhờ hàng loạt chính sách đã được ban hành, năm 2024 tới lại là một năm tăng trưởng mạnh mẽ của nền kinh tế. Dòng tiền nội sẽ quay trở lại với kênh đầu tư cổ phiếu và thị trường chứng khoán sẽ tiếp đà phục hồi trong quý 3 này” – nhà quản lý Pyn Elite nhận định.

Theo Pyn Elite Fund, khi nền kinh tế trở về trạng thái bình thường, thị trường chứng khoán sẽ lại có thể giao dịch ở mức định giá P/S (Giá/Doanh thu) là 2 lần. Con số này hiện chỉ ở mức 1,35 lần do tăng trưởng về doanh thu trong những quý đầu năm không mấy khả quan. Dựa trên dự báo tăng trưởng doanh thu cho năm 2024, nhà quản lý quỹ nhận định tỷ lệ P/S sẽ giảm xuống dưới 1,2 lần, điều này đồng nghĩa thị trường chứng khoán đang được định giá rất hấp dẫn ở thời điểm hiện tại.

Những cổ phiếu nào sẽ thu hút dòng tiền ngoại nếu chứng khoán Việt Nam được nâng hạng lên thị trường mới nổi?

Theo Cafef