Việc “dò đáy – đoán đỉnh” trong chứng khoán không dễ, vì thông thường chúng ta chỉ biết thị trường đã tạo đáy khi đi qua nó. Tuy nhiên, vẫn có một vài tín hiệu kỹ thuật và cơ bản mà nhà đầu tư có thể quan sát.

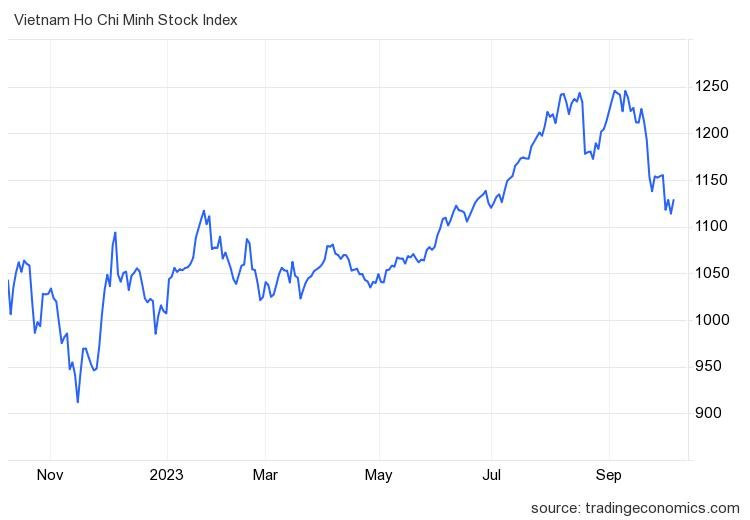

Chứng khoán đã giảm liên tiếp 4 tuần với mức chiết khấu 10% so với đỉnh ngắn hạn, thậm chí nhiều cổ phiếu nóng đã điều chỉnh 20-30%. Điều này khiến nhiều nhà đầu tư băn khoăn liệu thị trường đã tạo đáy?

Thực tế việc “dò đáy – đoán đỉnh” trong chứng khoán không dễ, vì thông thường chúng ta chỉ biết thị trường đã tạo đáy khi đi qua nó. Tuy nhiên, vẫn có một vài tín hiệu kỹ thuật và cơ bản mà nhà đầu tư có thể quan sát.

Dấu hiệu tạo đáy của VN-Index

Chia sẻ về một số tín hiệu tạo đáy của thị trường, chuyên gia Hoàng Công Tuấn cho rằng cần dựa trên 6 yếu tố chính.

Thứ nhất, thanh khoản thị trường giảm mạnh so với khoảng thời gian thị trường bùng nổ trước đó, không chỉ giảm 10-20% mà có thể lên đến 50%. Bởi khi giá cổ phiếu ở mức rất rẻ thì lực bán cũng sẽ giảm đi đáng kể.

Thứ hai, tỷ lệ đòn bẩy thấp . Bên cạnh những yếu tố vĩ mô cơ bản, tỷ lệ đòn bẩy cao cũng là một trong những nguyên nhân khiến thị trường có những phiên “giảm nhanh sập mạnh” khi áp lực giải chấp lan trên diện rộng. Do đó, thời điểm tỷ lệ đòn bẩy của thị trường xuống mức thấp cũng là lúc vùng đáy xuất hiện.

Thứ ba, các nhà đầu tư lớn mua vào . Thực tế, dòng tiền của nhà đầu tư nhỏ lẻ không thể tạo ra trend lớn, chỉ khi dòng tiền lớn nhập cuộc thị trường mới có thể đi lên bền vững.

Thứ tư, tâm lý bi quan cùng cực nhưng giá không giảm . Khi ai cũng “đứng ngoài quan sát” và tìm cơ hội mua trong tương lai thì đó cũng là thời điểm thị trường tạo đáy.

Thứ năm, các cổ phiếu có triển vọng tốt âm thầm tăng giá. Mặc dù có nhiều doanh nghiệp yếu kém giá cổ phiếu giảm, song nhiều doanh nghiệp có nền tảng tốt đã phục hồi đáng kể từ đáy.

Thứ sáu, thị trường trơ với thông tin xấu. Có nghĩa là khi giá cổ phiếu đã phản ánh hết yếu tố tiêu cực, những tin xấu tiếp theo xuất hiện cũng không thể khiến giá giảm thêm. Đây cũng là một dấu hiệu nhận diện thị trường đã thực sự tạo đáy và chỉ chờ thời điểm đi lên.

Chưa hội tụ đủ yếu tố để hình thành đáy

Trên quan điểm cá nhân, ông Trần Trương Mạnh Hiếu – Trưởng Phòng phân tích Chiến lược CTCK KIS Việt Nam bỏ ngỏ khả năng thị trường đã chạm đáy do thiếu một số yếu tố hỗ trợ về mặt kỹ thuật như khối lượng hay một mẫu hình đảo chiều.

Theo chuyên gia, có 3 nhóm tín hiệu có thể cho thấy sự tạo đáy của thị trường mà nhà đầu tư có thể quan sát là: (1) Sự gia tăng đột biến về khối lượng hoặc những phiên tăng đi kèm với sự gia tăng về mặt khối lượng; (2) Các mẫu hình nến đảo chiều xuất hiện như Bullish Engulfing, Morning Star, Piercing Pattern… (3) Sự phân kỳ giữa giá và nhóm chỉ báo momentum.

“Cần ít nhất 2 đến 3 tín hiệu trên thì nhà đầu tư mới nên cân nhắc về khả năng tạo đáy của thị trường. Hiện tại, thị trường tuy có sự phục hồi khi lực cầu bắt đáy gia tăng quanh vùng 1.100 điểm, song tín hiệu tạo đáy chưa thực sự thuyết phục ”, chuyên gia KIS nhận định.

Thứ nhất, khối lượng không có sự gia tăng tương ứng chứng tỏ dòng tiền vẫn chưa nhập cuộc trở lại, điều này cho thấy sự thận trọng của nhà đầu tư.

Thứ hai, chỉ số đang bị chi phối bởi mẫu hình hai đỉnh, với mục tiêu giá là vùng 1.050-1.070 điểm. Hiện chỉ số vẫn chưa tiếp cận vùng này nên khó có thể xuất hiện đảo chiều. Một số mẫu hình có thể không đạt mục tiêu giá. Tuy nhiên, xu hướng tăng phải được hỗ trợ bởi dòng tiền.

Do đó, vị chuyên gia vẫn nghiêng về khả năng chỉ số điều chỉnh trong ngắn hạn hơn là đã thực sự tạo đáy. Tuy nhiên, nhà đầu tư nên xem sự điều chỉnh ngắn hạn hiện tại là cơ hội để tích lũy cổ phiếu cho các vị thế trung và dài hạn khi xu hướng tăng trong trung và dài hạn là khá rõ ràng nhờ vào sự phục hồi của các yếu tố vĩ mô khi nền kinh tế đã đạt đáy trong quý 1/2023.

Nhà đầu tư nên hành động ra sao?

Dưới góc nhìn của ông Lâm Gia Khang – Trưởng bộ phận Chiến lược thị trường Chứng khoán Vietinbank (CTS), về mặt kỹ thuật vùng 1.080 – 1.100 đang phát huy tốt vai trò hỗ trợ khi chỉ số VN – Index đã test khá nhiều lần và ghi nhận lực cầu bắt đáy mạnh.

Tuy vậy, trên khung thời gian dài hơn, các chỉ báo kỹ thuật quan trọng khác như Bollinger Bands, MACD, Parabolic Sar vẫn đang duy trì trạng thái tiêu cực, hàm ý rằng thị trường sẽ không có đáy nhọn bật tăng thẳng đứng chữ V mà hình thành vùng đáy, với mức dao động dự kiến trong vùng 1.110 – 1.150 điểm.

Tại vùng đáy, theo phân tích kỹ thuật thường ghi nhận thanh khoản duy trì ở mức thấp, bằng khoảng ¼ so với ở vùng đỉnh, hàm ý rằng nhu cầu bán cổ phiếu của người sở hữu đã giảm đi đáng kể trong khi lực mua cũng không quá mạnh và chỉ chủ yếu đến từ dòng tiền thông minh. Hoạt động này thường kéo dài trong khoảng thời gian tối thiểu 2-3 tuần khiến thị trường có xu hướng đi ngang trong biên độ hẹp.

Bên cạnh đó, các chỉ báo kỹ thuật cũng ghi nhận điều chỉnh tín hiệu từ tiêu cực sang tích cực trong cùng khoảng thời gian trên, khi đến khu vực break out (tất cả các chỉ báo đều chuyển sang tích cực) sẽ thu hút sự tham gia mạnh của dòng tiền, làm xuất hiện phiên bùng nổ theo đà (FTD).

Đối với phân tích cơ bản, tại vùng đáy lượng thông tin có yếu tố tiêu cực thường xuất hiện với tần suất dày đặc, khiến nhà đầu tư có xu hướng muốn bán tháo cổ phiếu nhằm giảm thiểu thiệt hại. Mặt khác, trên các phương tiện truyền thông xuất hiện ít thông tin tích cực và thường có tính chất khá mơ hồ, mang đến cảm xúc nghi ngờ cho nhà đầu tư. Sau phiên FTD, lượng thông tin tích cực sẽ xuất hiện với tần suất dày đặc và có xu hướng tăng dần cùng chiều với xu hướng đi lên của thị trường.

Với việc mùa công bố kết quả kinh doanh quý 3 đang đến gần, thị trường được dự báo duy trì sự phân hóa mạnh theo triển vọng kinh doanh của doanh nghiệp và dao động trong biên độ 1.110 – 1.150 điểm, với giá trị giao dịch trung bình mỗi phiên đạt khoảng 14.000 – 18.000 tỷ đồng.

Về chiến lược đầu tư, nhà đầu tư ngắn hạn được khuyến nghị duy trì tỷ trọng cổ phiếu/tiền mặt ở mức 50/50 nhằm sẵn sàng cho các biến động mạnh của thị trường. Việc giải ngân được khuyến nghị nên thực hiện trong các giai đoạn giảm điểm của thị trường và tại các vùng hỗ trợ mạnh, với ngưỡng hỗ trợ gần nhất nằm tại mốc 1.120 điểm hoặc mua bổ sung vị thế khi qua 1.150

Nhà đầu tư dài hạn được khuyến nghị áp dụng chiến lược tích sản cổ phiếu thuộc các ngành có triển vọng tăng trưởng trong các phiên điều chỉnh của thị trường, với kỳ vọng các chính sách hỗ trợ phục hồi kinh tế của NHNN tiếp tục được duy trì, tỷ giá trong nước được kiểm soát ổn định và tốc độ tăng trưởng tín dụng được cải thiện đang kể trong quý 4/2023.

Góc nhìn chuyên gia: Khả năng thị trường còn điều chỉnh, tận dụng cơ hội gom một số nhóm cổ phiếu đón sóng quý 4

Theo Cafef