Cuối quý I, dư nợ margin ở nhiều công ty chứng khoán đã rơi sâu sau 1 năm thị trường trầm lắng, nhưng vốn margin hiện trở lại tích cực, đóng góp cho sự sôi động các tuần gần đây.

Sôi động trở lại

Lần đầu tiên sau hơn một năm, tại phiên giao dịch ngày 8/6, giá trị giao dịch trên ba sàn chứng khoán nói chung và tính riêng ở sàn chứng khoán TP.HCM đã trở lại mức tỷ USD. Không riêng phiên này, thanh khoản trong vài phiên cuối tháng 5 và đầu tháng 6 này cũng đã suýt soát đạt mốc 20.000 tỷ đồng. Trước đó, ngay những tháng đầu tiên của quý II, thanh khoản trên thị trường đã có tín hiệu tích cực khi liên tục tăng trưởng so với tháng liền trước.

Trái với động thái “chốt lời” sau nhịp tăng đáng kể ở nhiều cổ phiếu của bên bán, cũng đã có lực cầu lớn gia nhập thị trường. Như ở phiên giao dịch tỷ đô ngày 8/6, khối tự doanh của các công ty chứng khoán đã chi ròng 438 tỷ đồng mua cổ phiếu (đây là mức cao nhất kể từ cuối tháng 12/2022). Trước đó, nhóm này mua ròng hơn 788 tỷ đồng trên toàn thị trường chỉ trong tháng 5 và giải ngân tổng cộng 2.517 tỷ đồng trong 5 tháng đầu năm 2023.

Quan trọng hơn, dòng tiền lớn đổ vào thị trường còn đến từ nhóm nhà đầu tư cá nhân trong nước. Trong báo cáo mới đây, PYN Elite Fund – quỹ đầu tư đến từ Phần Lan – nhấn mạnh xu hướng khách hàng cá nhân bắt đầu chuyển tiền từ tiền gửi ngân hàng sang thị trường chứng khoán cũng đã xuất hiện.

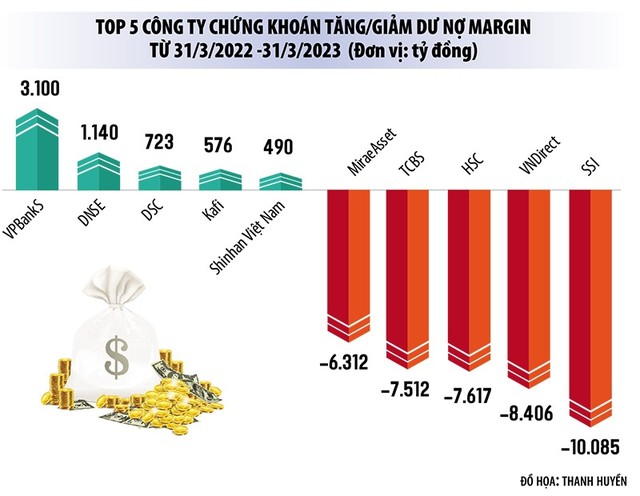

Đồng thời, dẫn lại thông tin từ một số công ty chứng khoán, quỹ đầu tư đến từ Phần Lan cho biết, giá trị cho vay ký quỹ ước tăng 30 – 40% so với đầu năm. Đây là mức tăng trưởng đáng chú ý nếu so với tốc độ tăng dư nợ cho vay ký quỹ (margin) trong quý đầu năm. Theo số liệu thống kê trên hơn 70 công ty chứng khoán, tổng dư nợ cho vay margin tại các công ty chứng khoán tại ngày 31/3/2023 đã tăng thêm 3.000 tỷ đồng, tương đương tăng 2,4% trong quý I/2023. Tuy nhiên, so với một năm trước – thời điểm VN-Index vừa chinh phục mốc 1.500 điểm và bước vào giai đoạn điều chỉnh sâu, dư nợ cho vay margin đã giảm xấp xỉ 19%.

Cơ hội không nhiều, nhu cầu vay ký quỹ mua cổ phiếu của khách hàng suy giảm khiến đa phần các công ty chứng khoán lớn thu hẹp quy mô khoản cho vay, đồng thời, “hụt” đáng kể nguồn thu từ mảng này.

Khoản cho vay của SSI giảm mạnh nhất (10.100 tỷ đồng), tương đương giảm 47,5% trong một năm. Tương tự, giá trị các khoản vay margin cấp tại VNDirect và HSC đều giảm một nửa, lần lượt 8.400 tỷ đồng và 7.616 tỷ đồng. Tương ứng bên nguồn vốn, vốn vay cũng đã giảm mạnh sau khi được các công ty chứng khoán tận dụng ở giai đoạn “nóng” của thị trường.

|

Kích hoạt lại dòng vốn margin?

Tuy nhiên, bất chấp sự thu hẹp chung về tổng giá trị giao dịch cổ phiếu, trong một năm nhiều sóng gió vừa qua, vẫn có một số công ty chứng khoán thành công “lội ngược dòng” mở rộng giá trị các khoản cho vay, tập trung chủ yếu ở những gương mặt mới.

Chứng khoán VPBank (VPBankS) đứng đầu trong danh sách khi cho vay thêm 3.100 tỷ đồng so với thời điểm cuối quý I/2022. Sau thương vụ M&A chính thức hoàn tất vào cuối tháng 5/2022, công ty chứng khoán này đã thuộc sở hữu của VPBank (99,95%). Cổ đông mới với nguồn lực tài chính dồi dào đã giúp vốn điều lệ của VPBankS tăng từ mức chưa đến 270 tỷ đồng lên 8.920 tỷ đồng (tháng 4/2022) và 15.000 tỷ đồng (tháng 12/2022).

Nhiều cái tên mới khác cũng ghi nhận mức tăng đáng kể về dư nợ margin trong khoảng thời gian này như CTCP Chứng khoán DNSE (thêm 1.140 tỷ đồng), Chứng khoán DSC (723 tỷ đồng), Chứng khoán Kafi (576 tỷ đồng) hay một công ty chứng khoán ngoại là Shinhan Việt Nam nhờ sự hậu thuẫn vốn của cổ đông Hàn Quốc cũng đã cấp thêm 500 tỷ đồng margin cho các các khách hàng.

Kafi và VPBankS là các công ty chứng khoán vừa đổi tên trong năm 2022 và có năm đầu tiên trong hành trình chuyển đổi. DNSE và DSC cũng “thay tên”, “đổi chủ” trong năm 2021.

VPBankS chưa có kế hoạch tăng vốn mới. Tuy nhiên, nguồn lực tại “tân binh” này đã khá dồi dào. Theo kế hoạch đề ra, công ty sẽ giảm tỷ trọng đầu tư kinh doanh vốn, dành nguồn lực phân bổ cho mảng cho vay ký quỹ. Còn lại, ba công ty trên đều đã có kế hoạch, thậm chí, đang triển khai, phương án tăng vốn. DSC chào bán cho cổ đông hiện hữu để tăng gấp đổi vốn điều lệ với thời gian đặt mua từ 7/6 đến 28/6. Tương tự, nhưng tỷ lệ phát hành của Kafi là 2:1. DNSE được cổ đông phê duyệt phương án tăng vốn thông qua chào bán 30,6 triệu cổ phần lần đầu ra công chúng (IPO) cùng kế hoạch đưa cổ phiếu lên sàn.

Qua giai đoạn “nằm gai nếm mật” với khó khăn của thị trường, chủ động mở rộng hoạt động cho vay ký quỹ, thích ứng để thu hút khách hàng là bước đà cho các “tân binh” có thể nhanh chóng nhập cuộc khi thanh khoản đang có tín hiệu hồi phục tích cực. Nhiều chương trình thu hút khách hàng mới, ưu đãi khi sử dụng dịch vụ vay margin đang được cả các tân binh và “ông lớn” trong ngành cùng triển khai. Cơ hội rộng mở hơn có thể tạo cú hích “kích hoạt” trở lại dòng vốn margin tham gia vào thị trường.

Thanh khoản thị trường nửa cuối năm đón nhiều yếu tố tích cực

Có nhiều yếu tố tác động tích cực lên thanh khoản trên thị trường chứng khoán trong nửa cuối năm 2023. Đã có gần 105.000 tài khoản mở mới trong tháng 5, nhiều nhất trong 9 tháng gần đây. Cùng đó, các yếu tố bên ngoài cũng hỗ trợ thanh khoản như xu hướng lãi suất hạ nhiệt, các chính sách tháo gỡ khó khăn cho thị trường trái phiếu doanh nghiệp và thị trường bất động sản được ban hành cùng việc các yếu tố nền tảng vĩ mô và cân đối lớn cơ bản được giữ vững.

Sau 3 lần hạ lãi suất điều hành của Ngân hàng Nhà nước Việt Nam, lãi suất huy động hiện đã giảm 2,5-3 điểm phần trăm so với đầu năm. Dù gặp hạn chế từ triển vọng lợi nhuận doanh nghiệp niêm yết, triển vọng lãi suất tiếp tục là một động lực hỗ trợ thị trường chứng khoán.

Theo tinnhanhchungkhoan.vn