VN-Index đã giảm hơn 100 điểm, thanh khoản gần đây sụt giảm, khiến nhiều nhà đầu tư lo lắng, liệu phía trước là cơ hội hay rủi ro còn hiện hữu?

Khó đảo ngược chính sách tiền tệ

Trước khi có nhịp điều chỉnh mạnh từ đầu tháng 9 đến nay, hạ lãi suất và hàng loạt chính sách liên quan đến lĩnh vực tiền tệ được coi là động lực kéo thị trường chứng khoán tăng điểm trong giai đoạn tháng 4 – 8/2023. Những động thái gần đây của Ngân hàng Nhà nước khiến nhiều nhà đầu tư lo ngại về kịch bản đảo ngược chính sách tiền tệ nới lỏng trong thời gian tới.

Tuy vậy, TS. Phạm Thế Anh, Trưởng khoa Kinh tế học, Đại học Kinh tế Quốc dân cho rằng, cộng đồng doanh nghiệp vẫn đang gặp không ít khó khăn, nên Ngân hàng Nhà nước nhiều khả năng sẽ duy trì chính sách lãi suất thấp để hỗ trợ tăng trưởng kinh tế.

“Vừa qua, nhà đầu tư lo lắng về việc Ngân hàng Nhà nước đã phát hành tổng cộng 70.000 tỷ đồng tín phiếu kỳ hạn 28 ngày theo cơ chế đấu thầu lãi suất. Tuy nhiên, động thái này của Ngân hàng Nhà nước không nhằm thắt chặt hay đảo ngược chính sách nới lỏng tiền tệ hiện tại, mà chỉ là giải pháp tạm thời trong ngắn hạn, nhằm hút bớt thanh khoản dư thừa và hạn chế đầu cơ tỷ giá”, TS. Phạm Thế Anh đánh giá.

Dù vậy, nền kinh tế Việt Nam có độ mở rất lớn với thế giới, nên động thái của Cục Dự trữ Liên bang Mỹ (Fed) vẫn là yếu tố khiến các nhà làm chính sách phải lưu ý. Hiện tại, Fed có chủ trương duy trì mức lãi suất cao trong thời gian dài và dự kiến sẽ tiếp tục tăng lãi suất vào tháng 11/2023.

“Nhiều dự báo cho thấy, giá dầu sẽ lên trên 100 USD/thùng trong mùa Đông năm nay và giá lương thực tăng, bởi vậy lạm phát khó có thể quay về mức thích hợp để các ngân hàng trung ương thoải mái áp dụng chính sách tiền tệ nới lỏng”, TS. Phạm Thế Anh nói.

Thị trường chứng khoán những tháng cuối năm 2023 được dự báo sẽ chịu nhiều yếu tố tác động trái chiều. Một số tín hiệu phục hồi có thể kể đến như trong quý III, công nghiệp chế biến, chế tạo tăng 1,98%, xây dựng tăng 6,17%, dịch vụ tăng 6,62% so với cùng kỳ. Chỉ số sản xuất công nghiệp tháng 9 tăng 0,1% so với tháng 8, lũy kế 9 tháng đầu năm 2023 tăng 5,3% so với cùng kỳ. Xuất khẩu vẫn tăng trưởng âm, song đà giảm đang dần thu hẹp.

Tuy nhiên, tổng cầu của nền kinh tế còn yếu, doanh thu bán lẻ hàng hóa và dịch vụ có xu hướng suy giảm. Trong 9 tháng đầu năm 2023, tổng mức bán lẻ hàng hóa và doanh thu dịch vụ tiêu dùng nếu loại trừ yếu tố giá tăng 7,3%, chưa bằng một nửa mức tăng của cùng kỳ (16,6%).

Nhiều tổ chức quốc tế hạ dự báo tăng trưởng GDP của Việt Nam xuống 4,7 – 5,8% trong năm 2023 và kỳ vọng mức tăng trưởng thấp hơn 6% trong năm 2024.

“Động lực chủ yếu đến từ đầu tư công, đầu tư tư nhân và nước ngoài chưa có sự đột phá, xuất khẩu còn khó khăn do kinh tế thế giới vẫn phải chống chịu với lãi suất cao”, TS. Phạm Thế Anh nhận định.

Diễn biến giảm của thị trường chứng khoán Việt Nam trong tháng 9 đồng pha với chứng khoán thế giới, hiện có mức định giá thấp so với mức bình quân vài năm trước.

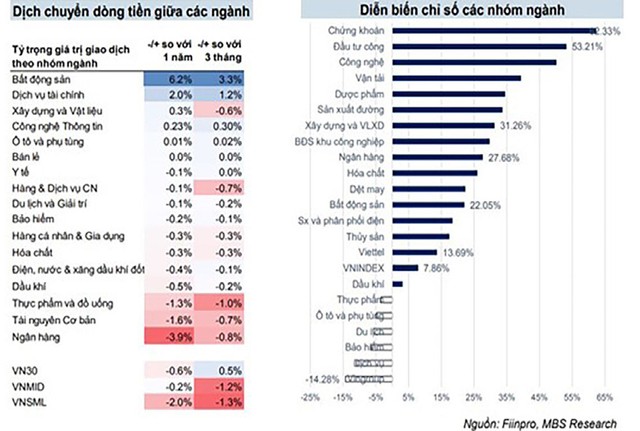

Về diễn biến của VN-Index thời gian qua, chuyên gia của Công ty Chứng khoán MB (MBS) đánh giá, xu hướng giảm của thị trường chứng khoán Việt Nam trong tháng 9 có phần đồng pha với chứng khoán thế giới. Chỉ số Dow Jones của Mỹ đã đánh mất thành quả kể từ đầu năm, giảm điểm trở lại do nhà đầu tư giảm kỳ vọng về việc Fed sẽ giảm lãi suất. Trước đây, nhà đầu tư kỳ vọng Fed sẽ có 2 – 3 đợt giảm lãi suất trong năm 2024, từ mức 5,25 – 5,5%/năm hiện nay xuống 4,6%/năm, thì nay dự đoán chỉ có nhiều nhất là 2 đợt, xuống mức 5,1%/năm.

“Chính sách của Fed tiếp tục là một biến số với thị trường chứng khoán toàn cầu, Việt Nam khó nằm ngoài. Nếu Fed thắt chặt hơn hoặc không giảm lãi suất sẽ là thách thức kiểm soát vĩ mô của Việt Nam”, ông Đỗ Hiệp Hòa, Giám đốc Đầu tư, MB Capital nói.

Định giá ở mức trung vị

Sau nhịp điều chỉnh, định giá P/E của VN-Index hiện giảm còn xấp xỉ 13,5 lần, thấp hơn trên 10% so với mức P/E trung bình 3 năm qua. Nếu so với tương quan giữa lãi suất huy động và định giá thị trường, lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại lớn đã trở về mức tương đương giai đoạn 2021 – 2022, giúp định giá thị trường trở nên hấp dẫn hơn (xem đồ thị).

|

|

Định giá TTCK trong tương quan với lãi suất. |

Ông Đỗ Hiệp Hòa nhìn nhận, định giá thị trường chung đang ở mức không đắt cũng không rẻ. Thời điểm định giá rẻ nhất là mức đáy trong giai đoạn dịch Covid-19 (P/E 10,4 lần) và đáy tháng 11/2022 (P/E 9,2 lần). Nhịp điều chỉnh vừa qua đưa định giá của VN-Index xuống mức hấp dẫn hơn, song vẫn cao hơn đáng kể so với nhiều tháng trước đó.

“So với đỉnh P/E chạm đến ngưỡng 20 lần, mức định giá hiện đang ở lưng chừng. Nếu chính sách tiền tệ tiếp tục nới lỏng dồn dập như năm dịch Covid-19, chúng ta có thể mơ mức định giá cao như vậy. Song giai đoạn tiền rẻ đã là quá khứ, nhà đầu tư hiện tại cần có sự chọn lọc cổ phiếu và quản trị rủi ro chặt chẽ hơn”, ông Đỗ Hiệp Hoà khuyến nghị.

Để thị trường xoay chuyển, phải có hai yếu tố hỗ trợ: yếu tố cơ bản (vĩ mô, kết quả kinh doanh của các doanh nghiệp) và yếu tố dòng tiền.

Nhóm phân tích của MBS dự báo, tăng trưởng lợi nhuận của thị trường đạt 3,6% trong năm 2023. Động lực chủ yếu đến từ nhóm bán lẻ, ngân hàng, điện và điểm rơi lợi nhuận sẽ xuất hiện ở quý IV/2023. Sang năm 2024, tăng trưởng lợi nhuận của thị trường mới tích cực hơn, có thể đạt 16,8%.

Về dòng tiền, bà Trần Thị Khánh Hiền, Giám đốc Khối Nghiên cứu, MBS cho rằng, trái phiếu doanh nghiệp tiếp tục là “vật cản”, khiến một lượng tiền lớn bị đọng tại đây.

Dù vậy, biến số nhà đầu tư cá nhân sẽ tác động lớn đến thị trường thời gian tới. Tại Việt Nam, nhà đầu tư cá nhân chiếm tỷ trọng lớn, hành động quyết liệt, do đó “tính theo đà” mạnh mẽ hơn. Cụ thể, khi thị trường tăng thường tăng thái quá và khi giảm thường giảm mạnh.

|

|

Diễn biến dòng tiền đầu tư đến đầu tháng 10/2023. |

Dòng tiền của nhà đầu tư cá nhân liệu có nguy cơ rút khỏi thị trường? Một số nhà đầu tư lâu năm phân tích, lãi suất tiền gửi bình quân kỳ hạn 12 tháng của các ngân hàng thương mại hiện giảm còn 5,6%/năm, giảm 2,5%/năm so với cuối năm 2022. Mặt bằng lãi suất tiền gửi hiện đã về gần đáy của giai đoạn dịch Covid-19 (năm 2021 và nửa đầu năm 2022) và theo báo cáo của Công ty Chứng khoán VNDIRECT, kỳ vọng mặt bằng lãi suất tiền gửi sẽ duy trì ở mức bình quân 5,5%/năm đối với kỳ hạn 12 tháng trong những tháng cuối năm 2023.

Trong khi đó, mục tiêu lạm phát năm 2023 là kiềm chế dưới mức 4,5%, tính đến hết tháng 9 là 3,7%. Nếu yếu tố bên ngoài biến động (ví dụ giá lương thực hay giá dầu tăng), đẩy chi phí lên cao, có khả năng lạm phát sẽ chạm mốc 4,5%.

Vậy giả sử nhà đầu tư đi gửi tiền tiết kiệm, lãi suất thực sẽ bằng lãi suất ngân hàng trừ lạm phát là 5,6% – 4,5%, chỉ còn 1,1%/năm. Nói cách khác, đem tiền đi gửi ngân hàng gần như không sinh lời. Đó có thể là lý do khiến dòng tiền dịch chuyển vào kênh chứng khoán, hoặc không muốn rút ra khỏi kênh này.

Một yếu tố đáng lưu ý khác, tỷ suất thu nhập trên giá (E/P) của VN-Index trung bình trong tháng 9 ở mức 6,9% do chỉ số đã có sự điều chỉnh khá mạnh, kết hợp với việc lãi suất huy động kỳ hạn 12 tháng của các ngân hàng thương mại sụt giảm, khiến khoảng cách giữa E/P và lãi suất tiền gửi ngân hàng nới rộng (xem đồ thị). Đây cũng là yếu tố mà nhà đầu tư cần quan tâm khi quyết định phân bổ vốn vào kênh chứng khoán dịp cuối năm 2023 và cả năm 2024.

Theo tinnhanhchungkhoan.vn