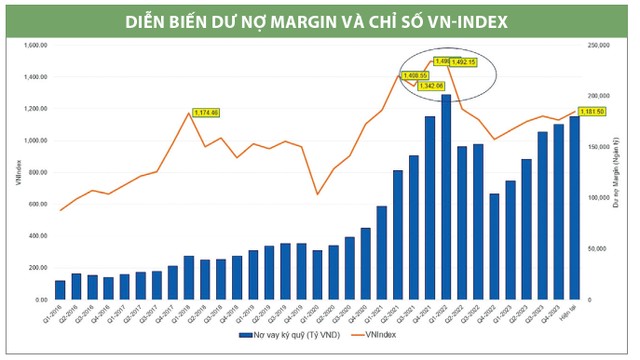

Dư nợ cho vay ký quỹ (margin) của các công ty chứng khoán đang tiệm cận vùng đỉnh lịch sử hồi cuối năm 2021, đầu năm 2022, dù chỉ số VN-Index vẫn cách xa đỉnh cũ rất nhiều.

Hệ số dư nợ margin/vốn hóa sàn HOSE đang ở ngưỡng cao nhất lịch sử, khoảng 3,8%. Thanh khoản thị trường trong quý IV/2023 và những ngày đầu năm 2024 ở mức không cao, chỉ loanh quanh ở vùng 15.000 tỷ đồng/phiên. Điều này cho thấy, dù margin tăng nhưng chất lượng dòng tiền vẫn chưa cải thiện nhiều. Lực đẩy thị trường chủ yếu đến từ tiền margin.

Theo giám đốc môi giới một công ty chứng khoán, hiện tổng dư nợ margin toàn thị trường ước đạt 180.000 tỷ đồng, tăng 8.000 tỷ đồng so với thời điểm cuối năm 2023, tiệm cận vùng đỉnh lịch sử 195.000 tỷ đồng hồi cuối năm 2021. Trong đó, VPS ghi nhận dư nợ margin tại thời điểm cuối năm 2023 là 11.626 tỷ đồng, mức cao nhất từ trước đến nay.

“Dư nợ margin tăng bằng giá trị bán của khối ngoại. Việc phải “cân” khối ngoại trong một khoảng thời gian dài khiến dòng tiền bị kẹt lại, là một phần lý do margin tăng mà thanh khoản vẫn thấp”, vị này nhìn nhận.

|

Lý giải được ông Nguyễn Đức Nhân, Giám đốc Trung tâm Kinh doanh, Công ty Chứng khoán KB (KBSV) đưa ra, vốn điều lệ của các công ty chứng khoán đã tăng rất mạnh trong một năm qua, dư nợ có thể cho vay ký quỹ tăng theo là dĩ nhiên. Bên cạnh đó, thị trường chứng khoán đã hồi phục gần 30% từ đáy (874 điểm vào tháng 11/2022), thanh khoản tăng đều đặn, nên dư nợ margin của công ty chứng khoán và số tiền nằm trên các tài khoản của nhà đầu tư cũng tăng kỷ lục.

Cũng theo ông Nhân, thời điểm cuối năm 2022, thị trường chứng khoán lao dốc mạnh, dẫn đến hiện tượng call margin, không những nhà đầu tư nhỏ lẻ mà cả chủ doanh nghiệp bị bán giải chấp. Còn hiện tại, nền kinh tế đang có nhiều điểm sáng, nhiều doanh nghiệp niêm yết hứa hẹn có sự tăng trưởng mạnh về doanh thu và lợi nhuận trong năm 2024, do vậy, nhiều nhà đầu tư lớn đã tiếp cận nguồn vốn tại công ty chứng khoán để gia tăng sở hữu, không loại trừ khả năng họ mua lại phần cổ phiếu đã bị giải chấp trong giai đoạn trước. Các yếu tố trên dẫn đến sự gia tăng dư nợ tại các công ty chứng khoán.

Đồng quan điểm, ông Nguyễn Viết Công, Giám đốc Tư vấn đầu tư, Công ty Chứng khoán VPS cho rằng, tính chất thị trường chứng khoán thay đổi qua từng giai đoạn, nếu như trước đây, công cụ margin thường được khuyến nghị dành cho các nhà đầu tư chuyên nghiệp sử dụng để khuyếch đại lợi nhuận mỗi khi thị trường có sóng tăng thì hiện nay, đối tượng sử dụng margin liên tục mở rộng. Đối tượng chủ yếu của tăng trưởng dư nợ giai đoạn này là doanh nghiệp, khi nghiệp vụ cầm cố chứng khoán để vay tiền trở nên phổ biến. Điều kiện cho vay của công ty chứng khoán thường linh hoạt hơn ngân hàng và khả năng cho vay của các công ty chứng khoán hiện đã cải thiện rất nhiều so với trước đây sau nhiều lần tăng vốn.

“Cùng với sự phát triển của vốn hóa thị trường chứng khoán, số doanh nghiệp và nhà đầu tư mới tham gia ngày càng nhiều lên, lượng vốn margin cần cho thị trường được dự báo còn tiếp tục ở mức cao trong thời gian tới”, ông Công chia sẻ.

Dẫu hiện tại chưa phát sinh rủi ro margin call, nhưng nếu thị trường cứ tăng bằng lực đẩy margin thì sẽ không bền vững. Thông thường, tỷ lệ margin tăng lên khi thị trường có sóng tăng là dấu hiệu thể hiện sự đầu cơ tăng lên. Nếu lượng margin tăng quá nóng sẽ xuất hiện áp lực chốt lãi của dòng tiền đầu cơ, gây ra những biến động lớn về giá cổ phiếu và tâm lý nhà đầu tư. Lượng margin tốt nhất nên song hành cùng với mức tăng vốn hóa của thị trường và đảm bảo chất lượng cho vay ký quỹ. Những cổ phiếu có nền tảng tốt, có kết quả kinh doanh tốt hấp thụ lượng margin cao hơn sẽ là nền tảng cho thị trường đi lên bền vững. Ngược lại, nếu cho vay dễ dãi, sẽ có lượng tiền không nhỏ tài trợ cho khoản đầu tư vào các doanh nghiệp yếu kém, chỉ phục vụ việc giao dịch lướt sóng cổ phiếu thì hệ quả về sau là giá cổ phiếu thường rơi về đúng giá trị thực, gây bất ổn cho thị trường.

Theo tinnhanhchungkhoan.vn