MBS dự báo, VN-Index hướng về vùng 1.155 – 1.200 trong nửa cuối năm 2023 trên cơ sở lợi nhuận của các doanh nghiệp niêm yết tăng 10% trong năm 2023 và định giá P/E thị trường trong khoảng 12 – 12,5 lần.

Trong kịch bản cơ sở, MBS dự kiến tốc độ tăng trưởng kinh tế trong năm 2023 có thể dưới 6% do suy thoái kinh tế thế giới, chính sách tiền tệ tiếp tục thắt chặt ở các nước phát triển và tác động lan tỏa từ căng thẳng địa chính trị toàn cầu.

Tuy nhiên, chính sách hỗ trợ tăng trưởng thông qua việc nới lỏng tiền tệ và lượng vốn lớn đầu tư công kỳ vọng được giải ngân trong năm 2023, cùng với việc mở cửa trở lại của Trung Quốc sẽ giúp Việt Nam đương đầu với những bất lợi trên.

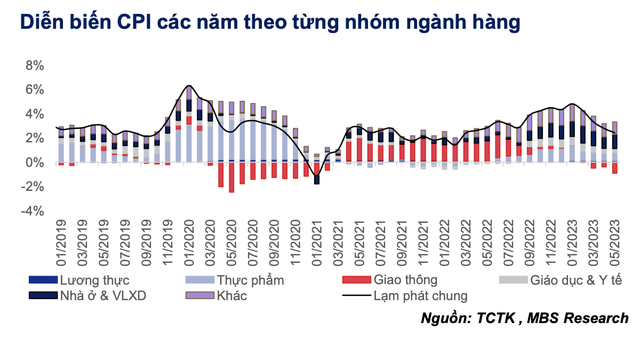

Lạm phát dự kiến sẽ tăng lên trong 6 tháng cuối năm do lương thực thực phẩm và năng lượng – chiếm tỷ trọng cao trong CPI đã có xu hướng tạo đáy và tăng trở lại. Trong khi đó, giá một số mặt hàng nhà nước quản lý như điện, y tế và giáo dục gia tăng theo lộ trình. Giá điện mới được điều chỉnh 3% và nhiều khả năng sẽ tiếp tục tăng do EVN vẫn đang chịu áp lực tài chính lớn. Lương cơ bản cũng sẽ được điều chỉnh tăng do đó gây sức ép lên lạm phát toàn phần.

Mặc dù vậy, CPI cả năm của Việt Nam được dự báo là sẽ ở mức dưới 4%. Thực tế, lạm phát chủ yếu do giá nhập khẩu hàng hoá tăng, lạm phát thế giới vẫn cao và năm nay cũng là thời điểm phải chấp nhận tăng một số mặt hàng do nhà nước quản lý. Tuy nhiên, mức lạm phát dự kiến sẽ ổn định do sức cầu yếu cho phép NHNN Việt Nam dành nhiều dư địa hơn trong công tác điều hành chính sách tiền tệ so với các quốc gia khác trên thế giới đang chịu áp lực lạm phát cao hiện nay.

|

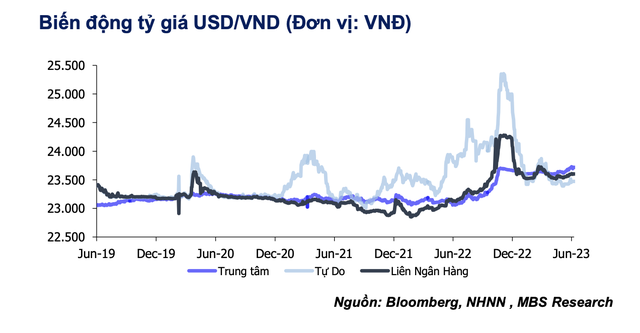

Về tỷ giá, DXY giảm đã khiến tỷ giá USD giảm 0,5% so với đầu năm. Trong xu hướng ngắn hạn, VND sẽ tiếp tục chịu áp lực so với USD khi Fed khả năng vẫn còn tăng thêm lãi suất trong năm 2023, nhưng áp lực sẽ nhẹ hơn do USD đã chững đà tăng so với hầu hết các đồng tiền khác, bao gồm cả VND.

Trong năm 2023, trong viễn cảnh khi Fed sẽ dừng tăng lãi suất vào sau thời điểm nửa cuối năm 2023, cùng với lạm phát Việt Nam ở dưới mức 4,5% và tốc độ hồi phục của ngành du lịch, lữ hành nhanh, áp lực lên tỷ giá sẽ hạ nhiệt và chỉ tăng lên 23.900 VND/USD (tăng khoảng 1,5%).

Thống đốc NHNN cho biết, từ đầu năm đến tháng 5, NHNN đã mua vào khoảng 6 tỷ USD, giúp hệ thống dồi dào thanh khoản. Trên thực tế, nguồn cung ngoại tệ khá tích cực trong thời gian qua, đến từ dòng vốn FDI giải ngân, thặng dư cán cân thương mại hay dòng tiền gián tiếp từ các thương vụ bán vốn hoặc giải ngân các khoản vay ngoại tệ sẽ giúp cho nhà điều hành bổ sung được lượng lớn ngoại tệ trong quý đầu năm, nhà điều hành sẽ có dư địa để điều tiết tỷ giá trong giai đoạn tới, khi mà lãi suất tại các nền kinh tế lớn vẫn neo ở mức cao.

|

Mặt khác, thanh khoản của hệ thống ngân hàng trong tháng 6 tiếp tục duy trì ở trạng thái “tốt” và đã có sự cải thiện rõ rệt so với quý IV/2022 tạo điều kiện cho lãi suất liên ngân hàng hạ nhiệt và NHNN tạm dừng giao dịch trên thị trường mở. MBS cho rằng, tình hình thanh khoản sẽ giữ ổn định trong quý III/2023 và tiếp tục được cải thiện trong năm 2023 so với năm 2022.

Lãi suất dự báo có xu hướng giảm nhẹ, song còn phụ thuộc nhiều vào khả năng phục hồi của nền kinh tế cũng như diễn biến của lạm phát.

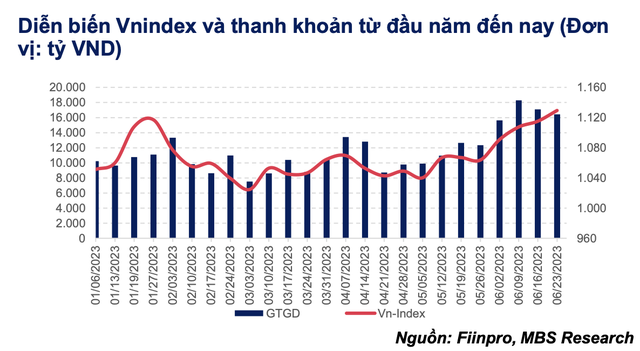

Trên thị trường chứng khoán, từ đầu năm 2023 đến nay, Vn-Index tăng 10,74% và nằm trong nhóm các thị trường có mức tăng trưởng tốt trong nửa đầu năm 2023. Mức tăng trưởng vượt bậc so với các thị trường lân cận trong khối ASEAN.

|

Mức tăng giá của chỉ số VN-Index được dẫn dắt bởi những nhóm ngành như Chứng khoán, Đầu tư công, Xây dựng và vật liệu xây dựng. Đây đều là những nhóm ngành được hưởng lợi nhờ xu thế nới lỏng tiền tệ và các chính sách thúc đẩy phục hồi kinh tế gần đây của NHNN và Chính phủ.

Trong 6 tháng cuối năm, các yếu tố tích cực sẽ tác động đến thị trường là lãi suất tiếp tục xu hướng giảm, lợi nhuận thị trường sẽ phục hồi trên nền thấp của 6 tháng cuối năm ngoái. Đồng thời kỳ vọng dòng tiền của nhà đầu tư nước ngoài tiếp tục mua ròng tại thị trường chứng khoán Việt Nam.

Ngược lại, các yếu tố có tác động tiêu cực bao gồm việc Fed tiếp tục duy trì chính sách tiền tệ “diều hâu” hơn so với dự báo của thị trường; áp lực thanh toán các nghĩa vụ liên quan đến trái phiếu doanh nghiệp vẫn hiện hữu. Đặc biệt, xu hướng chính sách tiền tệ của Việt Nam đang khác biệt so với nhiều nước khác, có thể tạo nên áp lực về tỷ giá và dòng vốn.

Tại ngày 23/6/2023, VN-Index đang giao dịch ở mức 15,3 lần P/E trượt và 1,7 lần P/B, (định giá này tương đương với P/E trung bình 5 năm là 15,6 lần)

Dựa vào những yếu tố tích cực lẫn tiêu cực sẽ tác động đến TTCK Việt Nam trong 6 tháng cuối năm, MBS duy trì quan điểm khá thận trọng. Nhóm chuyên gia cho rằng VN-Index sẽ khó có sự bùng nổ về điểm số nếu như các nút thắt về trái phiếu doanh nghiệp vẫn chưa được tháo gỡ cũng như lạm phát vẫn chưa hạ nhiệt đủ ở mức ngân hàng trung ương các nước mạnh tay đảo ngược chính sách tiền tệ.

MBS dự báo, VN-Index hướng về vùng 1.155 – 1.200 trong nửa cuối năm 2023 trên cơ sở lợi nhuận của các doanh nghiệp niêm yết tăng 10% trong năm 2023 và định giá P/E thị trường trong khoảng 12 – 12,5 lần.

Theo tinnhanhchungkhoan.vn