Thị trường trái phiếu chưa thể sôi động trở lại khi phát hành mới sụt giảm, mua lại trước hạn tăng và “chợ” trái phiếu riêng lẻ sau 3 phiên khởi động, giao dịch vẫn còn hạn chế. Dù vậy, điểm sáng là thanh khoản thị trường đã cải thiện hơn trước.

Sàn trái phiếu riêng lẻ chờ thêm “ông lớn” nhập cuộc

Tuần qua, sàn giao dịch trái phiếu riêng lẻ chính thức đi vào hoạt động. Sau 3 phiên giao dịch, thị trường ghi nhận tổng giá trị giao dịch gần 1.788 tỷ đồng. Tuy vậy, lượng giao dịch bình quân các phiên có sự chênh lệch rõ rệt. Phiên giao dịch đầu tiên, tổng giá trị giao dịch lên tới 1.781,34 tỷ đồng (chủ yếu nhờ hơn 71% là giá trị giao dịch trái phiếu Vietcombank). Hai phiên giao dịch sau, quy mô giao dịch nhỏ hơn với lần lượt 25 triệu đồng và hơn 6,3 tỷ đồng do thiếu vắng trái phiếu ngân hàng.

Sở dĩ giá trị giao dịch trong 3 phiên đầu tiên còn hạn chế và có mức độ chênh lệch rõ rệt là bởi các mã trái phiếu giao dịch chưa nhiều. Cụ thể, tuần qua, mới chỉ có các mã trái phiếu của 3 doanh nghiệp phát hành (Vietcombank, VinFast, Tracodi). Hơn nữa, thị trường vẫn có tâm lý nghe ngóng, chờ đợi.

Theo dự kiến của Sở Giao dịch chứng khoán Hà Nội (HNX), sẽ có hơn 1.600 mã trái phiếu doanh nghiệp riêng lẻ được đưa vào giao dịch sau khi khai trương hệ thống. Khi đó, thanh khoản của hệ thống sẽ được cải thiện hơn.

Nhận xét về kết quả những phiên giao dịch đầu tiên, các công ty chứng khoán cho rằng, các con số này không nằm ngoài dự báo.

Theo ông Nguyễn Quang Thuân, Chủ tịch FiinGroup, sở dĩ sàn giao dịch trái phiếu riêng lẻ chưa sôi động sau 3 ngày hoạt động là do mới có khoảng 20 mã trái phiếu được đưa lên giao dịch. Quy định các nhà đầu tư cá nhân chưa chuyên nghiệp chỉ được bán mà không được mua (trong khi nhu cầu mua trái phiếu của thị trường còn thấp) cũng là lý do khiến thanh khoản chưa thể sôi động ngay trong những ngày đầu.

Hơn nữa, bản chất của trái phiếu là đầu tư dài hạn, nhà đầu tư trái phiếu riêng lẻ chủ yếu là các định chế tài chính mua là để giữ đến ngày đáo hạn như một kênh có dòng tiền ổn định, nên không thể kỳ vọng thị trường trái phiếu sẽ có thanh khoản sôi động như cổ phiếu.

“Ngay cả khi 1.200 lô trái phiếu được đưa lên giao dịch, tôi cho rằng, chúng ta không nên kỳ vọng thị trường này sẽ có thanh khoản cao. Giá trị giao dịch có thể cao, song lượng giao dịch sẽ thấp và không thể sôi động như thị trường cổ phiếu được. Việc kê khai giao dịch tập trung chủ yếu là góp phần minh bạch thông tin, tạo cơ chế định danh nhà đầu tư rõ ràng và nhanh chóng, nhằm góp phần bảo vệ nhà đầu tư và tạo cơ chế hình thành đường cong lãi suất trái phiếu doanh nghiệp”, ông Thuân nhận định.

Theo ông Thuân, thị trường trái phiếu đã qua giai đoạn khó khăn nhất và bắt đầu bước vào giai đoạn phục hồi. Tuy nhiên, vẫn cần thêm các giải pháp để mở rộng và phát triển cơ sở nhà đầu tư, đặc biệt là các nhà đầu tư tổ chức.

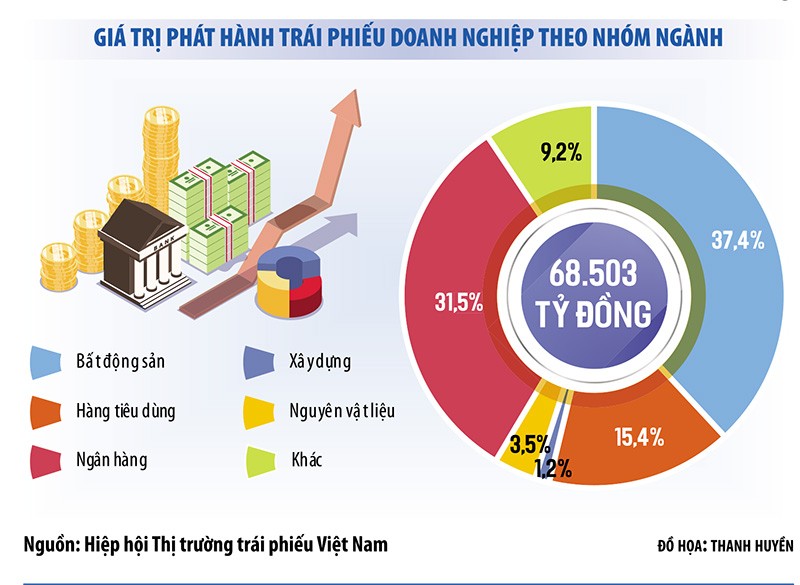

Trước thời điểm “chợ” trái phiếu riêng lẻ được khai trương, phát hành trái phiếu vẫn diễn ra rất chậm. Theo Hiệp hội Thị trường trái phiếu Việt Nam, nửa đầu tháng 7/2023, mới có 5 đợt phát hành trái phiếu doanh nghiệp riêng lẻ và 1 đợt phát hành ra công chúng được công bố với tổng giá trị 2.195 tỷ đồng. Lũy kế từ đầu năm đến nay, tổng giá trị phát hành trái phiếu doanh nghiệp được ghi nhận là 68.503 tỷ đồng, trong đó trái phiếu riêng lẻ chiếm 86,5%.

Ngân hàng đổ xô mua lại trái phiếu trước hạn

Tôi kỳ vọng quy mô phát hành trái phiếu doanh nghiệp mới năm nay sẽ đạt 100.000 tỷ đồng (nửa đầu năm nay là 43.000 tỷ đồng). Triển vọng thị trường phụ thuộc lớn vào phía cầu, đó là niềm tin và sự quan tâm của nhà đầu tư vào kênh này. Chúng ta phải thực tế là nhà đầu tư cá nhân tham gia lại sẽ chưa nhiều và vẫn chủ yếu là các định chế tài chính nội địa, bao gồm ngân hàng, công ty bảo hiểm, quỹ trái phiếu và một số nhà đầu tư tổ chức phi ngân hàng. Thị trường trái phiếu đang từng bước hồi phục, nhưng tập trung vào chất và đúng đối tượng là các nhà đầu tư tổ chức có sự hiểu biết sâu và lựa chọn công cụ nợ phù hợp.

– Ông Nguyễn Quang Thuân, Chủ tịch FiinGroup

Trong khi thị trường trái phiếu tiếp tục trầm lắng, thì các ngân hàng gia tăng mua lại trái phiếu trước hạn. Mới đây, HDBank thông báo sẽ mua lại toàn bộ 1.000 tỷ đồng trái phiếu trước hạn (lô HDBL2225010) vào ngày 28/7/2023. Đây là lần thứ 4 HDBank mua lại trái phiếu trước hạn trong vòng 2 tháng qua.

Tương tự, từ đầu tháng 7 tới nay, LPBank có 3 đợt mua lại trái phiếu trước hạn (ngày 7/7, 14/7 và 19/7) với tổng giá trị mua lại 2.500 tỷ đồng. Trong khi đó, ACB cũng mua lại trước hạn 5.000 tỷ đồng 2 lô trái phiếu vào ngày 7/7 và 14/7. Các ngân hàng khác như ABBank, TPBank, Techcombank… chi hàng ngàn tỷ đồng mua lại trái phiếu trước hạn trong vài tháng qua.

Hiệp hội Thị trường trái phiếu Việt Nam cho hay, từ đầu năm đến ngày 14/7/2023, tổng giá trị trái phiếu được các doanh nghiệp mua lại trước hạn là 121.790 tỷ đồng, tăng 36% so với cùng kỳ năm 2022. Ngân hàng là nhóm ngành dẫn đầu về giá trị mua lại, chiếm 51% tổng giá trị mua lại trước hạn (tương ứng 61.767 tỷ đồng).

Theo các chuyên gia phân tích Công ty cổ phần Chứng khoán VNDirect, sở dĩ ngân hàng chạy đua mua lại trái phiếu trước hạn là do đang dư thừa thanh khoản. Việc mua lại trái phiếu trước hạn sẽ giúp ngân hàng giảm dư thừa vốn, nâng cao hiệu quả sử dụng vốn, đồng thời cải thiện Hệ số an toàn vốn (CAR).

Lãnh đạo một ngân hàng TMCP cho hay, một lý do khiến các ngân hàng chạy đua mua lại trái phiếu trước hạn là để cơ cấu lại kỳ hạn trái phiếu và cơ cấu lại lãi suất. Theo đó, không loại trừ việc ngân hàng mua lại trái phiếu kỳ hạn dưới 5 năm để lấy dư địa phát hành trái phiếu mới kỳ hạn trên 5 năm (đủ điều kiện tính vào vốn cấp 2). Điều này cũng hợp lý trong bối cảnh từ ngày 1/10/2023, hệ số vốn ngắn hạn cho vay trung, dài hạn sẽ bị giảm từ 34% xuống còn 30%.

Thực tế, nhiều ngân hàng một mặt mua lại trái phiếu trước hạn ở các kỳ hạn 2-3 năm, một mặt lại phát hành các lô trái phiếu mới kỳ hạn 5-10 năm.

Được biết, nhiều ngân hàng TMCP đang kiến nghị Ngân hàng Nhà nước hướng dẫn thực hiện Nghị định số 08/2023/NĐ-CP sửa đổi Nghị định 65/2023/NĐ-CP về chào bán, giao dịch trái phiếu riêng lẻ để có hướng áp dụng. “Chính phủ đã ban hành Nghị định số 08/2023/NĐ-CP cho phép các đơn vị, trái chủ có thể gia hạn thêm 2 năm, nhưng Ngân hàng Nhà nước chưa có hướng dẫn, nên các tổ chức tín dụng không thể áp dụng”, ông Lê Quang Vinh, Phó tổng giám đốc Vietcombank cho biết.

Theo dữ liệu của Hiệp hội Thị trường trái phiếu Việt Nam, từ nay đến cuối năm 2023, các doanh nghiệp, ngân hàng sẽ phải đáo hạn 147.310 tỷ đồng trái phiếu, trong đó chủ yếu là trái phiếu bất động sản và ngân hàng.

Theo tinnhanhchungkhoan.vn