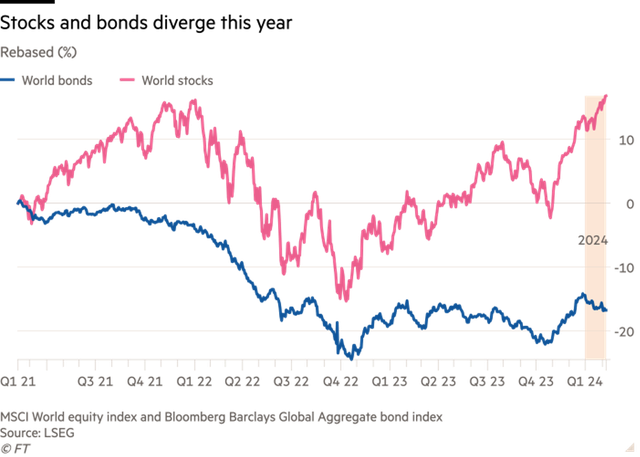

Các nhà phân tích cho biết, đợt bán tháo trên thị trường trái phiếu toàn cầu kết hợp với sự phục hồi của thị trường cổ phiếu trong năm nay cho thấy nỗi ám ảnh toàn diện của các nhà đầu tư về lạm phát và lãi suất có thể đã chấm dứt.

Với mức tăng 3,8% từ đầu năm tới nay, Phố Wall đã dẫn đầu mức tăng đối với cổ phiếu ở các thị trường phát triển trong năm nay khi được thúc đẩy bởi sức mạnh vượt trội của nền kinh tế Mỹ, trong khi chỉ số trái phiếu toàn cầu giảm 2,8% khi các nhà đầu tư quay trở lại kỳ vọng về việc cắt giảm lãi suất.

Những động thái khác nhau như vậy đánh dấu sự bứt phá so với năm ngoái khi hai tài sản này có xu hướng tăng hoặc giảm cùng nhau, nhưng mô hình này có thể quay lại vì thu nhập cố định có rủi ro thấp hơn đóng vai trò là đối trọng với cổ phiếu rủi ro hơn.

Sự thay đổi này có thể mang lại sự nhẹ nhõm cho nhiều nhà đầu tư đang nắm giữ các danh mục đầu tư 60/40, tức phân bổ 60% cho cổ phiếu và 40% cho trái phiếu và được thiết kế để giảm rủi ro và mang lại sự đa dạng hóa trong quá trình đầu tư cũng như chống lại những cú sốc thị trường.

Những danh mục đầu tư như vậy đã bị ảnh hưởng nặng nề vào năm 2022 khi cả cổ phiếu và trái phiếu đều sụt giảm – đây là một kịch bản mà những danh mục đầu tư như vậy không được thiết kế, mặc dù chúng hoạt động tốt vào cuối năm ngoái khi cả hai tài sản đều tăng giá cùng với kỳ vọng cắt giảm lãi suất nhanh chóng vào năm 2024.

|

|

Diễn biến chỉ số MSCI toàn cầu và chỉ số trái phiếu toàn cầu của Bloomberg |

Một số chiến lược gia tin rằng sự phân hóa trong năm nay giữa cổ phiếu và trái phiếu sẽ tiếp tục diễn ra.

George Saravelos, người đứng đầu bộ phận nghiên cứu ngoại hối toàn cầu tại Deutsche Bank cho biết: “Chúng tôi nhận thấy mối tương quan giữa trái phiếu và cổ phiếu đã chuyển sang mức âm trong năm nay. Chúng tôi thực sự đã bắt đầu nhận thấy điều này kể từ đầu năm khi chứng khoán Mỹ lập mức cao kỷ lục mới nhưng lợi suất trái phiếu Mỹ cũng tăng”.

Khi lãi suất ở mức thấp nhất, trái phiếu gặp khó khăn trong việc mang lại lợi nhuận dương và sau đó chịu tổn thất lớn khi lãi suất tăng. Nhưng khi lãi suất cao hơn, chúng mang lại thu nhập ổn định, trong khi các nhà đầu tư thường kỳ vọng lãi suất sẽ tăng nếu nền kinh tế suy thoái.

Các nhà phân tích tin rằng sự thay đổi trong mối tương quan được thúc đẩy bởi sự tập trung của thị trường chuyển từ lo ngại về lạm phát và thời điểm diễn ra động thái lãi suất tiếp theo sang lo ngại về sức mạnh của nền kinh tế.

Điều đó xảy ra khi thị trường trở nên thoải mái hơn khi lạm phát đang quay trở lại mức mục tiêu của ngân hàng trung ương, đồng thời dần bắt đầu chấp nhận rằng các nhà hoạch định chính sách sẽ không cắt giảm lãi suất nhanh như các nhà đầu tư đã hy vọng.

Các nhà đầu tư cũng đang suy nghĩ lại về việc liệu có cần quá tập trung vào chính sách tiền tệ hay không, vì nền kinh tế Mỹ đang phát triển mạnh mẽ cho đến nay dường như đã loại bỏ phần lớn tác động của lãi suất cao hơn.

Các nhà kinh tế mà Bloomberg khảo sát đã dự kiến lãi suất cho vay chuẩn kỳ hạn 10 năm của Mỹ sẽ giảm từ mức hiện tại là 4,2% xuống 3,6% vào năm 2025, mặc dù vẫn cao hơn mức dưới 2% vào cuối năm 2019. Lợi suất cao hơn là tín hiệu tốt cho danh mục đầu tư 60/40 vì chúng cho phép có nhiều dư địa hơn để giá trái phiếu tăng và danh mục trái phiếu của quỹ hoạt động tốt.

Trong khi đó, cổ phiếu đã được thúc đẩy trong năm nay nhờ các số liệu hồi đầu tháng này cho thấy nền kinh tế Mỹ đã bổ sung thêm gấp đôi số việc làm so với dự báo vào tháng 1.

Các nhà đầu tư cũng cho rằng tác động của chính sách tài khóa đối với nền kinh tế đã bị đánh giá thấp. Các đạo luật bao gồm Đạo luật giảm lạm phát, Thỏa thuận cơ sở hạ tầng lưỡng đảng, Đạo luật khoa học và chip đã thúc đẩy đầu tư hơn 1.000 tỷ USD vào nền kinh tế Mỹ trong những năm gần đây và đẩy thâm hụt ngân sách lên gần 6%.

Luca Paolini, chiến lược gia trưởng tại Pictet Asset Management cho biết: “Tôi cảm thấy rằng chúng ta quá bị ám ảnh bởi chính sách tiền tệ, vì chính sách tài khóa có tác động lớn đến tăng trưởng. Chúng ta đã chứng kiến sự mở rộng đáng kinh ngạc của chính sách tài khóa, không giống như chính sách tiền tệ, nó tiếp tục lỏng lẻo và mở rộng một cách bất thường”.

Mối tương quan giữa cổ phiếu và trái phiếu sẽ giảm khá đáng kể trong năm nay khi rủi ro chuyển từ lạm phát sang tăng trưởng, và chiến lược gia Luca Paolini cho rằng điều này sẽ tiếp tục tăng tốc “trong vài quý tới” với sự suy yếu của nền kinh tế Mỹ.

“Khi rủi ro tăng trưởng thay vì rủi ro lạm phát chiếm ưu thế, tin xấu vẫn là tin xấu. Vì vậy, khi chúng ta có dữ liệu kinh tế xấu, điều này có tác động tích cực đến trái phiếu và tiêu cực đến cổ phiếu…điều đó có nghĩa là trái phiếu một lần nữa sẽ mang lại sự đa dạng hóa”, chiến lược gia Luca Paolini cho biết.

Các nhà đầu tư cho rằng câu hỏi quan trọng bây giờ là liệu lạm phát có tái xuất hiện như một mối lo ngại lớn hay không. Giá tiêu dùng của Mỹ không bao gồm các mặt hàng thực phẩm và năng lượng đã tăng với tốc độ 3,3% trong ba tháng cuối năm 2023 so với cùng kỳ, giảm so với mức hơn 5% vào đầu năm ngoái.

Các nhà phân tích tại PGIM lưu ý rằng thị trường kỳ vọng lạm phát dài hạn vẫn “được kiềm chế nhưng vẫn cao hơn” mục tiêu 2% của Fed, với tỷ lệ trung bình hàng năm là 2,6% trong vòng 5 năm tới.

Nhưng Kamakshya Trivedi, người đứng đầu bộ phận FX toàn cầu tại Goldman Sachs cho biết ông không nghĩ rằng việc các nhà hoạch định chính sách sẽ gặp “đặc biệt khó khăn” trong việc đưa lạm phát trở lại mục tiêu.

“Điều quan trọng là bản chất của các cú sốc khiến thị trường đang chuyển từ chế độ hầu như chỉ có lạm phát quan trọng sang chế độ mà tăng trưởng cũng đóng vai trò quan trọng…khi lạm phát quay trở lại mục tiêu, tăng trưởng tích cực là tốt cho cổ phiếu và không tốt cho trái phiếu”, ông cho biết.

Theo tinnhanhchungkhoan.vn