Các tập đoàn lớn, quỹ đầu tư và cả các nhà đầu tư cá nhân Thái Lan đang nắm giữ hàng tỷ USD cổ phiếu Việt Nam theo những cách khác nhau.

Nhắc đến Thái Lan, chắc hẳn mọi người sẽ nghĩ ngay một đến đối thủ “nặng ký” của Việt Nam tại các kỳ Đại hội thể thao trong khu vực. Thế nhưng, ít ai để ý rằng đất nước của xứ sở Chùa Vàng còn nằm trong top đầu trong danh sách các quốc gia đầu tư vào Việt Nam. Không chỉ đầu tư trực tiếp, nhà đầu tư Thái Lan còn mạnh tay rót hàng tỷ USD vào thị trường chứng khoán Việt Nam.

Nắm giữ hàng loạt doanh nghiệp sản xuất lớn của Việt Nam

Nói về những lần “chơi lớn” của người Thái không thể bỏ qua các thương vụ thâu tóm các doanh nghiệp hàng đầu trong lĩnh vực sản xuất trên sàn chứng khoán. Đáng chú ý nhất là “bom tấn” Sabeco (SAB) về tay Thaibev của tỷ phú Charoen Sirivadhanabhakdi sau khi Bộ Công thương thoái vốn vào cuối năm 2017.

Thời điểm đó, Vietnam Beverage – công ty con của Thaibev đã chi đến gần 5 tỷ USD để mua trọn lô 343,66 triệu cổ phiếu SAB qua đó chính thức nắm quyền chi phối hãng bia lớn nhất Việt Nam. Sau thương vụ đình đám, SAB liên tục giảm sâu và vẫn đang chật vật tìm về ánh hào quang xưa. Giá trị số cổ phần SAB nắm giữ bởi Thaibev cũng “bốc hơi” gần một nửa, còn khoảng 2,7 tỷ USD .

Trước đó chừng nửa thập kỷ, bóng dáng của tỷ phú Charoen Sirivadhanabhakdi đã xuất hiện tại “gã khổng lồ” ngành sữa Việt Nam Vinamilk (VNM) sau khi TCC Holding hoàn tất mua lại Fraser & Neave. Sau thương vụ thoái vốn của SCIC cùng nhiều lần tăng sở hữu, các thành viên thuộc Fraser & Neave đã nắm giữ tổng cộng hơn 20% vốn của Vinamilk, chỉ sau cổ đông Nhà nước. Ước tính, số cổ phần VNM trong tay tỷ phú người Thái hiện vào khoảng xấp xỉ 1,2 tỷ USD .

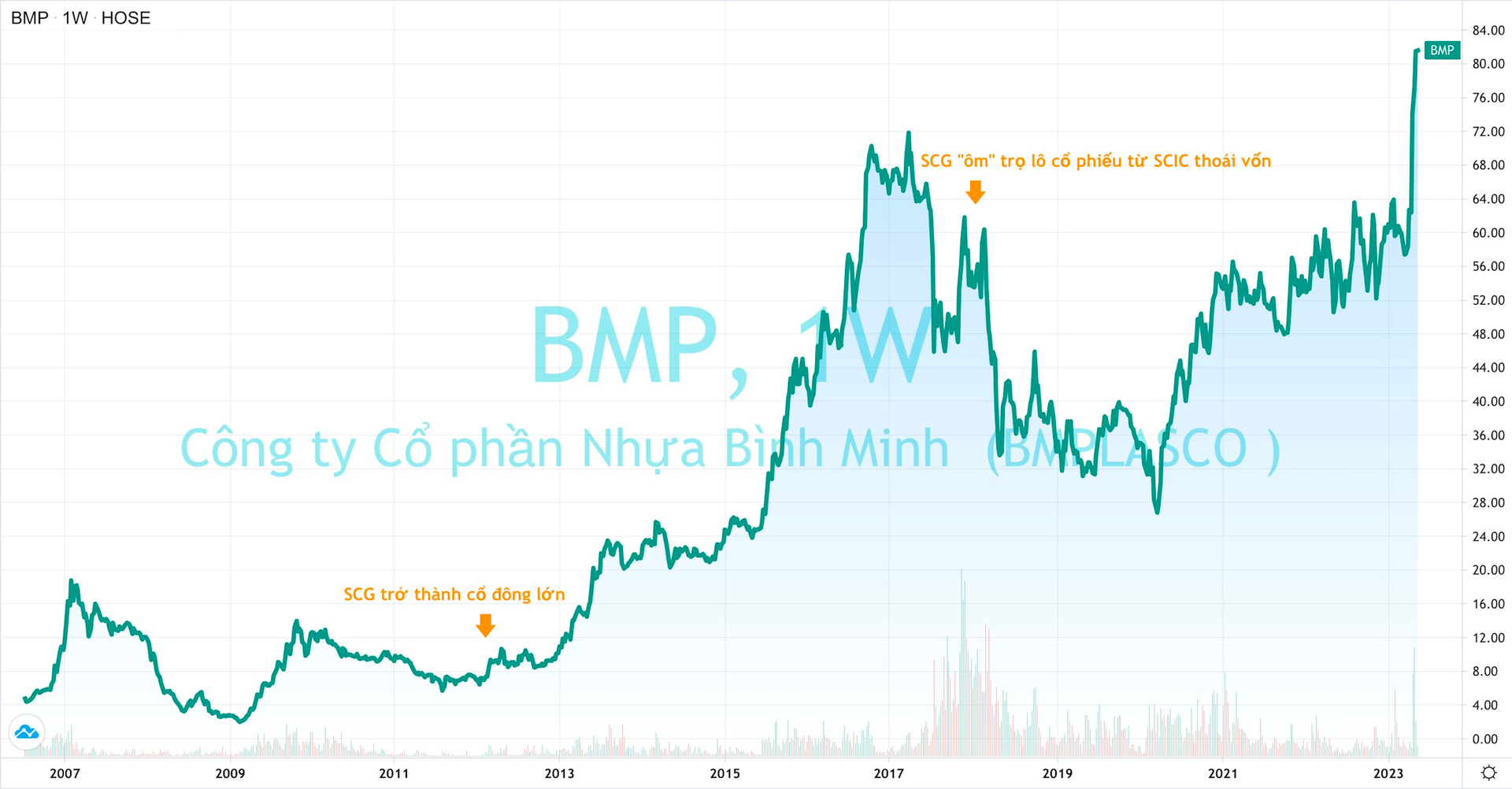

Cùng trong năm 2012, một “đại gia” Thái Lan khác là Tập đoàn SCG cũng bắt đầu thâu tóm Nhựa Bình Minh (BMP) – một trong những doanh nghiệp lớn nhất trong lĩnh vực sản xuất và phân phối ống nhựa của Việt Nam. Sau thương vụ thoái vốn của SCIC hồi tháng 3/2018, Nawaplastic đã nắm 49,9% cổ phần BMP và vẫn không ngừng mua gom để chi phối. Tập đoàn đến từ Thái Lan hiện đã nắm gần 55% cổ phần BMP tương ứng giá trị thị trường khoảng 150 triệu USD.

Sau Nhựa Bình Minh, Tập đoàn SCG thông qua công ty thành viên TCG Solutions tiếp tục thâu tóm Bao bì Biên Hòa (SVI) . Doanh nghiệp tiền thân là nhà máy sản xuất bao bì giấy gợn sóng đầu tiên tại Việt Nam. Đến thời điểm hiện tại, TCG Solutions đang nắm 94% cổ phần SVI tương ứng giá trị thị trường khoảng 29 triệu USD .

Đến đầu năm 2022, tập đoàn đa ngành Thái Lan Indorama Ventures đã thông qua công ty con Indorama Netherlands B.V thâu tóm 97,8% vốn của Nhựa Ngọc Nghĩa (NNG) từ VinaCapital và lãnh đạo công ty. Nhựa Ngọc Nghĩa là đối tác lâu đời của các tên tuổi lớn như Unilever, Coca-cola, Pepsi, Vinamilk,… với vốn hoá hơn 1.500 tỷ đồng. Khoản đầu tư của người Thái vào NNG ước tính có giá trị thị trường khoảng 64 triệu USD .

Trước đó vài tháng, một trong những doanh nghiệp lớn nhất Thái Lan trong lĩnh vực công nghiệp, nông nghiệp và chế biến thực phẩm là C.P Group cũng đã nâng sở hữu tại Fimex (FMC) lên xấp xỉ 25%. Fimex tiền thân là doanh nghiệp nhà nước chuyên chế biến tôm đông lạnh xuất khẩu thành lập năm 1996 và chuyển sang hoạt động theo mô hình cổ phần từ năm 2003. Ước tính, khoản đầu tư vào FMC của C.P Group hiện có giá trị thị trường khoảng 28 triệu USD .

Nhiều quỹ đầu tư nhập cuộc

Không chỉ các tập đoàn lớn, nhiều quỹ đầu tư lớn của Thái Lan cũng đang đầu tư vào cổ phiếu Việt Nam. Trong đó, K-VIETNAM (K Vietnam Equity Fund) do Kasikorn Asset Management quản lý là một trong những quỹ có quy mô lớn nhất với NAV hơn 7,4 tỷ Bath (~222 triệu USD) . Quỹ chuyên đầu tư vào các cổ phiếu riêng lẻ trên thị trường Việt Nam trong đó top 5 danh mục vào cuối tháng 3 lần lượt là MWG (7,13%), FPT (7%), VHM (7%), VCB (6,27%) và ACB (5,41%).

Một quỹ đầu tư khác của Thái Lan là PRINCIPAL VNEQ-A (Principal Vietnam Equity Fund) với quy mô 6,9 tỷ Bath (~208 triệu USD) cũng đang hiện diện tại Việt Nam. Top 5 khoản đầu tư lớn nhất của quỹ tại thời điểm cuối quý 1/2023 gồm FPT, HDB, HPG và 2 chứng chi quỹ DCVFM VNDiamond ETF và SSIAM VNFinLead ETF.

Quy mô khiêm tốn hơn, Bualuang Vietnam Euqity Fund (B-Vietnam) với NAV 2,66 tỷ Bath (~80 triệu USD) cũng đang đầu tư vào chứng khoán Việt Nam. Quỹ hướng đến những cổ phiếu hưởng lợi từ xu hướng đô thị hóa, làn sóng phát triển công nghệ cũng như là điểm sảng thu hút dòng vốn đầu tư quốc tế. Top 5 danh mục của quỹ hiện lần lượt là chứng chỉ quỹ FUESSVFL, VCB, VRE, HPG, FPT.

Theo sau là 2 quỹ do ASP quản lý bao gồm ASP-VIETRMF (Asset Plus Vietnam Growth RMF Fund) và ASP-VIET (Asset Plus Vietnam Growth Fund) với quy mô lần lượt 612 triệu Bath (~18,4 triệu USD) và 2 tỷ Bath (~61,5 triệu USD) . Danh mục của 2 quỹ khá tương đồng nhau, chủ yếu rót vốn vào các quỹ đang đầu tư vào thị trường Việt Nam như Vietnam Equity Fund, JPMorgan Vietnam Opportunities Fund, SSIAM VNFinLead ETF hay Premia MSCI Vietnam ETF…

Ngoài ra, các quỹ UVO (United Vietnam Opportunity Fund) , KFVIET-A (Krungsri Vietnam Equity Fund-A) , SCB Vietnam Equity Fund (SCBRMViet) …có quy mô khá nhỏ, khoảng vài chục triệu USD, chủ yếu đầu tư gián tiếp vào Việt Nam thông qua các quỹ như JPMorgan Vietnam Opportunities Fund, VNM ETF, FTSE Vietnam ETF, Vietnam Equity Fund…

Lực lượng nòng cốt tham gia các quỹ ETF của Việt Nam

Cùng sự phát triển của thị trường chứng khoán với các sản phẩm hỗ trợ như chứng chỉ lưu ký (DR – Depositary Receipt), không chỉ các tập đoàn, các quỹ lớn mà ngay cả các nhà đầu tư cá nhân Thái Lan cũng có thể gián tiếp đầu tư cổ phiếu Việt Nam.

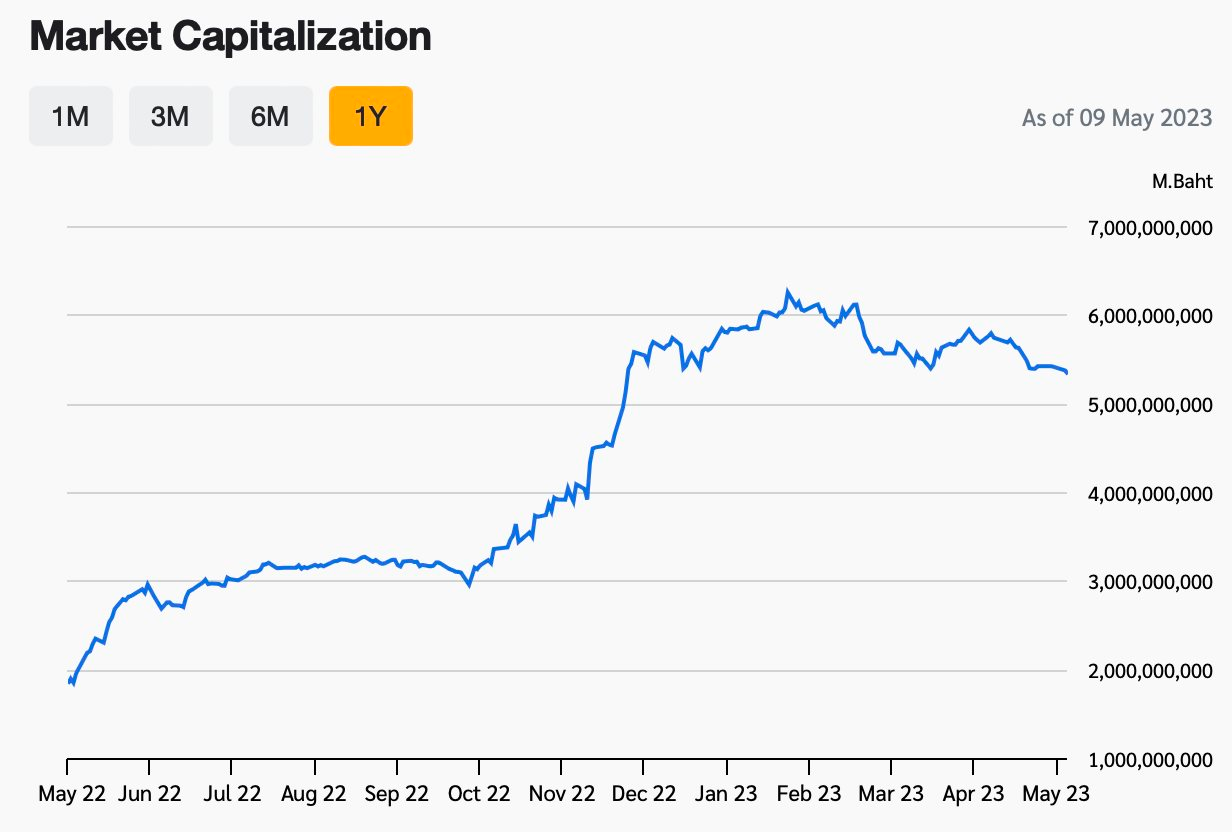

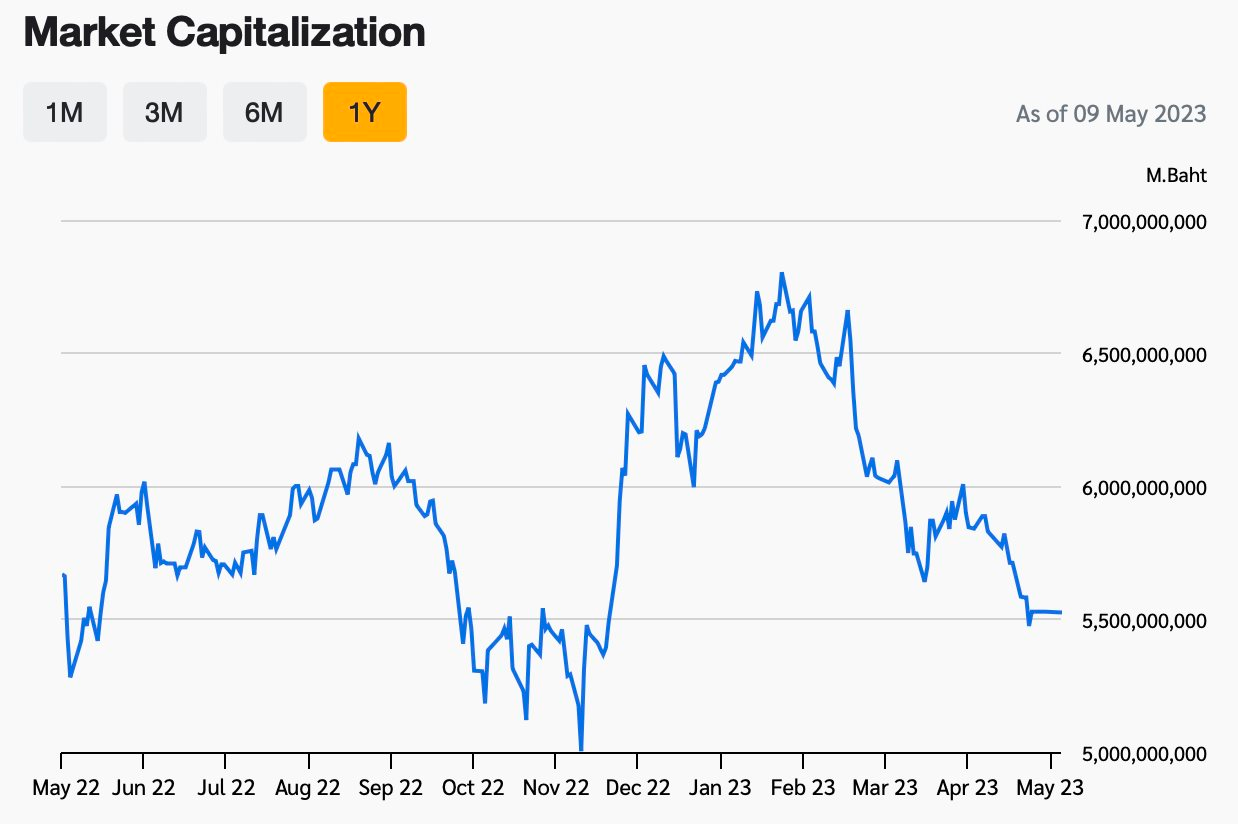

DR dựa trên DCVFM VNDiamond ETF (FUEVFVND) chỉ mới được IPO từ tháng 3/2022 nhưng đã gây sốt tại Thái Lan khi liên tục hút vốn mạnh. Hiện tại, quy mô DR FUEVFVND mà Bualuang Securities đã phát hành vào khoảng 5,35 tỷ Bath (3.800 tỷ đồng), tương đương 20% danh mục DCVFM VNDiamond ETF .

DR dựa trên DCVFM VNDiamond ETF (FUEVFVND)

Trước đó, DR đầu tiên dựa trên DCVFM VN30 ETF (E1VFVN30) do Bualuang Securities phát hành từ năm 2018 cũng được nhà đầu tư Thái Lan rất ưa chuộng. Q uy mô DR E1VFVN30 mà Bualuang Securities phát hành hiện vào khoảng 5,53 tỷ Bath (3.900 tỷ đồng), tương đương 1/2 danh mục DCVFM VN30 ETF .

DR dựa trên DCVFM VN30 ETF (E1VFVN30)

Thực tế, việc mua chứng khoán của nước ngoài đã không hề đơn giản. Thêm nữa, thị trường chứng khoán Việt Nam còn bị hạn chế về tỷ lệ sở hữu nhà đầu tư nước ngoài. Đây là những rào cản khiến dòng tiền ngoại khó tiếp cận nhiều cổ phiếu chất lượng trên sàn. Tuy nhiên, sự phát triển của sản phẩm DR được kỳ vọng sẽ giải quyết được những vấn đề trên qua đó mở đường cho nhà đầu tư nước ngoài không chỉ Thái Lan, trở lại thị trường Việt Nam trong tương lai.

DR là một loại chứng khoán có thể chuyển nhượng, được giao dịch trên sàn chứng khoán của nước sở tại nhưng đại diện cho một chứng khoán khác được phát hành bởi một công ty đại chúng đang niêm yết ở một quốc gia khác. DR chịu rủi ro về tỷ giá khi đồng tiền của nước sở tại tăng giá so với đồng tiền tại quốc gia mà chứng khoán được DR đại diện đang niêm yết.

Các “đại gia” Thái Lan bỏ túi gần 1 tỷ USD cổ tức từ những “con gà đẻ trứng vàng” trên sàn chứng khoán Việt Nam

Theo Cafef