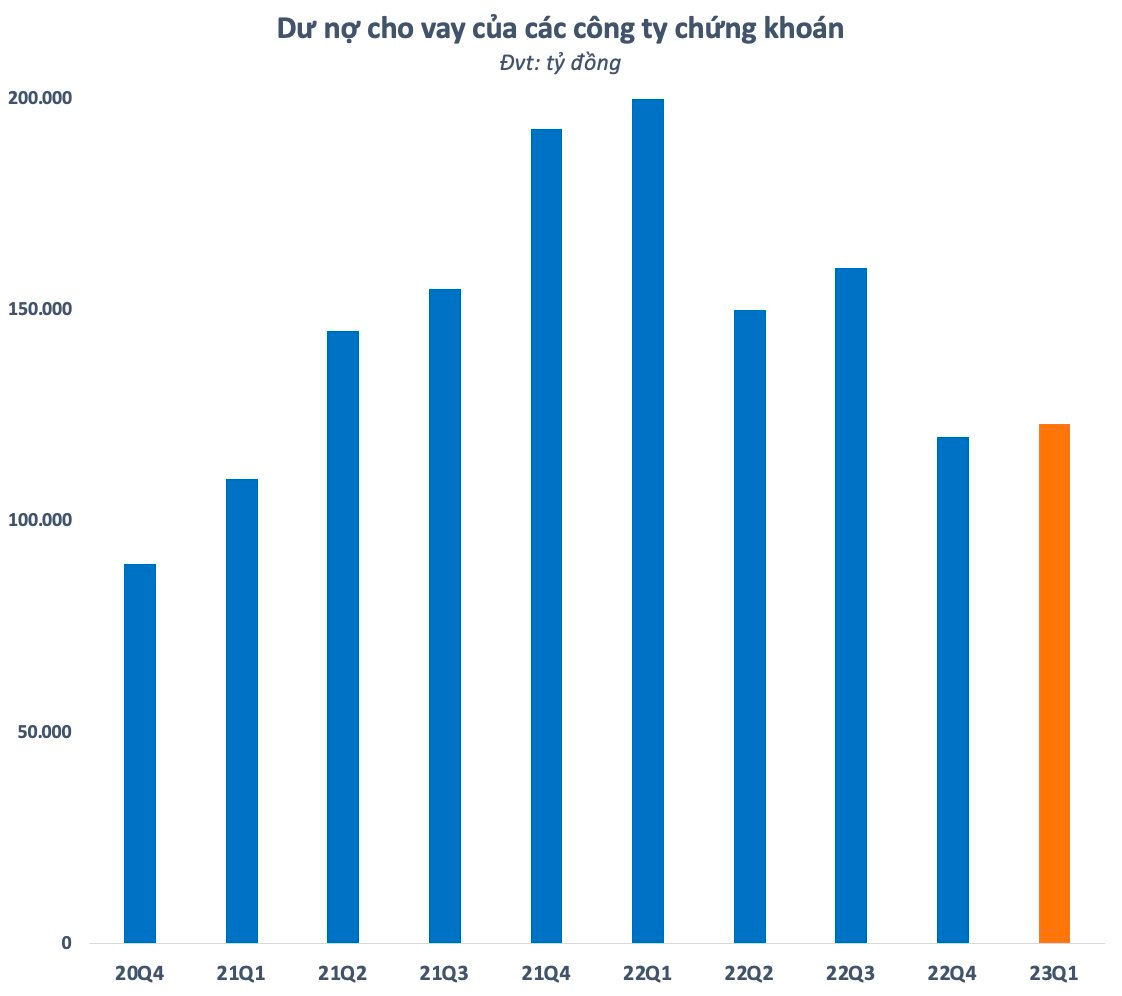

Dư nợ margin tại các công ty chứng khoán ước tính chỉ tăng khoảng 3.000 tỷ so với đầu năm, lên mức 118.000 tỷ đồng vào cuối quý 1.

Sau nhịp hồi nhanh và mạnh từ đáy dài hạn, thị trường chứng khoán đã chững lại và gần như đi ngang từ đầu năm 2023. Giao dịch ảm đạm bao trùm thị trường trong phần lớn thời gian của quý đầu năm, thậm chí nhiều thời điểm giá trị khớp lệnh trên HoSE rơi xuống dưới 6.000 tỷ đồng, thấp nhất kể từ tháng 11/2020.

Một trong những yếu tố khiến thị trường ảm đạm là nhu cầu sử dụng đòn bẩy margin của nhà đầu tư còn rất hạn chế. Sau khi giảm mạnh trong quý 4 năm ngoái xuống mức thấp nhất 7 quý, dư nợ cho vay tại các công ty chứng khoán chỉ nhích nhẹ sau quý đầu năm nay, ước tính vào khoảng 123.000 tỷ đồng. Trong đó, dư nợ margin ước tính vào khoảng 118.000 tỷ đồng, chỉ tăng nhẹ 3.000 tỷ so với cuối năm 2022, còn lại là ứng trước tiền bán.

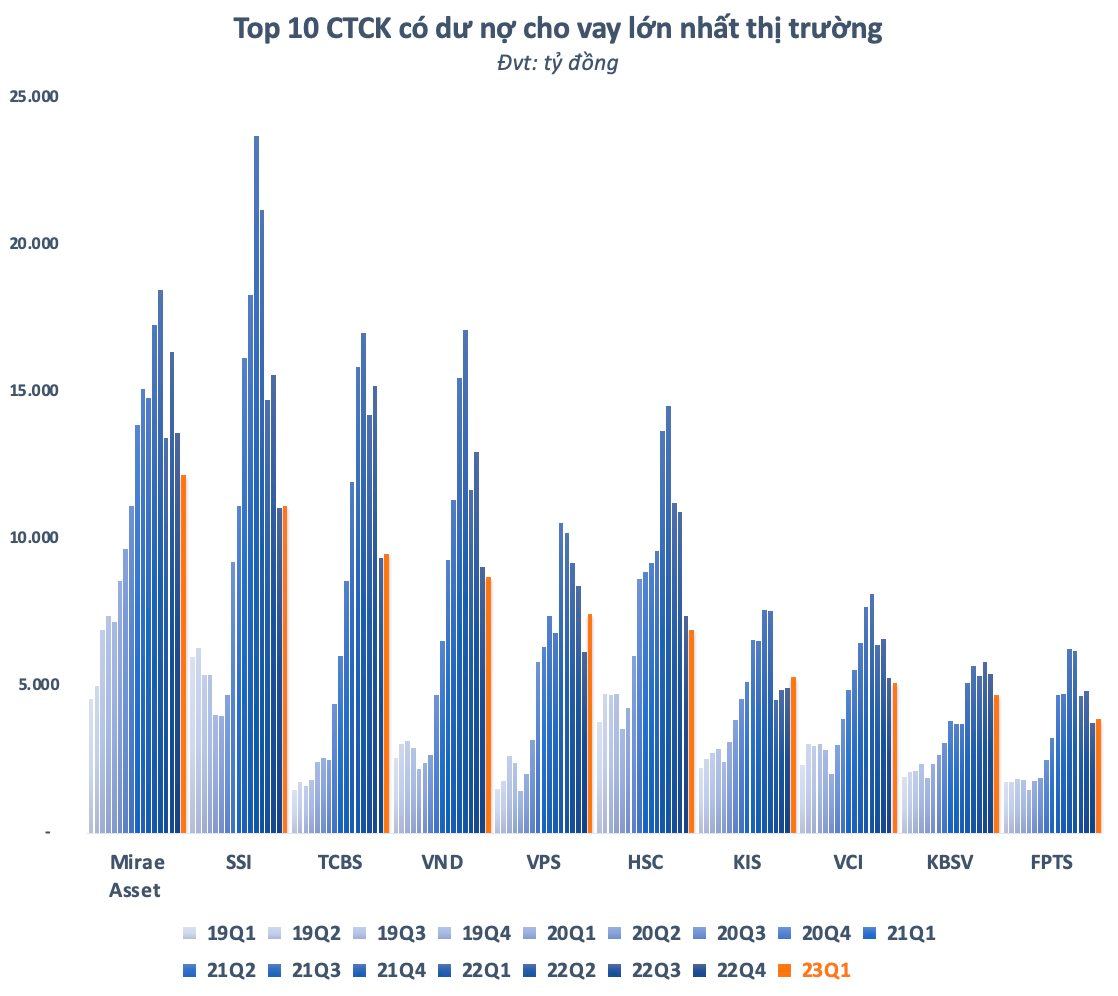

Thời điểm 31/3/2023, toàn thị trường chỉ còn đúng 2 công ty chứng khoán có dư nợ cho vay trên 10.000 tỷ là Mirae Asset và SSI. Con số này ít hơn nhiều so với cách đây một năm khi dư nợ cho vay của các công ty chứng khoán lập kỷ lục 200.000 tỷ đồng. Thời điểm đó, thị trường có đến 6 công ty chứng khoán có dư nợ trên 10.000 tỷ vào cuối quý 1/2022.

Mirae Asset vẫn dẫn đầu về cho vay dù là công ty chứng khoán có dư nợ giảm mạnh nhất trong quý đầu năm với mức giảm hơn 1.400 tỷ đồng. Tuy nhiên, khoảng cách với 2 cái tên bám đuổi phía sau là SSI và TCBS đã bị thu hẹp khi các công ty chứng khoán này đều có dư nợ tăng nhẹ sau quý 1 vừa qua.

Trong quý đầu năm 2023, toàn thị trường chỉ có VPS và SHS ghi nhận dự nợ cho vay tăng trên nghìn tỷ. Với kết quả này, VPS đã vượt mặt HSC để chen chân vào top 5 với dư nợ cho vay hơn 7.400 tỷ đồng trong khi SHS cũng áp sát top 10 với dư nợ cho vay 3.500 tỷ đồng. Top 10 còn có KIS, FPTS mở rộng quy mô cho vay tăng, trong khi HSC, VCI, KBSV giảm dư nợ cho vay sau quý 1.

Nhìn chung, nhà đầu tư sử dụng margin dè dặt là điều không quá bất ngờ sau những biến động rất mạnh của thị trường, đa phần theo chiều hướng không thuận lợi trong năm 2022. Thêm nữa, nhịp hồi mạnh cuối năm ngoái kéo theo hàng loạt cổ phiếu tăng mạnh, thậm chí bằng lần trong thời gian ngắn cũng khiến đa phần nhà đầu tư không muốn mạo hiểm sử dụng đòn bẩy để mua đuổi.

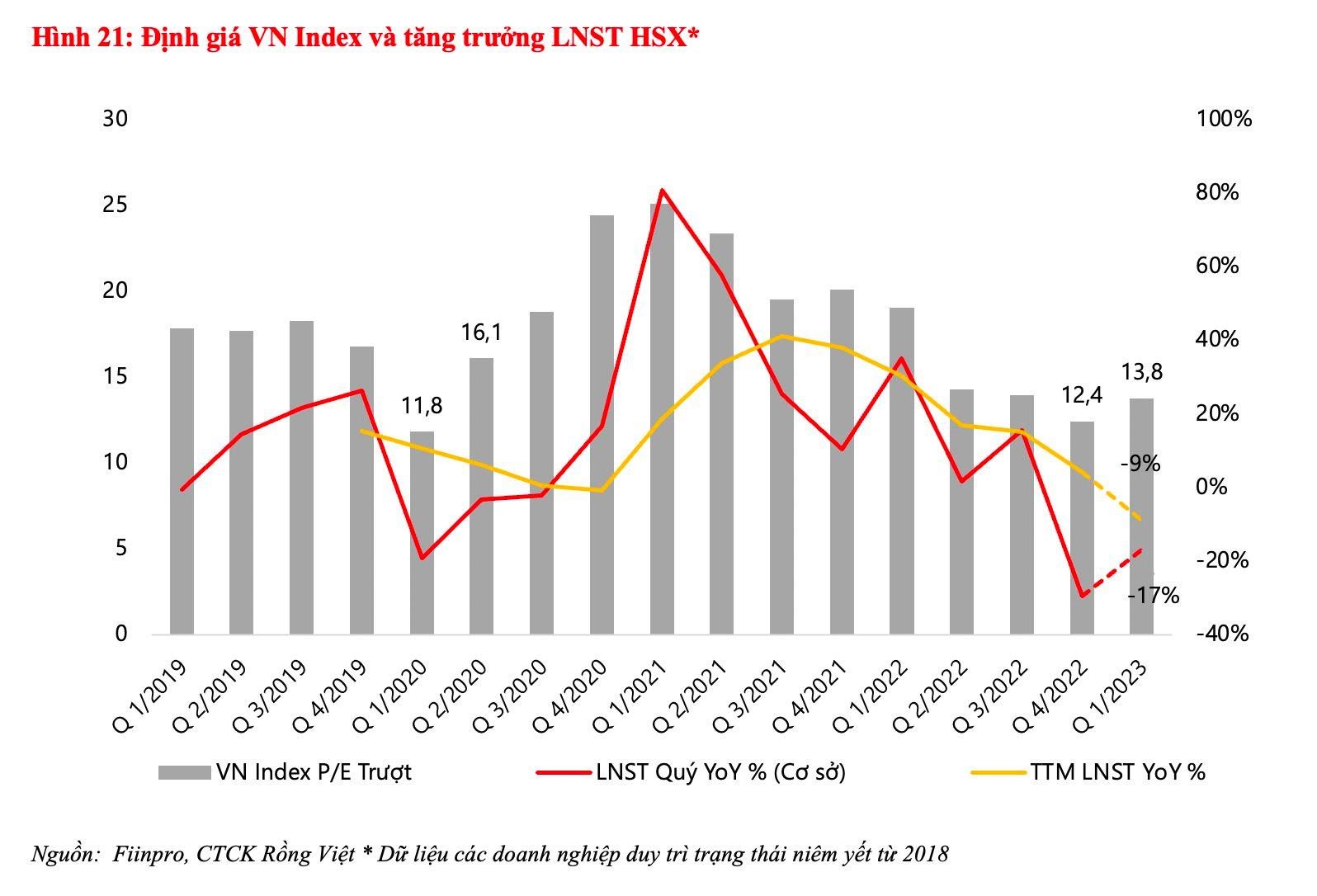

Bên cạnh đó, mối lo ngại về kết quả kinh doanh quý 1 có thể tạo ra những cơn gió ngược đối với thị trường chứng khoán cũng ảnh hưởng đến tâm lý nhà đầu tư. Theo ước tính của VDSC, lợi nhuận sau thuế quý đầu năm có thể tăng trưởng âm 17% so với cùng kỳ. Thực tế, số liệu báo cáo tài chính quý 1 dù chưa đầy đủ những cũng đã xuất hiện nhiều vệt xám. Nhiều doanh nghiệp nhóm bất động sản, chứng khoán, phân bón,… ghi nhận lợi nhuận tăng trưởng âm, thậm chí thua lỗ.

Ngoài ra, mặt bằng lãi suất ở mức cao cũng ảnh hưởng đáng kể đến nhu cầu cho vay của nhà đầu tư chứng khoán. Dù Ngân hàng Nhà nước đã liên tiếp có động thái hạ lãi suất điều hành thời gian qua tuy nhiên vẫn phải có độ trễ nhất định để xu hướng trên tác động đến lãi suất tiết kiệm và cho vay của các ngân hàng thương mại. Chi phí vốn cao khiến các công ty chứng khoán chưa thể giảm lãi suất cho vay margin.

Trong một báo cáo mới đây, Pyn Elite Fund cho biết, các công ty chứng khoán cũng đã đưa ra một số gói margin ưu đãi tuy nhiên khách hàng dường như vẫn đang chờ đợi tín hiệu về thời điểm an toàn để quay trở lại thị trường chứng khoán. Quỹ ngoại này nhận định, việc Fed tăng lãi suất và các biến cố liên quan đến các định chế tài chính lớn trên thế giới là nguyên nhân khiến các nhà đầu tư trong nước lo lắng thời gian qua.

Mặt khác, Pyn Elite Fund cho rằng, khi tâm lý trên thị trường được cải thiện, các khoản margin sẽ lại được triển khai để mua cổ phiếu . Quỹ ngoại cũng chỉ ra một vài tín hiệu cho thấy nút thắt về lãi suất đang dần được cởi bỏ. Thị trường trái phiếu doanh nghiệp dần ổn định hơn sau các biến cố trong năm ngoái đã, đang và sẽ góp phần giảm áp lực lên lãi suất. Pyn Elite Fund kỳ vọng xu hướng giảm lãi suất sẽ tiếp diễn và lãi suất tiền gửi trở lại mức khoảng 5-6% vào quý 3 tới.

VPBank Securities báo lãi quý 1/2023 cao gấp 55 lần cùng kỳ, nắm hơn 10.300 tỷ đồng trái phiếu

Theo Cafef