Trước nhiều yếu tố bất định, một số công ty chứng khoán đã phải giảm mức dự báo cho VN-Index.

Sau khi “việt vị” trước biến động bất ngờ của thị trường trong năm 2022, đa số các CTCK đều giữ góc nhìn thận trọng khi dự đoán thị trường chứng khoán sẽ “chia hai sắc thái” trong năm 2023 – thận trọng trong nửa đầu năm và tích cực hơn trong nửa cuối năm.

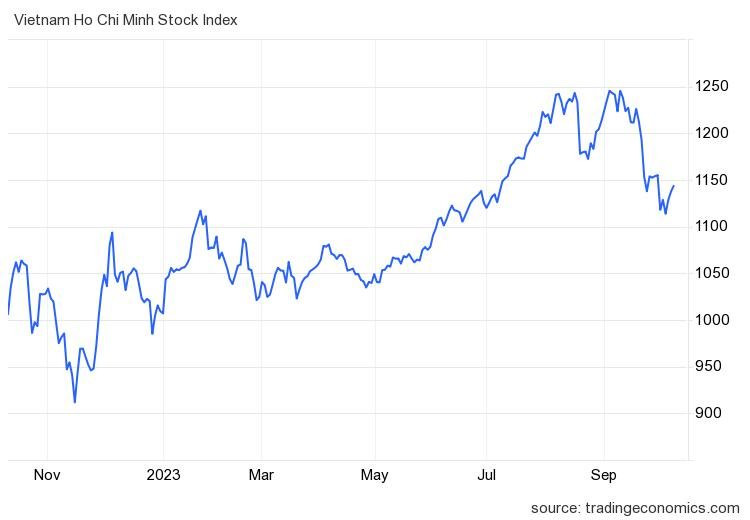

Tuy nhiên, những diễn biến của thị trường trong nửa đầu năm có phần đi ngược với kỳ vọng. Sau ba quý hồi phục mạnh mẽ nhờ xu hướng hạ nhiệt của lãi suất, đà tăng của VN-Index đã có phần chững lại trong thời gian gần đây.

Nhiều dự báo cho rằng thị trường cuối năm 2023 sẽ đối diện thách thức nhiều hơn cơ hội trước lo ngại Fed tiếp tục chính sách “diều hâu” và áp lực tỷ giá leo thang. Trước nhiều yếu tố bất định, một số công ty chứng khoán đã phải giảm mức dự báo cho VN-Index.

Nhiều CTCK hạ dự báo VN-Index cuối năm

Mới đây nhất, Chứng khoán KBSV hạ dự phóng chỉ số VN-Index cuối năm 2023 xuống 1.160 điểm, giảm từ mức 1.240 đưa ra thời điểm đầu năm cũng như trong báo cáo chiến lược quý gần nhất. Trong đó, nâng nhẹ dự phóng tăng trưởng EPS lên 1% và hạ mức P/E hợp lý của VN-Index xuống 14,5 lần (từ mức 15,5 lần).

Động thái hạ dự báo điểm số VN-Index chủ yếu phản ánh các lo ngại liên quan đến lạm phát, tỷ giá tác động kém tích cực lên xu hướng mặt bằng lãi suất. KBSV cho rằng lãi suất rẻ không còn là yếu tố hỗ trợ mạnh cho thị trường chứng khoán.

Bên cạnh đó, môi trường đầu tư toàn cầu không thuận lợi cũng ảnh hưởng đến triển vọng thị trường, đến từ (1) dòng vốn đầu tư vào TTCK Việt Nam cũng như thanh khoản tiền đồng trong nền kinh tế sụt giảm do áp lực tỷ giá (2) nhu cầu tiêu thụ hàng xuất khẩu của Việt Nam suy yếu khiến cho triển vọng kinh doanh của các doanh nghiệp niêm yết kém khả quan và (3) việc bán ròng của các nhà đầu tư nước ngoài sẽ gây cản trở lên đà hồi phục của thị trường.

Trong báo cáo chiến lược trước đó, Chứng khoán MBS cũng nhận định có nhiều yếu tố rủi ro tác động đến thị trường nhà đầu tư cần quan sát là áp lực tỷ giá và khả năng Fed sẽ tiếp tục nâng lãi suất thêm một lần nữa trong năm 2023.

Cân nhắc các yếu tố rủi ro từ áp lực tỷ giá và Fed sẽ tăng lãi suất, Chứng khoán MBS hạ dự báo VN-Index cho những tháng cuối năm từ mức 1.280 – 1.340 trước đây xuống mức 1.260 – 1.280, tương đương với 13,7 – 14 lần định giá P/E năm 2023.

Đồng quan điểm, Chứng khoán Vietcap (VCI) cũng cho rằng NHNN khó có thể cắt giảm thêm lãi suất chiết khấu và lãi suất tái cấp vốn do lãi suất đồng VND hiện thấp hơn lãi suất USD. Vietcap giảm dự báo VN-Index 2023 từ 1.300 xuống 1.250 điểm vào cuối năm 2023 . Yếu tố rủi ro mà đơn vị này nhấn mạnh là FED và Ngân hàng Trung ương Châu Âu (ECB) tiếp tục chính sách thắt chặt dẫn đến suy thoái sâu hơn và kéo dài hơn dự kiến, tỷ giá USD/VND tăng mạnh.

Vẫn còn nhiều điểm sáng cho thị trường

Dù vẫn tiềm ẩn nhiều yếu tố bất định, song ông Huỳnh Minh Tuấn – Nhà sáng lập FIDT cho rằng có ba yếu tố tích cực dẫn dắt đà tăng của thị trường trong nửa cuối năm.

Thứ nhất, chính sách đầu tư công đẩy mạnh trong những tháng cuối năm. Với mục tiêu hỗ trợ kinh tế tối đa được cam kết xuyên suốt trong chỉ đạo của Chính phủ, có thể thấy dư địa tài khóa là rất lớn với ý chí quyết tâm cao của thượng tầng. Trọng điểm về giải ngân đầu tư công sẽ được tập trung trong các tháng cuối năm.

Thứ hai, kỳ vọng chính sách tiền tệ nới lỏng – lãi suất rẻ thẩm thấu tối đa. Trong quý 4, vị chuyên gia kỳ vọng một lượng lớn tiền gửi với mức lãi suất cao (từ giai đoạn căng thẳng thanh khoản 4Q2022) từ cả 2 khu vực tiền gửi ngân hàng – trái phiếu doanh nghiệp sẽ được hoàn trả về hệ thống thanh khoản với mức lãi suất thấp hơn, góp phần thúc đẩy xu hướng lãi suất tiền gửi – cho vay giảm bền vững trong ngắn hạn – trung hạn.

Thứ ba, kỳ vọng nền kinh tế đã đi qua đáy và kết quả kinh doanh các doanh nghiệp dần khởi sắc trong quý 3 và quý 4 tới đây.

Ngoài yếu tố vĩ mô, thị trường chứng khoán cũng dự báo ghi nhận nhiều thông tin hỗ trợ trong thời gian tới khi hệ thống KRX sẽ được đi vào vận hành trong năm nay, tạo nền tảng cơ sở để nhiều sản phẩm mới được triển khai, từ đó rút ngắn con đường nâng hạng thành thị trường mới nổi của Việt Nam.

Thêm vào đó, định giá VN-Index sau nhịp điều chỉnh đã xuống mức xấp xỉ 12,6 lần P/E, thấp hơn 10% so với P/E trung bình 3 năm gần đây. Mức định giá này được cho là khá rẻ trong bối cảnh các kênh đầu tư khác vẫn đang kém phần hấp dẫn.

Pyn Elite Fund trong báo cáo mới đây cũng đánh giá thị trường Việt Nam đầy hấp dẫn với mức định giá đang tương đối rẻ. Thậm chí với mức tăng trưởng lợi nhuận được dự đoán cho năm 2024, tỷ lệ P/E sẽ giảm xuống dưới 10 lần.

Quỹ ngoại đến từ Phần Lan kỳ vọng chỉ số VN -Index có thể lên ngưỡng là 2.500 điểm vào năm 2025 – 2026 dựa trên mức P/E là 16 lần theo dự báo tăng trưởng lợi nhuận các doanh nghiệp niêm yết.

Theo Cafef