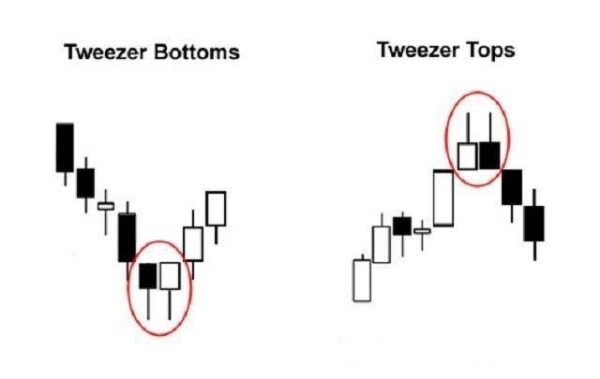

Mô hình Tweezer Top/ Tweezer Bottom hay còn gọi là Đỉnh Nhíp/ Đáy Nhíp xuất hiện khá nhiều trên biểu đồ giá, chúng cho tín hiệu đảo chiều xu hướng. Tuy nhiên độ tin cậy ở đây là không cao. Do đó bạn cần hiểu rõ và nắm những lưu ý về hai mẫu hình này để có thể sử dụng chúng hiệu quả hơn.

Mô hình nến Tweezer Tops (Đỉnh Nhíp) là gì?

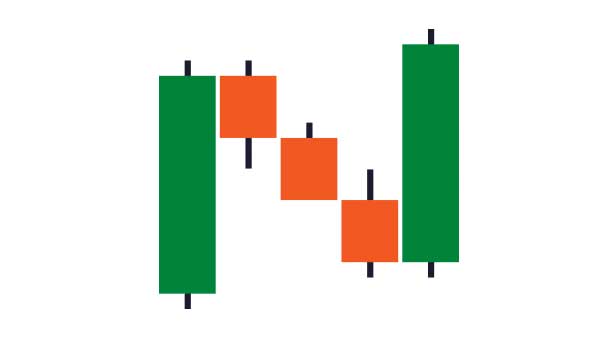

Mô hình nến Tweezer Tops thường xuất hiện trong một xu hướng tăng. Khi giá được đẩy lên cao, giá đóng cửa sẽ rất gần so với vùng giá cao nhất trong phiên giao dịch.

Tuy nhiên, ngày giao dịch thứ 2, tâm lý của nhà đầu tư đã thay đổi. Sau khi thị trường mở cửa với mức giá mở cửa bằng với mức giá đóng cửa ngày giao dịch hôm trước. Sự giảm giá bắt đầu xuất hiện đẩy giá xuống và lấy đi các thành quả giao dịch hôm trước.

Trong mô hình Đỉnh Nhíp có thể có hai hoặc nhiều nến có cùng đỉnh. Mô hình này sẽ có ý nghĩa hơn nếu các nến trong mô hình Tweezer Tops kết hợp tạo thành một dạng mô hình khác.

Định nghĩa mô hình đỉnh nhíp đáy nhíp

Mô hình nến Tweezer Bottoms (Đáy Nhíp) là gì?

Ngược lại với mô hình Tweezer Tops là mô hình nến Tweezer Bottoms. Mô hình Đáy Nhíp thường xuất hiện trong một xu hướng giảm. Khi giá được đẩy xuống thấp, mức giá đóng cửa sẽ gần với mức giá thấp nhất trong phiên giao dịch. Tuy nhiên ngày giao dịch thứ 2 thì tâm lý giao dịch của các nhà đầu tư đã thay đổi tạo nên một sự tăng giá. Khi giá mở cửa của ngày thứ 2 bằng với giá đóng cửa của ngày giao dịch trước đó sẽ bù đấp những tổn thất của ngày giao dịch trước đó gây ra.

Trong mô hình Tweezer Bottoms, màu sắc và chiều dài thân nến không quan trọng. Các cây nến không nhất thiết phải đứng liền nhau. Bên cạnh đó, tương tự như mô hình Đỉnh Nhíp, mô hình Đáy Nhíp sẽ có ý nghĩa hơn nếu các cây nến trong mô hình kết hợp tạo thành dạng mô hình khác.

Đặc điểm của Tweezer Top/ Tweezer Bottom

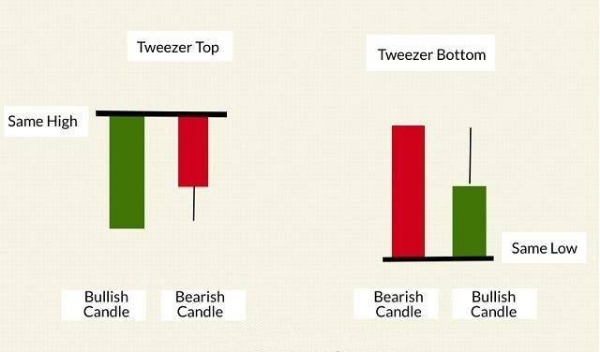

Một số trader cho rằng mô hình Đỉnh Nhíp phải có giá đóng cửa nến này bằng giá mở cửa của nến kia. Tuy nhiên từ những nguồn nghiên cứu uy tín kết hợp với kinh nghiệm giao dịch, chúng tôi thấy điều này là không cần thiết. Cũng có ý kiến cho rằng màu sắc 2 cây nến phải ngược nhau, mặc dù điều này thông thường xảy ra nhưng đôi khi cũng vẫn có trường hợp ngoại lệ. Do đó, để tổng quát, chúng tôi liệt kê ra những đặc điểm cần có của mô hình Tweezer Top như sau:

- Xuất hiện ở xu hướng tăng, cho tín hiệu đảo chiều từ tăng sang giảm

- Gồm 2 hoặc nhiều nến

- Đỉnh của các nến phải bằng nhau hoặc gần bằng nhau, tạo thành một ngưỡng kháng cự.

Ngược lại, mô hình Tweezer Bottom có các đặc điểm sau:

- Xuất hiện ở xu hướng giảm, cho tín hiệu đảo chiều từ giảm sang tăng.

- Gồm 2 hoặc nhiều nến

- Đáy của các nến phải bằng nhau hoặc gần bằng nhau, tạo thành một ngưỡng hỗ trợ.

Tweezer Top/Bottom xuất hiện nhiều trên các biểu đồ giao dịch tuy nhiên độ tin cậy của hai mô hình này là không cao. Do đó, bạn cần kết hợp thêm các chỉ báo khác để xác nhận tín hiệu đảo chiều.

Tìm hiểu thêm:

- Tìm hiểu mô hình Shooting star pattern và cách giao dịch trong forex

- Mô hình nến Piercing Pattern (Nến Xuyên) là gì?

- Bạn đã biết gì về chỉ báo Quantitative Qualitative Estimation (QQE)

Hướng dẫn giao dịch với mô hình Tweezer Top/ Tweezer Bottom:

Điểm vào lệnh

Khi mô hình Tweezer xuất hiện, nếu có thêm những tín hiệu hỗ trợ, bạn có thể vào lệnh ngay sau khi nến thứ hai của mô hình kết thúc. Với Tweezer Top, chúng ta vào lệnh bán, với Tweezer Bottom, chúng ta vào lệnh mua.

Dưới đây là một ví dụ về cách vào lệnh trên biểu đồ GBPUSD, khung H4. Trên hình minh họa này có tận 2 mô hình Tweezer Top thành công.

Như đã nói bên trên, mô hình Tweezer cho tín hiệu không mạnh nên bạn cần phân tích thêm nhiều yếu tố khác nữa. Cả hai cơ hội giao dịch trong ví dụ bên dưới có đặc điểm khá giống nhau.

Chúng ta thấy Tweezer Top được tạo ra bằng một nến tăng, theo sau là nến giảm rất mạnh. Toàn bộ phần lợi nhuận của bên mua trong phiên giao dịch trước đã bị xóa sổ hoàn toàn trong phiên giao dịch sau đó. Ngoài ra, cây nến giảm phía sau không có bóng nến dưới. Đây là những tín hiệu giảm giá bổ sung. Do đó, chúng ta tiến hành vào lệnh sell ngay sau khi nến màu đỏ thứ hai đóng cửa.

Hướng dẫn giao dịch với mô hình đỉnh nhíp, đáy nhíp

Cách đặt dừng lỗ và chốt lời với mô hình Tweezer Top/Bottom

Dừng lỗ được đặt bên trên đỉnh của mô hình Tweezer Top/Bottom, như vậy khoảng cách dừng lỗ ở đây chỉ có chiều cao xấp xỉ một cây nến. Ngưỡng kháng cự nên được đặt ở vùng hỗ trợ mạnh gần giá nhất.

Ý nghĩa mô hình nến Tweezer Tops & Bottoms

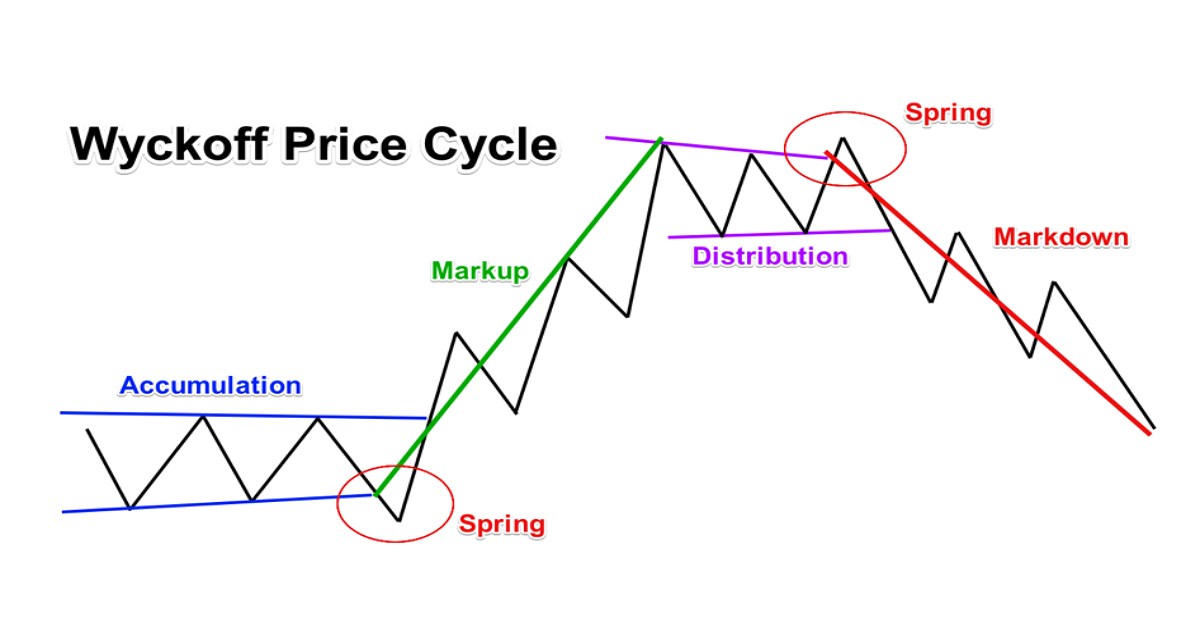

Sau khi mô hình Tweezer Tops & Bottoms xuất hiện thì thị trường sẽ có sự tăng hoặc giảm giá rất mạnh. Mô hình này thường xảy ra trong xu hướng tăng hoặc giảm giá.

Tuy nhiên, chúng ta cần một bối cảnh rộng hơn để xác nhận tín hiệu vì hiện tượng Nhíp có thể xảy ra thường xuyên. Mô hình đứng đầu xảy ra khi mức cao nhất của hai thanh nến xảy ra ở gần như chính xác cùng một mức sau khi tăng. Mô hình tạo đáy xảy ra khi mức thấp nhất của hai thanh nến xảy ra ở gần như chính xác cùng một mức sau khi giảm.

Mô hình Đỉnh Nhíp và Đáy Nhíp hoạt động tốt nhất khi được sử dụng cùng với các công cụ và tín hiệu phân tích kỹ thuật khác.

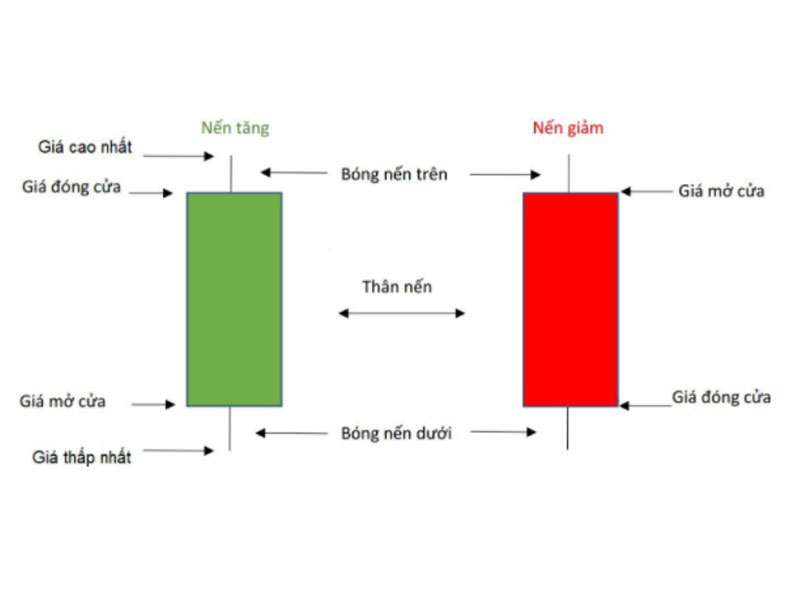

Có các tiêu chí bổ sung như cây nến đầu tiên phải có thân nến lớn (chênh lệch giữa mở và đóng). Tuy nhiên, kích thước của cây nến thứ hai có thể không cần quan tâm. Do đó, hai cây nến có thể trông khá khác nhau. Ví dụ, trong đỉnh nhíp, nến đầu tiên có thể là nến tăng mạnh, đóng cửa gần mức cao. Mặt khác, nến thứ hai có thể là Doji —một mô hình nến trung tính, hình chữ thập và không đóng cửa gần mức cao nhưng vẫn có mức cao tương tự như nến đầu tiên.

Tiền đề đằng sau việc này là một mô hình đỉnh hoặc đáy là cây nến đầu tiên cho thấy một động thái mạnh theo hướng hiện tại. Ngược lại, cây nến thứ hai tạm dừng hoặc thậm chí đảo ngược một chút so với hành động giá của ngày hôm trước. Một sự thay đổi động lượng ngắn hạn đã xảy ra và các nhà giao dịch nên lưu ý về nó.

Xem thêm:

- cTrader là gì? Các ưu điểm của cTrader

- Tìm hiểu về chỉ báo Average Directional Movement Index Rating (ADXR)

- Tìm hiểu chỉ báo Percentage Price Oscillator và cách tính chỉ báo PPO