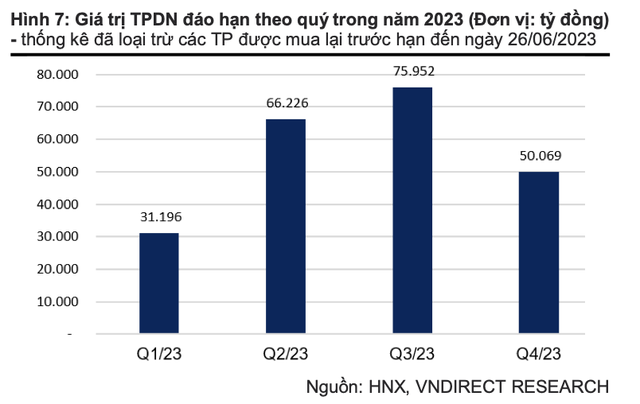

Trong năm 2023, giá trị đáo hạn trái phiếu doanh nghiệp vào khoảng 223.400 tỷ đồng, tăng 45,6% so với cùng kỳ. Riêng quý III, sẽ có khoảng hơn 75.900 tỷ đồng trái phiếu doanh nghiệp đáo hạn, tăng 14,9% so với quý II/2023.

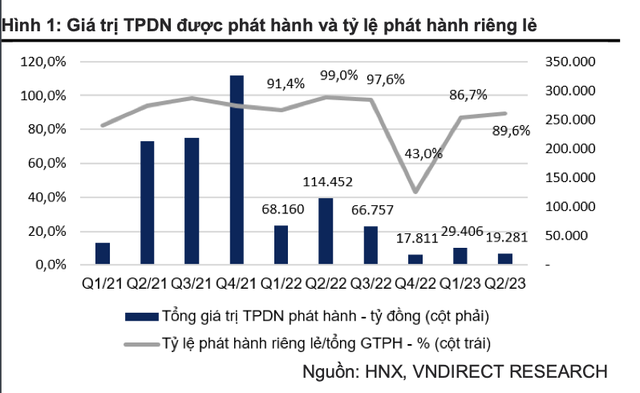

Theo số liệu tổng hợp của VNDirect, trong quý II/2023, có 29 đợt phát hành trái phiếu doanh nghiệp trong nước thành công với tổng giá trị phát hành đạt khoảng 19.281 tỷ đồng, giảm 34,4% so với quý trước và giảm 83,1% so với cùng kỳ năm trước. Trong đó, có 28 đợt phát hành riêng lẻ với tổng giá trị phát hành là 17.281 tỷ đồng, chiếm 89,6% tổng giá trị phát hành. Và một đợt phát hành ra công chúng với giá trị phát hành là 2.000 tỷ đồng, chiếm 10,4% tổng giá trị phát hành (số liệu được tổng hợp trên trang thông tin của HNX công bố tới ngày 05/07/2023).

Lũy kế 6 tháng đầu năm 2023, tổng giá trị phát hành đạt khoảng 48.687 tỷ đồng, giảm 73,3% so với cùng kỳ, trong đó tổng giá trị các đợt phát hành riêng lẻ đạt 42.787 tỷ đồng, giảm 75,6%, tổng giá trị phát hành công chúng đạt 5.900 tỷ đồng, giảm 15,9%.

|

Bất động sản là nhóm ngành có tỷ trọng phát hành trái phiếu doanh nghiệp lớn nhất trong quý II khi chiếm hơn 34,9% tổng giá trị phát hành. Theo sau là nhóm Ngân hàng chiếm 29%, nhóm Tập đoàn đa ngành và nhóm Logistics chiếm lần lượt là 10,4% và 8,5%, các nhóm ngành nghề khác chiếm 17,2%.

Các doanh nghiệp có giá trị phát hành riêng lẻ lớn nhất trong quý II bao gồm: Công ty TNHH Khai Thác Chế Biến Khoáng Sản Núi Pháo phát hành 2.600 tỷ đồng, lãi suất 9%/năm kỳ hạn 60 tháng; Công ty TNHH Phát triển kinh doanh xây dựng 3 phát hành 2.250 tỷ đồng, lãi suất 14%/năm kỳ hạn 60 tháng. CTCP Đầu tư phát triển Bất động sản TMT phát hành 2.015 tỷ đồng, lãi suất 13,75% kỳ hạn 84 tháng; Ngân hàng TMCP Phát triển TP Hồ Chí Minh phát hành 2.000 tỷ đồng, lãi suất 9,1% kỳ hạn 84 tháng.

Trong khi đó, Tập đoàn Masan là doanh nghiệp duy nhất phát hành ra công chúng trong quý II, với tổng giá trị phát hành thành công là 2.000 tỷ đồng, kỳ hạn 5 năm theo lãi suất thả nổi (lãi suất thả nổi được tính theo lãi suất huy động 12 tháng trung bình của 4 ngân hàng Thương mại nhà nước cộng thêm 4%).

VNDirect đánh giá, sau một số đợt phát hành có giá trị cao trong tháng 3 (thời điểm ngay sau khi Nghị định 08 được ban hành), hoạt động phát hành riêng lẻ trong quý II lại trầm lắng. Chuyên gia cho rằng, niềm tin của các nhà đầu tư chưa quay trở lại trong bối cảnh còn nhiều tổ chức phát hành đang gặp khó khăn về hoạt động kinh doanh, khó khăn về dòng tiền dẫn tới chậm thanh toán các khoản nợ trái phiếu đến hạn là nguyên nhân chính khiến hoạt động phát hành trái phiếu doanh nghiệp vẫn còn trầm lắng trong quý II/2023.

|

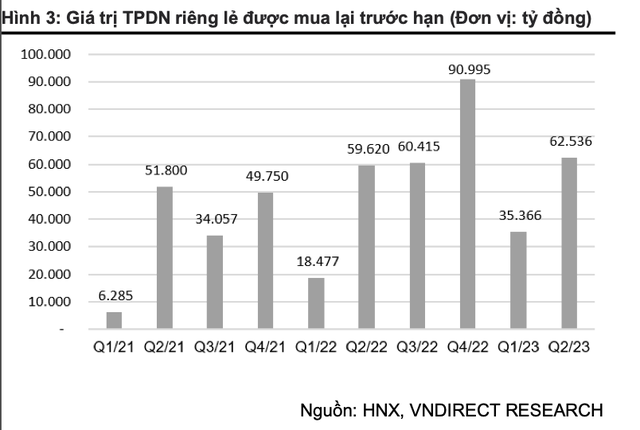

Tổng giá trị trái phiếu doanh nghiệp được mua lại trước hạn trong quý II/2023 đạt hơn 62.535 tỷ đồng, tăng 76,8% so với quý I và tăng 4,9% so với cùng kỳ năm trước. Tốc độ mua lại trái phiếu doanh nghiệp trước hạn có xu hướng tăng mạnh kể từ tháng 5 (số liệu được tổng hợp theo thông tin HNX công bố đến ngày 26/06/2023).

VNDirect đánh giá, giá trị trái phiếu doanh nghiệp mua lại trước hạn tăng mạnh trong quý II đến từ hoạt động mua lại trước hạn của nhóm Ngân hàng khi nhóm này mua lại tổng cộng 39.842 tỷ đồng trái phiếu doanh nghiệp trước hạn, chiếm 63,7%. Các ngân hàng đã mua lại nhiều nhất trong quý II gồm: TPB (5.500 tỷ đồng), OCB (5.500 tỷ đồng), MSB (5.000 tỷ đồng), BID (4.792 tỷ đồng), TCB (4.500 tỷ đồng),…

Kể từ khi Nghị định 08 được ban hành cho đến nay, hoạt động đàm phán gia hạn kỳ hạn trái phiếu giữa các tổ chức phát hành và các trái chủ đã diễn ra sôi động. Tính đến ngày 26/6, đã có hơn 30 tổ chức phát hành đã đạt được thỏa thuận gia hạn kỳ hạn trái phiếu với các trái chủ và đã có báo cáo chính thức lên HNX. Tổng giá trị trái phiếu đã được gia hạn kỳ hạn là hơn 42.000 tỷ đồng. Thời gian gia hạn của các lô trái phiếu đã được gia hạn đa dạng từ 1 – 24 tháng.

Bên cạnh đó, tính đến ngày 26/06/2023, có khoảng 59 doanh nghiệp nằm trong danh sách chậm nghĩa vụ thanh toán lãi hoặc nợ gốc trái phiếu doanh nghiệp theo thông báo của HNX. Nhóm chuyên gia ước tính, tổng dư nợ trái phiếu doanh nghiệp của các doanh nghiệp này vào khoảng 159.500 tỷ đồng, chiếm khoảng 14,6% dư nợ trái phiếu doanh nghiệp toàn thị trường. Khoảng hơn 43.800 tỷ đồng trái phiếu doanh nghiệp của các doanh nghiệp trong danh sách sẽ đáo hạn trong năm 2023, chiếm khoảng 19,6% tổng giá trị đáo hạn toàn thị trường cả năm.

Bước sang quý III, VNDirect cho rằng hoạt động đàm phán gia hạn kỳ hạn trái phiếu vẫn sẽ tiếp tục diễn ra sôi động, áp lực trái phiếu doanh nghiệp đáo hạn vẫn đang gia tăng trong quý cuối năm nay. Trong khi nhiều tổ chức phát hành vẫn còn khó khăn trong hoạt động kinh doanh và khó khăn về dòng tiền, việc có thể đàm phán để gia hạn thời hạn các trái phiếu sắp đến hạn là một trong những giải pháp tốt nhất mà những tổ chức phát hành có thể lựa chọn ở thời điểm này để có thêm thời gian phục hồi sản xuất kinh doanh và tạo ra đủ dòng tiền chi trả cho các khoản nợ trái phiếu của mình.

|

Nhóm chuyên gia ước tính, trong năm 2023, giá trị đáo hạn trái phiếu doanh nghiệp vào khoảng 223.400 tỷ đồng (tăng 45,6% so với cùng kỳ). Trong quý III sẽ có khoảng hơn 75.900 tỷ đồng trái phiếu doanh nghiệp đáo hạn (tăng 14,9% so với quý II/2023). Bất động sản là nhóm có tỷ trọng lớn nhất chiếm gần 43,6% tổng giá trị trái phiếu đáo hạn trong quý III; đứng thứ 2 là nhóm Tài chính – Ngân hàng với tỷ lệ chiếm 30% tổng giá trị đáo hạn.

Theo tinnhanhchungkhoan.vn