Cổ phiếu FRT đang ngược dòng nhịp điều chỉnh của thị trường chung, tăng gần 40% sau khoảng 2 tháng để lên đỉnh giá mới.

FRT:

Giá hiện tại

Thay đổi

Xem hồ sơ doanh nghiệp

Thị trường dược phẩm Việt Nam ghi nhận đà tăng trưởng mạnh mẽ trong vài năm trở lại đây, thu hút nhiều sự quan tâm lớn từ các nhà đầu tư nước ngoài thông qua hàng loạt thương vụ M&A lớn bé. Không đứng ngoài cuộc, nhiều doanh nghiệp nội địa cũng nhảy vào chiếm lĩnh các mảng thị trường đầy tiềm năng này. Trong đó, phân khúc bán lẻ dược phẩm lâu nay chưa tìm thấy người thống lĩnh trở thành mảnh đất màu mỡ và bao hàm nhiều tiềm năng để phát triển. Trong số những doanh nghiệp đặt chân vào thị trường bán lẻ dược phẩm, không thể không nhắc tới CTCP Bán lẻ Kỹ thuật số FPT (FPT Retail, FRT) với chuỗi nhà thuốc Long Châu.

Mở mới thần tốc chuỗi nhà thuốc, tham gia thêm lĩnh vực tiêm chủng

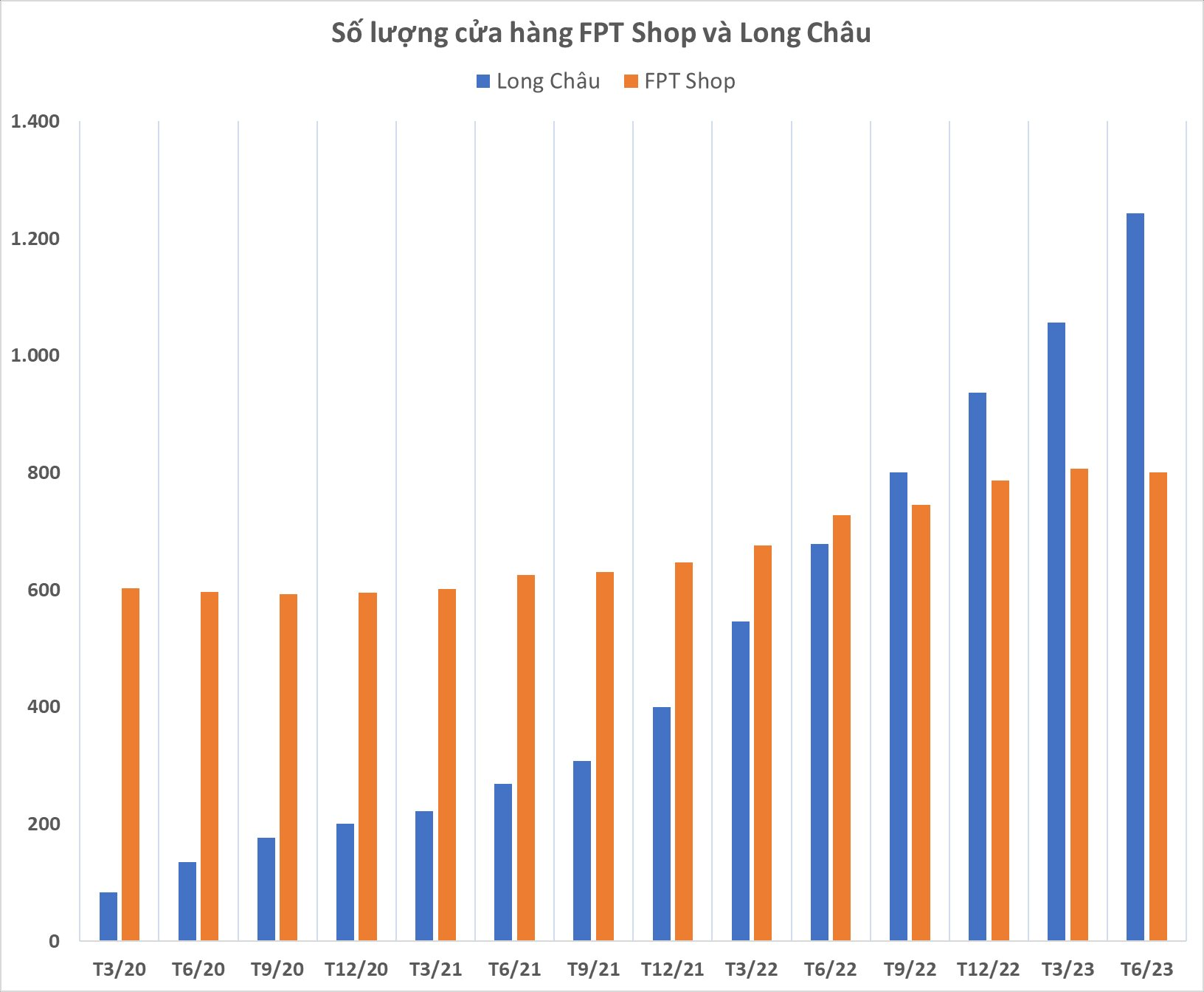

FPT Retail khởi nguồn với chuỗi cửa hàng bán điện thoại FPT Shop. Tuy nhiên, phân khúc bán lẻ đồ điện tử điện thoại ngày càng khó khăn, tốc độ bão hòa nhanh và mức độ cạnh tranh gay gắt khiến FRT quyết định rẽ sang hướng đi mới với việc mua lại chuỗi nhà thuốc Long Châu trong năm 2019. Tới năm 2021, chuỗi nhà thuốc này đã ghi nhận có lãi, “về đích” sớm 2 năm so với kế hoạch ban đầu là có lãi vào năm 2023.

Hiện tại, Long Châu là cái tên dẫn đầu về số lượng cửa hàng trong chuỗi các nhà thuốc bán lẻ tại Việt Nam với quy mô tăng thần tốc. Tính tới cuối quý 2, chuỗi này sở hữu 1.243 nhà thuốc, thêm hơn 300 cửa hàng so với đầu năm. Thậm chí theo công bố từ công ty, vào ngày 28/9 vừa qua, Long Châu đã chào đón cột mốc nhà thuốc thứ 1350. Nếu so với đối thủ cùng ngành, Long Châu thậm chí gấp bằng lần về số lượng cửa hàng. Tuy nhiên trong khi các đối thủ dự kiến không mở thêm, thậm chí đóng bớt các nhà thuốc không hiệu quả thì FPT Retail tiếp tục lên mục tiêu có 3.000 cửa hàng Long Châu trong 5 năm tới. Riêng trong năm nay, sẽ cần mở thêm 344-444 cửa hàng nữa để đạt được kế hoạch.

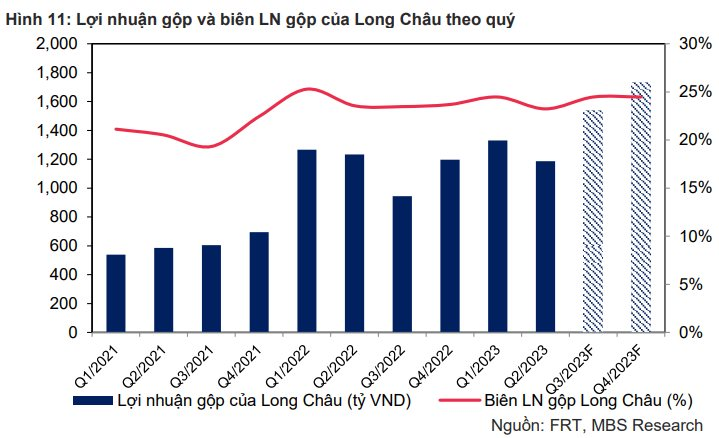

Theo chia sẻ từ ban lãnh đạo FPT Retail, cửa hàng thuốc Long Châu sở hữu những lợi thế cạnh tranh nhất định như danh mục sản phẩm đa dạng, lượng khách đến cửa hàng cao và nguồn cung ứng trực tiếp nhiều hơn nên mang lại mức giá cạnh tranh hơn so với các công ty cùng ngành. Điều này giúp Long Châu giành được thị phần từ cửa hàng thuốc truyền thống nhanh hơn so với các chuỗi thương mại hiện đại khác. Cùng với đó, Long Châu cũng có thể giành được một phần thị phần từ nhà thuốc bệnh viện khi 25-30% doanh thu đến từ thuốc kê đơn. Ban lãnh đạo FRT khẳng định doanh thu/tháng/cửa hàng Long Châu sẽ ổn định ở mức khoảng 1,1 tỷ đồng trong quý 2/2023, tương đương với mức năm trước.

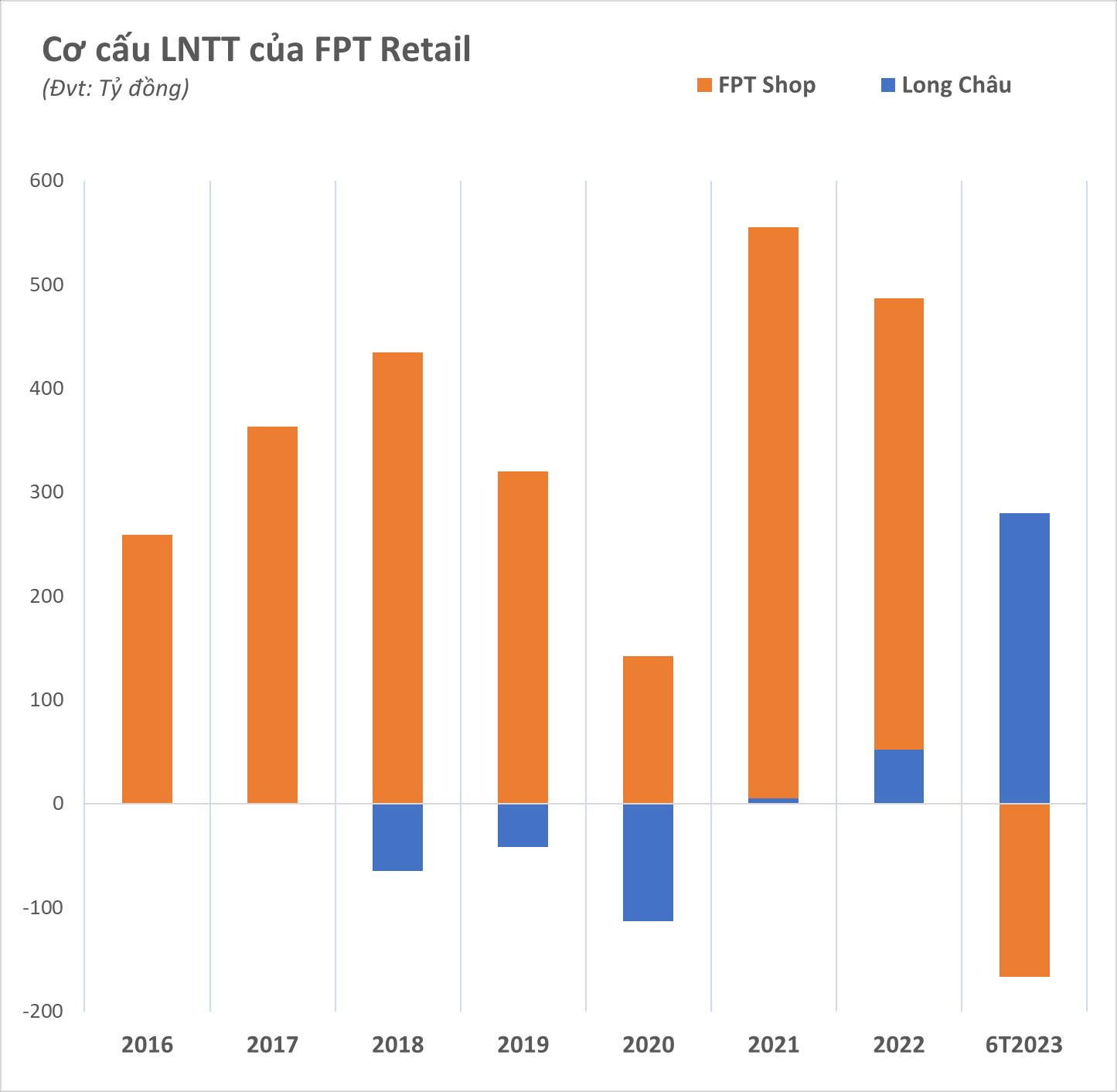

Thực tế, Long Châu đang được xem là yếu tố “gánh team” cho kết quả kinh doanh của FPT Retail và cũng là mảng được kỳ vọng là sức bật cho trong tương lai. Riêng trong nửa đầu năm 2023, mảng dược mang về cho FRT gần 7.000 tỷ đồng doanh thu, tăng 75% so với cùng kỳ năm trước. Lợi nhuận trước thuế, lãi vay và khấu hao (EBITDA) gấp 3 lần con số cùng kỳ năm 2022, đạt 280 tỷ đồng.

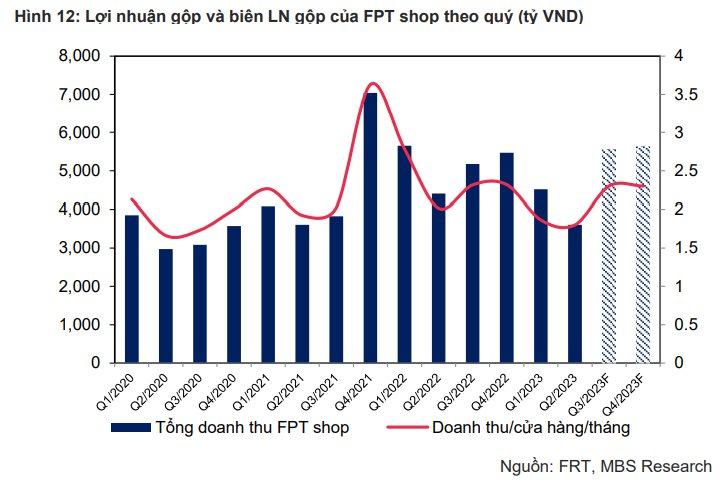

Ngược lại, mỗi ngày trong 6 tháng đầu năm 2023, FPT Shop phải chịu lỗ gần 2 tỷ đồng do sức mua suy giảm trong khi phải hy sinh thêm lợi nhuận để tham gia “chiến giá”. Lũy kế nửa đầu năm, mảng thiết bị điện tử của FRT báo lỗ EBITDA gần 167 tỷ đồng. Do đó, không khó hiểu khi FPT Retail quyết định không mở mới cửa hàng FPT Shop trong năm 2023 do nhu cầu yếu và sẽ mở mới cửa hàng trở lại vào năm 2024-2025 với tốc độ chậm (50 cửa hàng mới/ năm). Ngoài ra, không thể không kể tới việc FPT Shop còn đang phải đối mặt với cuộc chiến về giá với các đối thủ cạnh tranh lớn như Thế Giới Di động hay các chuỗi cửa hàng bán lẻ khác.

Vừa qua, FPT Retail đã cho ra mắt Trung tâm tiêm chủng Long Châu với 4 cơ sở tại TP Hồ Chí Minh và Hà Nội, được giới thiệu là đơn vị có các loại vaccine thế hệ mới nhất từ các nhà sản xuất hàng đầu thế giới và toàn bộ vaccine đều được nhập khẩu chính hãng. Đây có thể xem là bước đi mới của FPT Retail trong việc mở rộng hoạt động mảng kinh doanh dược phẩm sau thành công của chuỗi nhà thuốc Long Châu.

Trung tâm tiêm chủng Long Châu tại Hà Nội

Động lực tăng trưởng mạnh, cổ phiếu ngược dòng lên đỉnh lịch sử

Tiềm năng tăng trưởng mạnh trong hoạt động kinh doanh đã tạo đà bứt phá cho cổ phiếu FRT trên sàn. Kết thúc phiên giao dịch 6/10, thị giá FRT đạt 97.500 đồng/cp, mức cao nhất từ trước tới nay.

Sự hấp dẫn về hoạt động kinh doanh của FRT cũng thu hút sự quan tâm của khối ngoại. Mới đây, nhóm quỹ Dragon Capital đã nâng sở hữu lên hơn 9% vốn điều lệ FPT Retail.

Trong một báo cáo gần đây, Chứng khoán MBS kỳ vọng Long Châu sẽ trở thành động lực tăng trưởng doanh thu chính cho FRT. Đội ngũ phân tích đánh giá thị trường bán lẻ thuốc vẫn còn tiềm năng tăng trưởng lớn do chưa có đơn vị dẫn đầu thị trường về thị phần. Trong khi đó, cơ cấu dân số Việt Nam già hóa ngày càng nhanh, thúc đẩy nhu cầu quan tâm về sức khỏe tăng mạnh cũng như môi trường sinh hoạt tương đối ô nhiễm, thúc đẩy nhu cầu sử dụng thực phẩm chức năng, hỗ trợ sức khỏe.

Theo MBS, điểm khác biệt của Long Châu so với các cửa hàng nhà thuốc còn lại là việc tích cực thay đổi áp dụng số hóa vào việc bán hàng. Trong 5 tháng đầu năm 2022, Long Châu đã áp dụng AI vào gần 300 cửa hàng nhằm tối ưu trải nghiệm chăm sóc khách hàng. Điều này giúp cho Long Châu có được tỷ lệ khách hàng quay trở lại đạt 70%, 100% cửa hàng áp dụng có sự tăng trưởng về doanh thu. Điều này cho thấy được bước đầu áp dụng AI vào việc bán hàng và quản lý hàng hóa đã có sự khởi sắc. Với thế mạnh về công nghệ và mô hình kinh doanh, MBS kỳ vọng đến hết 2023, Long Châu đạt 1.450 cửa hàng, tăng 55% so với cùng kỳ.Ngoài ra, Long Châu có thế mạnh về giá bán cạnh tranh, nguồn cung sản phẩm đầy đủ và cách thức áp dụng công nghệ mới để tối ưu trải nghiệm cho khách hàng. MBS dự báo doanh thu Long Châu đạt được 15.257 tỷ đồng trong năm 2023 và tăng lên mức 19.875 tỷ đồng trong năm 2024.

Với FPT Shop, MBS kỳ vọng vào nửa cuối năm đặc biệt trong quý 4, doanh thu và biên lợi nhuận gộp sẽ được cải thiện lên 8.358 tỷ đồng tương ứng 10%, doanh thu trung bình 1 cửa hàng đạt 2,3 tỷ đồng/tháng nhờ vào sức mua tiêu dùng có sự phục hồi nhẹ, sự kiện Iphone ra mắt sản phẩm mới cũng như mùa cao điểm sắm laptop, máy tính bảng. MBS dự phóng doanh thu và biên lợi nhuận gộp năm 2024 của mảng điện tử của FRT có thể đạt 20.767 tỷ đồng và 12%, tương ứng tăng 30% so với năm 2023.

Cho cả FPT Retail, MBS dự phóng thu và LNTT đạt lần lượt 34.553 tỷ đồng và 297 tỷ đồng trong năm 2023, sau đó tăng mạnh mức 40.463 tỷ và 703 tỷ đồng trong năm 2024.

Theo Cafef