© Reuters

Theo Dong Hai

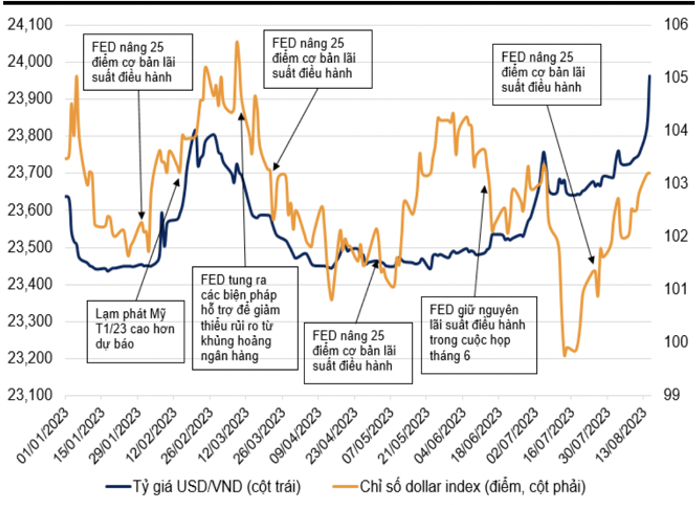

Hocviendautu.edu.vn – Biến động tỷ giá đã trở thành tâm điểm trên thị trường tiền tệ khi bắt đầu bật tăng mạnh vào tháng 8. Tỷ giá USD liên ngân hàng bật tăng lên 24.085 VND/USD vào cuối tháng 8 trong khi tỷ giá chợ đen và tỷ giá tại Vietcombank (HM:VCB) còn phản ứng mạnh hơn khi tăng lên 24.220 và 24.240 VND/USD ở chiều bán ra vào ngày 31/8. Tỷ giá trung tâm hiện đã vượt ngưỡng 24.000 VND/USD.

Đồng VND (HM:VND) hiện mất giá khoảng 2,5% so với USD so với đầu năm. Tuy vậy, so sánh với diễn biến các đồng tiền khác trong khu vực, mức mất giá của VND so với USD không quá lớn. VND hiện vẫn đang mạnh hơn so với khá nhiều đồng tiền trong khu vực.

Nguyên nhân chính khiến tỷ giá biến động mạnh là áp lực từ đà tăng giá của đồng USD trong khi đồng nhân dân tệ (CNY) suy yếu và chênh lệch lãi suất USD và VND liên tục được nới rộng.

Trong đó, chính sách tiền tệ của Việt Nam đi ngược với các NHTW trên thế giới là một trong những nguyên nhân khiến VND bị mất giá và sẽ yếu tố rủi ro chính dẫn đến sự biến động tỷ giá trong thời gian tới.

“Trong khi lãi suất cả thế giới đang tăng thì riêng ở Việt Nam, căn cứ vào tình thình thực tế, NHNN đã 4 lần giảm lãi suất điều hành “, Phó Thống đốc Đào Minh Tú chia sẻ trong Diễn đàn Kinh tế – Xã hội năm Việt Nam 2023 mới đây.

Bên cạnh đó, chênh lệch lãi suất USD và VND tiếp tục nới rộng trong tháng 8. Cụ thể, chênh lệch kỳ hạn qua đêm, 1 tháng, 3 tháng và 9 tháng lần lượt là -4,83%, -3,64%, -1,62% và 1%. Chênh lệch lớn ở kỳ hạn ngắn khiến việc mua và nắm giữ USD hấp dẫn hơn, kích thích các giao dịch đầu cơ carry trade (nhà đầu tư sử dụng đồng tiền lãi suất thấp để mua đồng tiền lãi suất cao hưởng lợi từ chênh lệch lãi suất). Theo đó nhu cầu nắm giữ USD tăng cao và gây áp lực lên tỷ giá, theo nhận định từ KBSV.

Chênh lệch lãi suất USD-VND các kỳ hạn

Nguồn: SBV

Dự báo tỷ giá sẽ tiếp tục duy trì ở mức cao

Trên thị trường quốc tế, những tín hiệu tích cực từ sức khoẻ nền kinh tế Mỹ và nguy cơ lạm phát có thể quay trở lại có thể khiến cho Fed cân nhắc hơn về việc tăng lãi suất trong cuộc họp tháng 11.

Tuy nhiên, nhiều chuyên gia cho rằng tỷ giá trong nước đang được hỗ trợ tốt bởi nguồn ngoại tệ dồi dào đến từ cán cân thương mại và cán cân vốn. Các nguồn cung ngoại tệ từ dòng vốn FDI và xuất siêu, kiều hối sẽ tiếp tục giúp tỷ giá không biến động quá mạnh trong các tháng cuối năm. NHNN vẫn đang đang hướng đến hạ mặt bằng lãi suất, thúc đẩy tăng trưởng tín dụng để hỗ trợ kinh tế và mục tiêu này có thể sẽ được ưu tiên trong nửa cuối năm. Điều này có thể khiến VND ở một số thời điểm có diễn biến giảm nhanh, nhưng mức độ rủi ro sẽ không như giai đoạn cuối năm 2022. Việc giảm giá của VND có thể còn hỗ trợ cho xuất khẩu hàng hóa trong các tháng cuối năm.

KBSV dự báo rằng NHNN sẽ tiếp tục duy trì chính sách tiền tệ hiện tại, chấp nhận để tỷ giá tăng ở mức vừa phải và sẽ chưa có can thiệp nếu không có biến động bất thường do lạm phát vẫn trong tầm kiểm soát, trong khi nền kinh tế cần tiếp tục được hỗ trợ phục hồi.

Việc thận trọng trong điều hành chính sách tiền tệ cũng được Phó Thống đốc Đào Minh Tú nhấn mạnh tại sự kiện mới đây: “Do dư địa không còn nhiều, chính sách lãi suất trong thời gian tới không thể nói là sẽ tiếp tục giảm, bởi lẽ lãi suất có quan hệ biện chứng với tỷ giá. Nếu lãi suất giảm thấp, tỷ giá có khả năng sẽ bùng lên… Bởi vậy, cần phải tìm được điểm cân bằng giữa lãi suất và tỷ giá”.

Tỷ giá USD/VND tăng 1,4% so với đầu năm

Nguồn: Tổng cục hải quan

Theo investing.com