Hầu hết các cổ phiếu, dù tốt ra sao, luôn phải tuân theo chiều hướng của thị trường chung. Khi thị trường rối ren, giá của các cổ phiếu cũng do vậy mà chịu tác động sâu sắc và tụt giảm. Minh chứng tiêu biểu nhất là đại dịch covid-19 vừa qua. Chính vì vậy mà việc nhận biết khoảng thời gian chạm đỉnh/đáy là cực kỳ quan trọng, giúp giới đầu tư xác nhận quãng thời gian nên mua, nên bán các cổ phiếu. Bài viết hôm nay sẽ giới thiệu đến bạn phương pháp nhận biết thời điểm thị trường chạm đỉnh.

Tìm hiểu thời điểm thị trường chạm đỉnh là gì?

Trước khi bắt đầu nhận biết khoảng thời gian thị trường chạm đỉnh thì bạn nên khám phá qua một số định nghĩa.

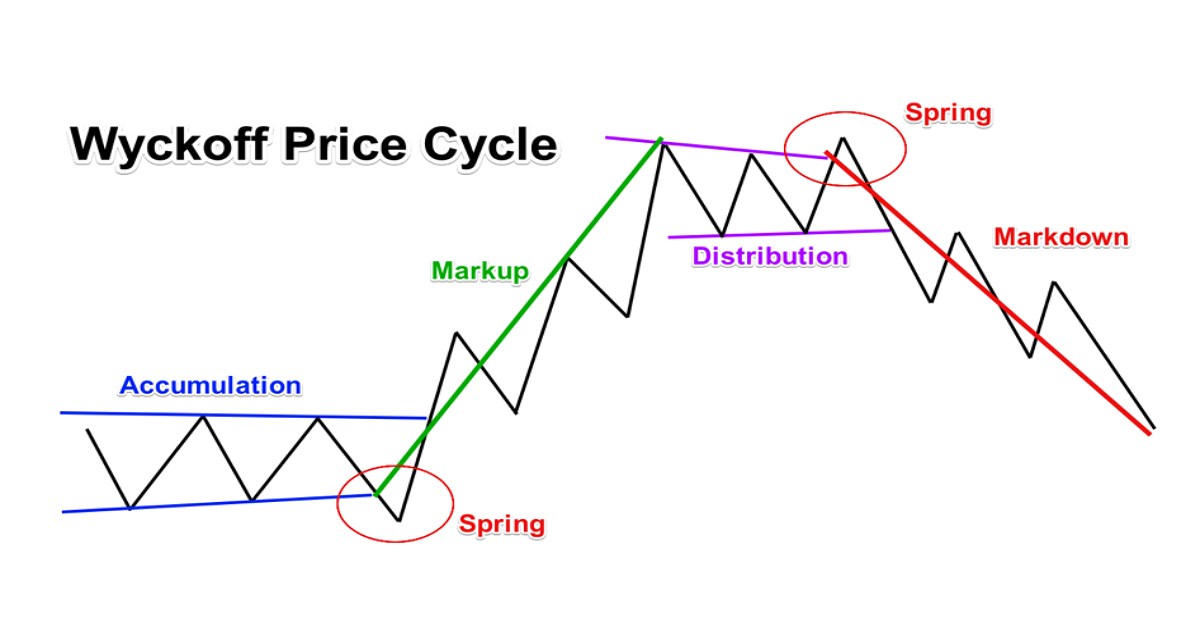

Đầu tiên các nhà giao dịch nên thấy rằng quãng thời gian thị trường chạm đỉnh là lúc tại vùng đảo chiều giá có thay đổi từ tăng sang giảm trong một khung thời kỳ nhất định. Tuy nhiên định nghĩa về quãng thời gian thị trường chạm đỉnh chỉ mang tính chất là tương đối và định nghĩa đỉnh là không mãi mãi. Nguyên nhân bởi thời kỳ tạo đỉnh của cổ phiếu có thể được xét theo một tuần, hoặc dài hơn là 1 tháng, 1 quý hay 1 năm.

Tìm hiểu thời điểm thị trường chạm đỉnh là gì?

Không những giới đầu tư cá nhân mà cả các đơn vị đầu tư lớn vẫn thường hay bắt thông tin khoảng thời gian thị trường chạm đỉnh. Vì một phần là nó hỗ trợ tâm lý của nhà giao dịch trở nên cân bằng hơn, không có sự bi quan lẫn khả quan.

Tuy nhiên để nhận biết được quãng thời gian thị trường chạm đỉnh không phải là chuyện thuận lợi. Bạn phải tích cực quan sát kỹ quá trình thay đổi thị trường và có cho bản thân một số giải pháp nhất định.

Phương pháp xác định thời điểm thị trường chạm đỉnh của William O’neil

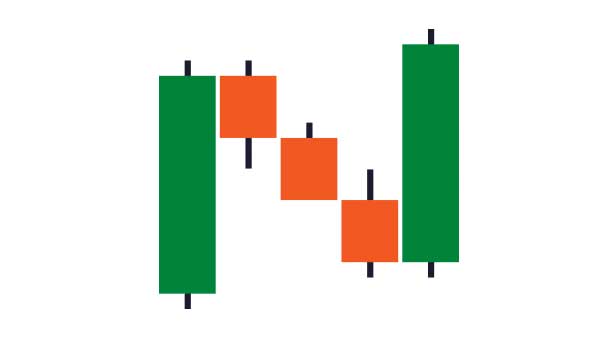

Bình thường, sau 4 hoặc 5 ngày phân phối (xuất bán), thị trường chung sẽ giảm giá. Bởi thế, thông qua việc định vị chuẩn xác ngày phân phối, chúng ta sẽ thấy được rằng khoảng thời gian nào thị trường chạm đỉnh.

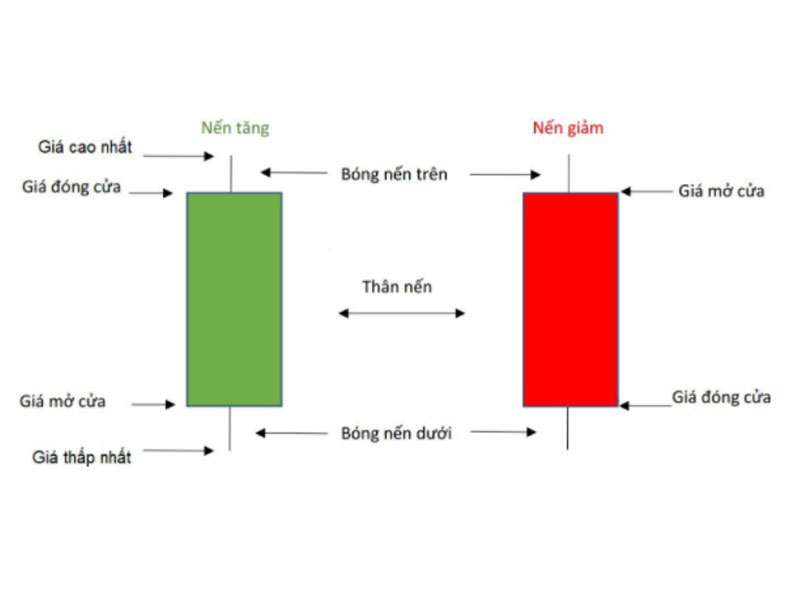

Nói chung, ngày phân bổ được lột tả thông qua việc giá đóng cửa ít hơn phiên trước hoặc có sự chuyển biến quá nhỏ về chi phí trong khi đó khối lượng giao dịch tăng, lớn hơn so với phiên giao dịch trước.

Dưới đây sẽ là một ví dụ cụ thể giúp bạn hiểu hơn về chuyện này:

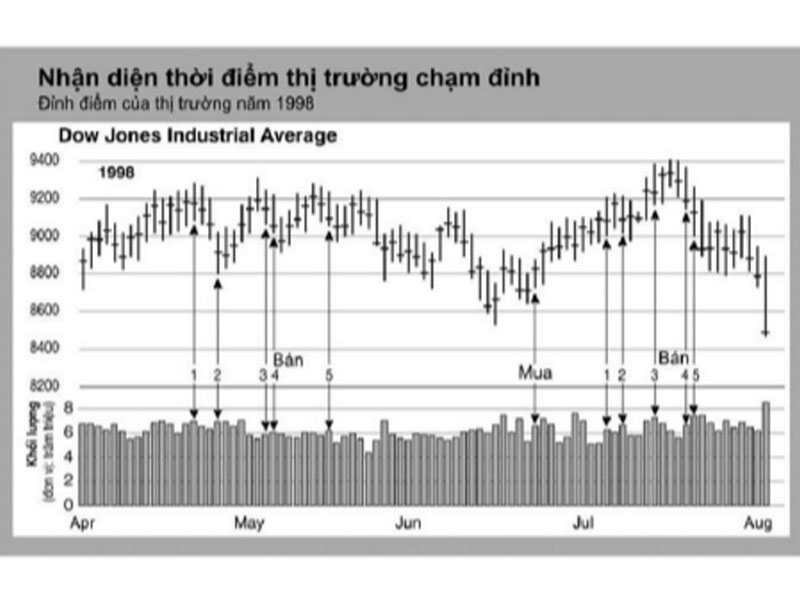

- Như bức ảnh đồ thị dưới, chỉ số dow jones ở điểm 1 đã có giá đóng cửa hạ xuống so với phiên giao dịch thời gian trước. Đồng thời thì chỉ số nyse có khối lượng giao dịch tăng so với ngày trước đây. Từ đây mọi người tìm thấy ngày phân phối 1.

- Ở quãng thời gian 2 – tức 3 ngày sau, khối lượng giao dịch đã tăng tuy nhiên chỉ số dow jones thì hạ xuống. Chuyện này cho thấy đây chính là ngày phân phối 2.

- Sau đó là điểm thứ 3 – 6 ngày sau thì khối lượng giao dịch tăng.

- Sau cùng là điểm thứ 4 chỉ ngay ngày hôm sau thì khối lượng giao dịch đã tăng hơn cực kỳ nhiều. Đây là ngày điều tiết 4.

Phương pháp xác định thời điểm thị trường chạm đỉnh

Từ những phân tích trên chúng ta có khả năng đưa ra thông báo là 4 ngày phân phối sẽ có thời gian từ 2 đến 3 tuần. Và thời gian này phù hợp để thị trường chung tăng giá trước kia đảo chiều suy giảm. Giả sử giới đầu tư theo được bối cảnh này thì có thể phỏng đoán và mua vào các loại cổ phiếu có tín hiệu sắp được tung ra thị trường hoặc bình phục.

Xem thêm:

- ROS là gì? Chỉ số ROS bao nhiêu là tốt?

- Chỉ số chứng khoán và phương pháp tính chỉ số chứng khoán

- Phân tích cơ bản chứng khoán là gì?

Cách nhận biết tín hiệu hồi phục giả của thị trường

Nhìn vào đồ thị, chúng ta thấy rằng, đỉnh điểm của sự phân phối xảy đến 1 tuần tiếp theo (điểm 5) vào ngày 15-05. Lúc thấy những chỉ dấu này, bạn cần dừng việc mua vào, kể cả nên giảm bớt tiền đầu tư.

Từ những điểm tiếp đó, thị trường sẽ bình phục và nâng giá trong số ít phiên, có khả năng là 4 đến một ngày rưỡi giao dịch không ngừng. Dẫu vậy đừng bị ăn đòn lừa bởi những hôm khôi phục đó bởi thị trường đang trên đà lao dốc và bạn đừng rót vốn mua bất cứ cổ phiếu nào.

Kế tiếp, theo dõi điểm 1 trong tháng bảy, khối lượng giao dịch trong ngày tăng tuy nhiên chỉ số dow jones lại không tạo ra động thái ít tiêu cực nào. Sự biến chuyển về giá quá nhỏ và giá đóng cửa ít hơn ngày phân bổ duy trì. 2 ngày sau (tại điểm 2) cũng xảy đến tình trạng tương tự. Chỉ số giá bình quân tụt xuống, khối lượng giao dịch tăng.

Bốn ngày sau (tại điểm 3), chỉ số dow jones đóng cửa ở mức ít hơn tuy nhiên khối lượng giao dịch lớn hơn. Tại điểm 4, chỉ số này đóng cửa ở giá rẻ hơn nhiều trong khi khối lượng giao dịch lại leo thang.

Bạn lại có 4 ngày phân bổ và đó là thời điểm giao dịch. Nếu bạn đầu tư bằng tiền đi vay, nguy cơ có khả năng lớn gấp 2 lần. Nên bán và thoát ra, nếu không bạn có khả năng bị thua lỗ nhiều. Thị trường đang chỉ cho bạn biết đây là lúc bạn cần sợ, chứ không phải kỳ vọng. Khối lượng giao dịch ở ngày kế tiếp (điểm 5) nhiều hơn và cổ phiếu của bạn trong trạng thái sụt giá bi đát.

Cách nhận biết tín hiệu hồi phục giả của thị trường

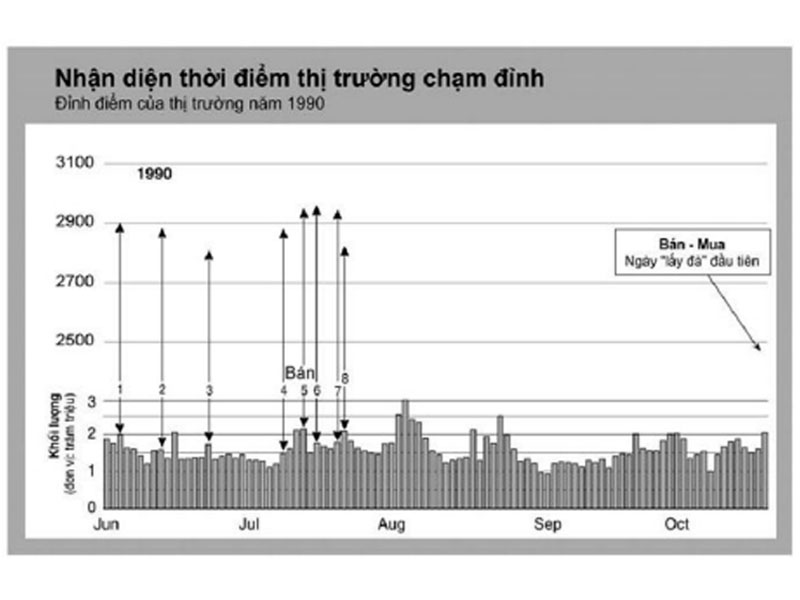

Các điểm 6, 7, 8 là những hôm phân bổ trong thời gian thị trường chạm đỉnh năm 1990. Tiếp đó, thị trường nhanh chóng sụt giá, giảm thiểu 22%. Và nhờ những tìm hiểu đúng chỉ số thị trường dựa theo luật lệ nhu cầu, nhà đầu tư O’neil đã tránh khỏi thị trường này và tránh khỏi những hao tổn thua lỗ trầm trọng.

Một khi đã tìm hiểu và áp dụng biện pháp này, chẳng có lý do nào khiến giới đầu tư cá nhân dồn toàn thể tiền bạc vào các cổ phiếu rút từ điểm đỉnh xuống tận đáy của thị trường. Các thị trường hiếm khi bất ngờ lao dốc mà luôn có các dữ liệu và biểu hiện dự đoán trước. Đáng buồn là nhiều người lại cho qua những nhận định trung lập về chỉ số bình quân thị trường và không có được các lựa chọn bán đúng.

Hy vọng với các dữ liệu báo cáo cách nhận biết thời thời điểm thị trường chạm đỉnh theo William O’neil. Giới đầu tư đã đạt được các kiến thức có lợi và sử dụng hiệu quả vào kế hoạch giao dịch của bản thân. Chúc bạn thành công!

Xem thêm:

- Lý thuyết Dow là gì? Giả định về lý thuyết Dow

- Lệnh chứng khoán là gì? Hiểu các lệnh để đầu tư chứng khoán

- Chỉ số P/S chứng khoán là gì? Cách tính chỉ số P/S