Chiến thuật giao dịch theo mẫu hình Harmonic là 1 trường phái trading được nhiều người ưa thích bởi vì sự hoàn hảo của các mô hình giá. Nó cũng cho bạn thấy một góc nhìn mới về Price Action. Harmonic nếu được phát hiện đúng sẽ là các mẫu hình rất mạnh mẽ vì chúng cần độ hoàn hảo cao, từ tương quan chiều dài của các cạnh mô hình với nhau.

Mẫu hình Harmonic

Lịch sử

Mô hình giá Harmonic được HM Gartley nghiên cứu và phát triển vào năm 1932 trong cuốn “Lợi nhuận trên thị trường chứng khoán”.

Sau đó Larry Pesavento đã cải thiện mô hình này với các tỷ lệ Fibonacci và thiết lập các quy tắc về cách giao dịch mô hình Gartley trong cuốn sách của mình, Tỷ lệ Fibonacci với Nhận dạng mẫu (Pattern Recognition).

Xem thêm:

- Mô hình giá là gì? Cách giao dịch với mô hình giá

- Mô hình giá Flag trong giao dịch Forex

- Tìm hiểu mô hình giá Cup and Handle

Mẫu hình Harmonic và Fibonacci

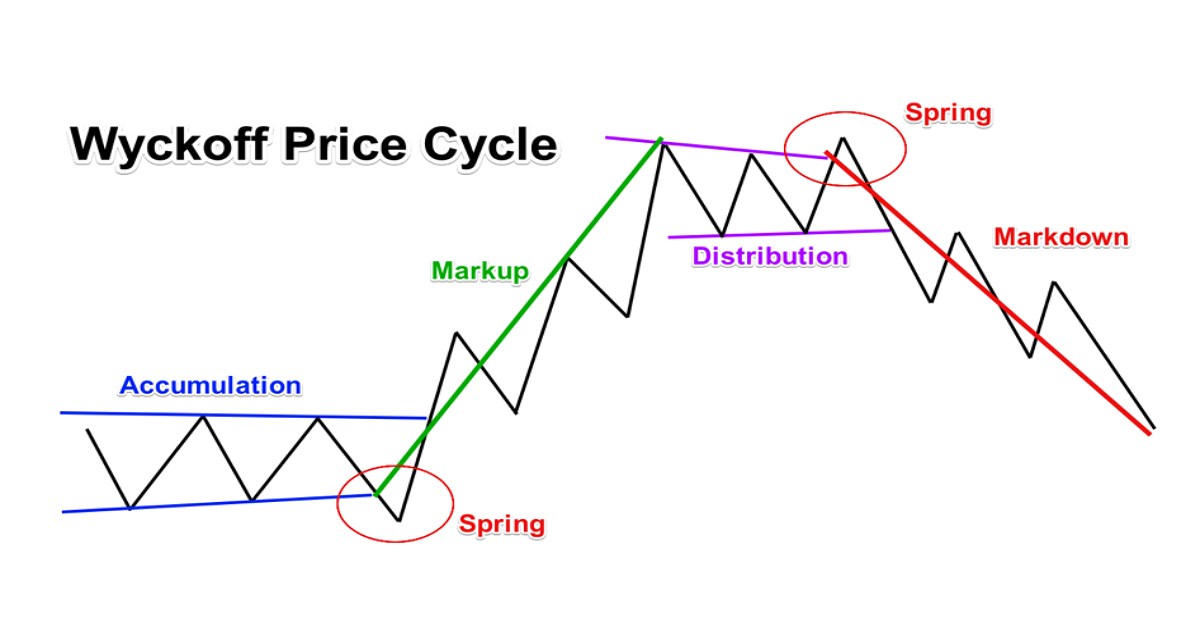

Mô hình Harmonic sử dụng chuỗi số Fibonacci để xác định các điểm đảo chiều hoặc đảo ngược xu hướng.

Điều này giúp cho các mẫu hình này được chuẩn hóa từ việc cung cấp các mục nhập giá, điểm dừng hoặc thông tin giá mục tiêu đáng tin cậy.

Một số mẫu hình Harmonic

Dưới đây là một số mẫu hình giá Harmonic mà anh em có thể tham khảo.

ABC Bullish/Bearish, AB=CD Bullish/Bearish, 3-Drives Bullish/Bearish, Gartley Bullish/Bearish, Butterfly Bullish/Bearish, Bat Bullish/Bearish, Crab Bullish/Bearish Shark Bullish/Bearish, Cypher Bullish/Bearish.

Trong bài viết này mình sẽ giới thiệu một mẫu hình Harmonic nổi tiếng, cũng như cách Trade cách mẫu hình này ở những phần sau của bài viết.

Mẫu hình Harmonic ABCD

Mẫu hình ABCD là mô hình nền tảng và cơ bản để tạo ra các mô hình khác trong phương pháp Harmonic nói riêng cũng như cấu trúc các mô hình giá nói chung.

Cách nhận dạng mẫu hình ABCD

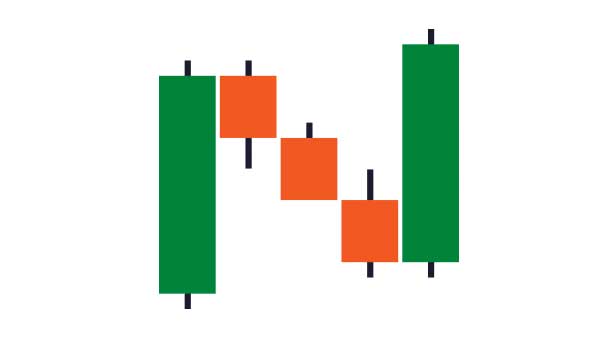

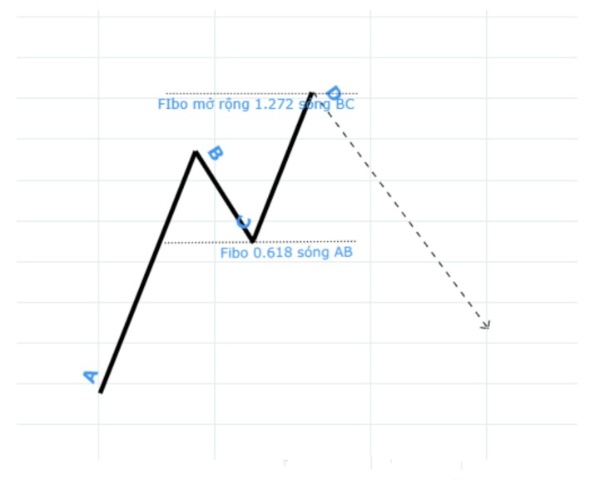

Mẫu hình ABCD có hinh dạng như sau:

Mô hình ABCD thường có 3 con sóng AB, BC và CD tuân theo các tỷ lệ Fibonacci như sau:

- Sóng BC là sóng ngắn nhất trong 3 sóng, sóng BC sẽ hồi về khoảng từ 61.8% đến 78.6% sóng AB.

- Sóng CD có độ dài 1.272 sóng BC hoặc 1.618 sóng BC.

Mẫu hình ABCD trong thực tế

Anh em quan sát mẫu hình ABCD trong thức tế.

Chart H1 BTCUSDT:

Cách phán đoán và Trade mô hình ABCD

Để Trade được mẫu hình cơ bản này thì khi giá chạy xong sóng AB thì anh em dùng Fibonacci để xác định các vùng giá 0.5, 0.618, 0.382 để phán đoán các vùng giá mà giá có thể hồi về.

Tiếp theo chúng ta chờ đợi giá hồi về và phản ứng với các vùng giá này thế nào. Anh em hạn chế đặt giá trước vì tới giờ đó vẫn là phán đoán của chúng ta về mẫu hình ABCD.

Như trên hình giá hình thành mô hình 2 đáy tại vùng giá Fibo mình đánh dấu rồi sau đó bật lên.

Sau khi giá bật lên và tạo đáy như hình thì anh em dùng FIbo hồi lại hoặc Fibo mở rộng để xác định chân sóng CD.

Như anh em thấy trên hình giá tăng tới mức Fibo 1.618 rồi bắt đầu phân phối đi Zigzag.

Đến đây chúng ta đã có thể xác định xong mẫu hình ABCD.

Một số mẫu hình ABCD trong thực tế

Anh em quan sát Chart H4 của UJ

Chúng thấy xuất hiện của một mẫu hình ABCD giảm:

Một mẫu hình ABCD khác trên khung D1 của Chart EU, nhưng lần này là một mẫu hình ABCD tăng.

Hệ thống giao dịch với mô hình Mô hình giá Harmonic AB=CD

- Điểm vào lệnh – Entry point

Để tham gia thị trường theo mô hình AB=CD, trước tiên bạn cần phải xác nhận tính hợp lệ của mô hình theo quy tắc trên.

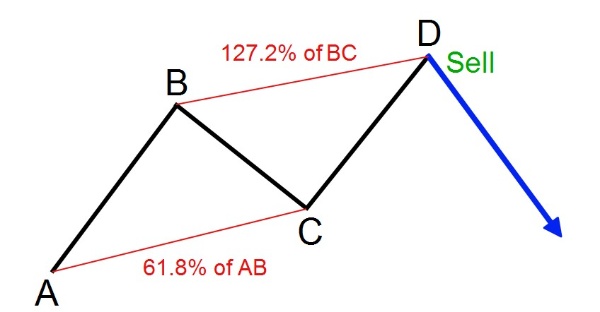

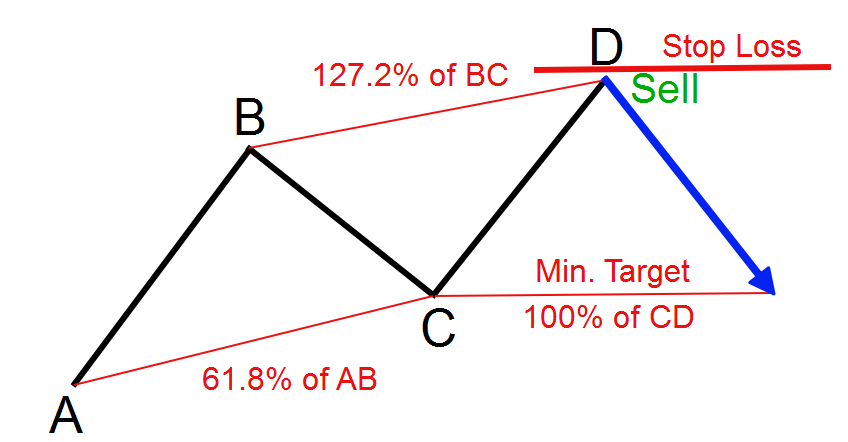

Điều này có nghĩa là bạn sẽ cần tìm hai dao động giá song song có biên độ và thời gian tương đương nhau (AB=CD). Đồng thời, BC phải là mức thoái lui 61,8% của AB và CD sẽ là mức mở rộng 127,2% của BC. Nếu bạn có thể xác định các đặc điểm này trên biểu đồ giá, thì có lẽ bạn đã tìm được mô hình AB=CD hợp lệ.

Sau khi bạn xác nhận mô hình, bạn nên tham gia thị trường tại thời điểm hình thành xong điểm D.

Hình minh họa trên mô tả mô hình Bearish AB=CD. Bạn nên xem xét vào lệnh SELL tại điểm D khi CD đạt đến mức Fibonacci Extension 127,2% của BC.

Điều tương tự cũng áp dụng với mô hình Bullish AB=CD, có điều cách giao dịch sẽ đảo ngược lại.

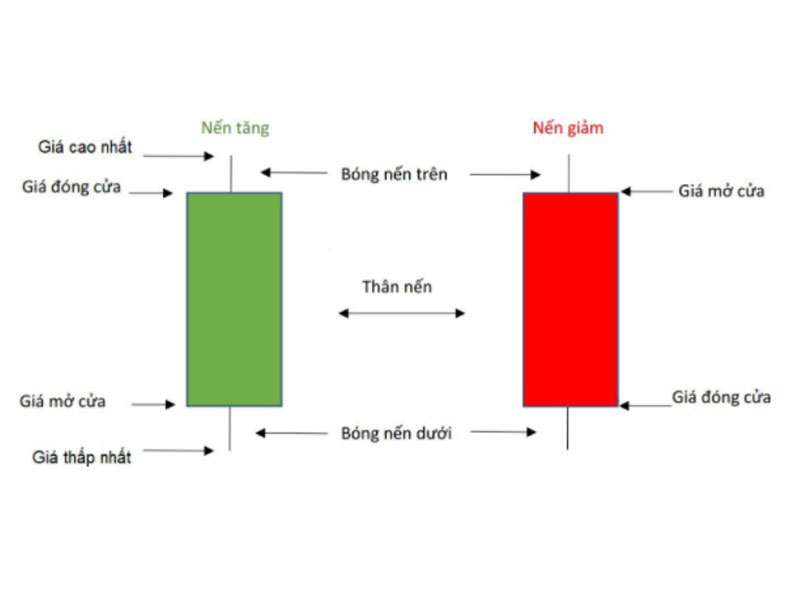

Lưu ý: Tại điểm D bạn nên kết hợp một số công cụ kỹ thuật khác như hỗ trợ và kháng cự, mô hình nến Nhật đảo chiều, trend line, kênh xu hướng, … để nhận biết sự đảo chiều một cách chắc chắn hơn.

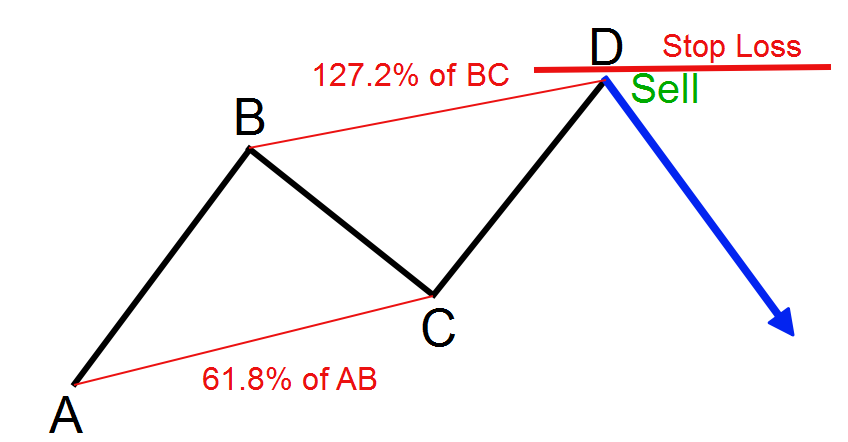

- Điểm dừng lỗ – Stop loss

Khi bạn mở một giao dịch dựa trên tín hiệu từ mô hình AB=CD, bạn nên đặt stop loss ngay trên đỉnh D (với mô hình Bearish AB=CD) hoặc ngay dưới đáy D(với mô hình Bullish AB=CD).

Vị trí thích hợp của điểm stop loss sẽ là vượt quá mức giá CD được hình thành theo quy tắc.

Điểm dừng lỗ được đánh dấu như trên hình.

Mô hình AB=CD báo hiệu cho bạn một dấu hiệu đảo chiều tiềm năng để bắt đầu xu hướng mới. Điều đó tức là stop loss cách điểm vào lệnh của bạn một đoạn rất ngắn, mang đến tỷ lệ Risk:Reward hấp dẫn.

- Điểm chốt lời – Take profit

Mục tiêu tối thiểu mà bạn có thể kỳ vọng với hệ thống giao dịch theo mô hình này là một hành động giá tương đương với biên độ chân CD. Hãy xem hình ảnh dưới đây:

Sự đảo chiều của giá dự kiến sẽ xuất hiện sau khi hình thành CD, sẽ đạt biên độ tối thiểu bằng biên độ đoạn CD. Tuy nhiên đây là mục tiêu tối thiểu của giao dịch này.

Bạn có thể giữ lệnh bằng việc dời stop loss về hòa hoặc trailing stop để có thể đạt lợi nhuận lớn hơn cho đến khi có dấu hiệu đảo chiều lần nữa.

Việc xử lý điểm take profit còn dựa vào từng diễn biến giá của thị trường cụ thể.

Bạn cũng có thể đóng 1 nửa volume giao dịch tại điểm C và giữ phần còn lại (và dời stop loss về điểm entry) với kỳ vọng lớn hơn. Đây là cách xử lý rất an toàn và đảm bảo vẫn có lợi nhuận cho dù giá có quay lại.

Cũng như điểm vào lệnh, bạn nên kết hợp một số công cụ khác để tìm điểm chốt lời hợp lý hơn, tối ưu hóa lợi nhuận.

Lưu ý khi Trade với mẫu hình Harmonic

Một ưu điểm mạnh của các mẫu hình harmonic là các quy tắc giao dịch được chuẩn hóa tương đối bằng cách sử dụng tỷ lệ Fibonacci cung cấp dự đoán giá trong tương lai, điểm chặn lỗ. Điều này làm cho các mẫu Harmonic trở thành một chỉ báo rất mạnh.

Các mẫu Harmonic khá phức tạp và cần có kỹ thuật cao để hiểu và làm chủ chúng (các kiến thức liên quan đến lý thuyết Dow, Fibonacci, lý thuyết Sóng Elliott).

Để khắc phục điều này anh em nên tập xác định các mẫu hình Harmonic trên các Chart quá khứ để rèn luyện độ “nhạy” với nhóm mẫu hình này.

Xem thêm bài viết:

- 5 sàn Forex có phí spread thấp nhất thế giới bạn cần biết

- 3 Sàn ECN tốt nhất để giao dịch Forex, chứng khoán

- 5 sàn forex được người dùng ưa chuộng nhất hiện nay