Sự điều chỉnh của thị trường trong trung tuần tháng 8 vừa qua đã mở ra cơ hội giải ngân mới cho nhà đầu tư, nhưng sự hưng phấn hiện tại khó có thể kéo dài.

Kịch bản tháng 9

Nếu “vợt” cổ phiếu sau nhịp điều chỉnh giữa tháng 8/2023, nhiều nhà đầu tư hiện ghi nhận lợi nhuận từ 5 – 15% khi đóng cửa phiên giao dịch cuối tháng 8, VN-Index lấy lại phần lớn điểm số đã mất.

Mặc dù vậy, không ít nhà đầu tư mua ở vùng đỉnh ngắn hạn trước đó vẫn đang trong tình trạng dưới giá vốn.

“Chỉ vài phiên lao dốc giữa tháng 8 đã làm bay sạch thành quả đầu tư cả tháng trước đó, nhưng tôi kiên trì chờ giá cổ phiếu hồi phục”, ông Nguyễn Văn Khoa, một nhà đầu tư tại Hà Nội chia sẻ.

Niềm tin của ông Khoa dần trở thành hiện thực khi thị trường có diễn biến tăng điểm trở lại, VN-Index từ dưới 1.170 điểm lên 1.224,05 điểm, chỉ còn cách đỉnh ngắn hạn chưa đến 20 điểm.

Dòng tiền gia tăng trong vài phiên gần đây, tập trung vào nhóm cổ phiếu vốn hóa vừa, giúp giao dịch sôi động, thanh khoản duy trì trên 20.000 tỷ đồng/phiên. Nhà đầu tư có xu hướng tìm đến các nhóm ngành có hệ số beta cao hơn so với thị trường chung như chứng khoán, bất động sản để tìm cơ hội đạt lợi nhuận cao. Tuy nhiên, dòng tiền có sự luân chuyển đều giữa các nhóm này và các nhóm khác như thủy sản, dệt may. Với xu hướng phân hóa hiện tại, dư địa tăng giá của từng nhóm ngành hay cổ phiếu sẽ phụ thuộc vào các yếu tố cơ bản và thông tin hỗ trợ.

Ông Đinh Quang Hinh, Trưởng bộ phận Phân tích, Công ty Chứng khoán VNDIRECT nhìn nhận, thị trường đã có nhịp phục hồi, dòng tiền có sự lan tỏa qua các phiên khi lần lượt các nhóm cổ phiếu khác cũng có diễn biến khả quan như bán lẻ, xuất nhập khẩu.

“Nhưng sang tháng 9, thị trường có thể sẽ tích lũy trở lại, với thời gian khoảng 3 tuần, trước khi bước vào nhịp tăng mới. Dòng tiền nhiều khả năng tạm thời rời bỏ nhóm cổ phiếu nhỏ và mang tính đầu cơ, nhà đầu tư nên hạn chế tham gia nhóm này. Tất nhiên, thị trường vẫn có những cổ phiếu có câu chuyện hấp dẫn, giá trị nội tại tốt, mang lại lợi nhuận hấp dẫn”, ông Hinh nhận định.

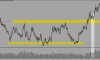

Nhìn lại quá trình từ khi thị trường tạo đáy ngắn hạn vào tháng 11/2022, sự chuyển động của VN- Index có thể chia làm 3 giai đoạn: thứ nhất, sóng hồi sau đà giảm mạnh năm 2022, từ tháng giữa tháng 11/2022 tới tháng 1/2023; thứ hai, sóng đi ngang hình tam giác, từ tháng 1 tới đầu tháng tháng 5; thứ ba, sóng tăng từ tháng 5 tới nay. Trong xu hướng tăng, một vài phiên giảm mạnh không đủ để xác nhận một pha đảo chiều xu hướng.

|

|

Đồ thị phân tích kỹ thuật VN-Index. |

Ông Duy Vũ, một môi giới chứng khoán nhận xét, kể từ quý II/2023 trở lại đây, chính sách giảm lãi suất của Chính phủ đã thúc đẩy dòng tiền quay lại kênh đầu tư chứng khoán và thu hút thêm nhiều nhà đầu tư mới.

“Theo tôi, thị trường chứng khoán vẫn sẽ thu hút dòng tiền và đang ở trong xu thế tăng trung hạn nên dự kiến tiếp tục có diễn biến khả quan trong tháng 9 và các dòng cổ phiếu luân phiên tăng giá, tập trung vào dòng chứng khoán và bất động sản, vốn được hưởng lợi trực tiếp từ chính sách giảm lãi suất của Chính phủ. Ngoài ra, với dòng bất động sản, Chính phủ có nhiều chính sách để hỗ trợ xử lý khó khăn, tháo gỡ vướng mắc cho ngành này. Đối với dòng chứng khoán, yếu tố hỗ trợ còn là kỳ vọng về hệ thống giao dịch KRX sắp đi vào hoạt động, hay triển vọng nâng hạng thị trường”, ông Duy Vũ nói.

Sang tháng 9, thị trường có thể sẽ tích lũy trở lại, trước khi bước vào nhịp tăng mới.

Dựa trên phân tích kỹ thuật, ông Nguyễn Tuấn Anh, Chủ tịch FinPeace cho rằng, trong tháng 9/2023, kịch bản nhiều khả năng xảy ra nhất là VN-Index di chuyển trong một khu vực tam giác nhỏ (xem đồ thị). Trong tam giác này, khối lượng giao dịch có thể giảm, nhưng giai đoạn này dự kiến sẽ diễn ra rất nhanh, chỉ trong 2 tuần đầu tháng 9 và bước vào xu hướng mới.

“Nhà đầu tư đang có giá vốn thấp ở khu vực tháng 5 – 6/2023 khi mới có tín hiệu mua sớm thì hiện tại có thể giữ vững mà không cần quá quan tâm tới biến động ngắn hạn. Trong khi đó, với những nhà đầu tư có vùng mua muộn ở tháng 8, rất cần theo dõi sát sao đường xu hướng phía dưới để quản trị rủi ro khi chỉ số phá vỡ đường chéo”, ông Tuấn Anh khuyến nghị.

Một số yếu tố có thể tác động đến thị trường chứng khoán trong tháng 9 đó là áp lực tỷ giá USD/VND vẫn còn, kể cả khi Cục Dự trữ Liên bang quyết định tạm dừng tăng lãi suất trong cuộc họp tới. Đặc biệt, định giá thị trường và cổ phiếu hiện không còn rẻ, động thái chốt lời dự kiến sẽ gia tăng.

Cẩn trọng ngắn hạn, lạc quan trung hạn

Ông Trương Thái Đạt, Giám đốc Phân tích, Công ty Chứng khoán DSC cho rằng, thị trường đang có nhịp hồi kỹ thuật. Ngoài bất động, sản và chứng khoán, dòng tiền hướng về các cổ phiếu cơ bản với nền tảng doanh nghiệp lành mạnh mạnh như công nghệ (FPT), hóa chất (DGC), xuất khẩu (PTB)…

Tuy nhiên, nhà đầu tư nên cẩn trọng với những nhịp hưng phấn. Một phần bởi yếu tố kỹ thuật do thị trường đã trải qua giai đoạn phân phối kéo dài từ cuối tháng 7 và tạo ra áp lực chờ bán lớn. Một phần khác là do yếu tố dòng tiền khi nhóm ngân hàng không có nhiều dư địa để tạo ra sự đột biến, dù mặt bằng định giá lúc này còn thấp.

Trong khi đó, theo ông Đinh Quang Hinh, triển vọng thị trường trong trung hạn vẫn sáng.

“Chúng tôi kỳ vọng, thị trường chứng khoán sẽ tăng tốc trong những tháng cuối năm 2023, nhờ chính sách tiền tệ mở rộng và chính sách tài khóa hỗ trợ. Trong bối cảnh này, lĩnh vực chứng khoán sẽ là đại diện tốt nhất cho sự hồi sinh của thị trường”, ông Hinh nói.

Hiện tại, nhóm cổ phiếu chứng khoán đang được giao dịch ở mức định giá P/B là 1,6 lần, thấp hơn nhiều so với trung bình ngành trong 3 năm gần đây.

Theo VNDIRECT, các công ty môi giới với lợi thế nhà đầu tư nhỏ lẻ và mức độ số hóa cao sẽ được hưởng lợi nhiều nhất từ dòng vốn chảy mạnh vào thị trường chứng khoán, bao gồm SSI, VND, MBS. Ngoài ra, với hoạt động cho vay ký quỹ nhộn nhịp hơn, các công ty dịch vụ tài chính có tiềm năng tăng trưởng cho vay ký quỹ và khả năng duy trì spread (chênh lệch giữa lãi suất cho vay ký quỹ và chi phí vốn) có khả năng mở rộng thu nhập ký quỹ như SHS, AGR, SSI, BSI, MBS.

“Chúng tôi cũng kỳ vọng, thu nhập của toàn thị trường chứng khoán sẽ được cải thiện nhờ hiệu suất đầu tư tốt hơn của các cổ phiếu trong danh mục đầu tư của các công ty chứng khoán”, ông Hinh nói thêm.

Dù rủi ro ngắn hạn đã giảm đáng kể, nhưng nhà đầu tư vẫn được khuyến nghị hạ dần tỷ lệ đòn bẩy trong giai đoạn này cho đến khi xu hướng ngắn hạn của thị trường có các dấu hiệu xác nhận tăng. Đồng thời, với các yếu tố thuận lợi và khó khăn đan xen, nhà đầu tư nên hạ bớt tỷ trọng đối với nhóm cổ phiếu có tính đầu cơ cao, nhằm đảm bảo an toàn cho danh mục. Ngược lại, các nhịp điều chỉnh là cơ hội để nhà đầu tư mở vị thế mua mới đối với các cổ phiếu đầu ngành, có triển vọng đạt kết quả kinh doanh khả quan trong 2 quý cuối năm.

Để tối ưu hóa lợi nhuận, cũng như bảo toàn danh mục trong bối cảnh thị trường có những yếu tố rủi ro tiềm ẩn, nguyên tắc mà nhà đầu tư cần lưu ý là tuân thủ kỷ luật chốt lời và cắt lỗ đã đề ra. Thực tế, phần lớn nhà đầu tư vì muốn lãi thêm nên đã bỏ lỡ nhiều cơ hội chốt lãi tốt và thường bán tháo ở những phiên thị trường điều chỉnh.

Theo tinnhanhchungkhoan.vn