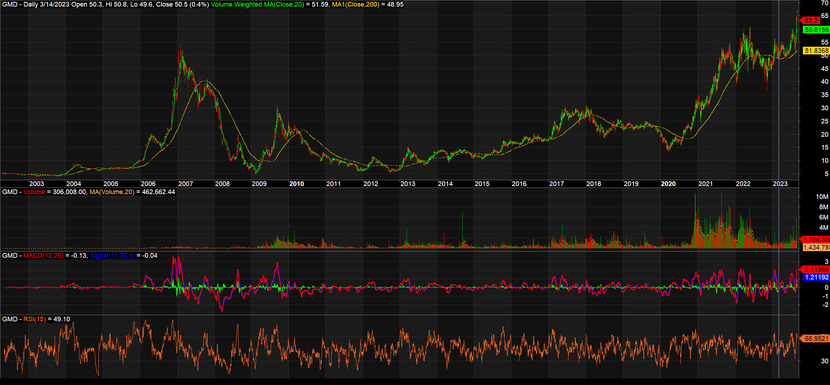

Cổ phiếu GMD của Công ty CP Gemadept đã xác lập mức giá cao nhất lịch sử trong tuần giao dịch vừa qua. Đây cũng là năm tăng thứ 13 của GMD kể từ khi niêm yết trên HOSE từ năm 2002.

Cổ phiếu xác lập kỷ lục giá mới và thường xuyên “đánh bại” VN-Index

Kết thúc tuần giao dịch vừa qua, GMD đã tăng 3,35% lên 64.800 đồng/cổ phiếu, vượt xa mức tăng của VN-Index là 1,42%. Đây cũng là tuần tăng giá thứ 3 liên tiếp của GMD và đặc biệt mức giá đóng cửa của GMD còn là mức giá cao nhất từ trước tới nay.

Với kỷ lục giá mới của GMD, nhà đầu tư cũng có thể nhìn lại lịch sử giao dịch của cổ phiếu. Theo đó, năm 2023 đang là năm tăng thứ 13 của GMD trong lịch sử giao dịch bắt đầu từ năm 2002. Đồng nghĩa, xác suất một năm tăng giá của GMD là gần 60%.

Trong 3 năm trở lại, GMD chỉ giảm giá vào năm 2022 với mức thiệt hại là 1,61%. Trong khi đó, mức thiệt hại của VN-Index trong năm 2022 là 32,78%.

Với các năm 2020 và 2021, GMD tăng trưởng lần lượt 46,28% và 48,78% còn VN-Index tăng trưởng 14,87% và 35,73%. Nếu chỉ xét riêng năm 2023, GMD hiện cũng đang tăng tốt hơn VN-Index. Cổ phiếu tăng gần 40% trong khi thành tích của VN-Index chỉ là hơn 21%.

Những số liệu trên cho thấy, GMD vẫn thường “đánh bại” VN-Index và có thể xem là một trong khoản đầu tư ổn định cho nhiều nhà đầu tư ưa thích trường phái đầu tư dài hạn.

Với trạng thái ngắn hạn, sau khi lập kỷ lục giá mới, GMD có thể sẽ có những phản ứng điều chỉnh. Tuy nhiên, khối lượng giao dịch các phiên trên vùng đỉnh mới cũng không có sự gia tăng đột biến cho thấy người bán không có sự gấp gáp trong việc chốt lời. Vì vậy, sự điều chỉnh có thể sẽ chỉ mang tính chất lành mạnh.

Ấn tượng về biên lợi nhuận gộp trong bối cảnh xuất khẩu kém tích cực

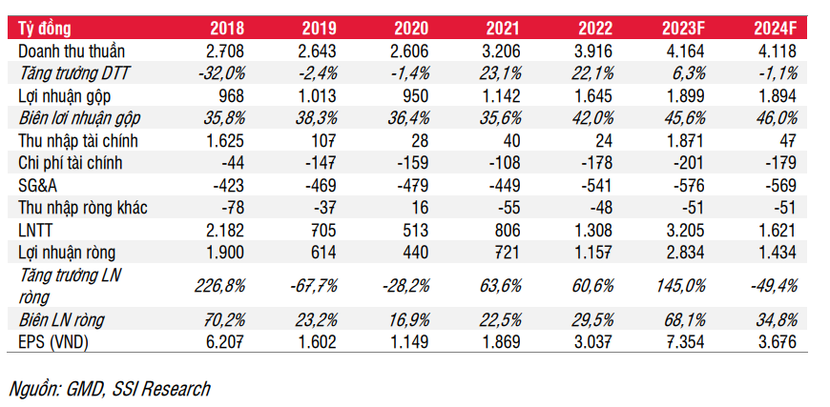

Trong quý II/2023, GMD đã ghi nhận kết quả tốt hơn kỳ vọng, mặc dù nhu cầu nước ngoài yếu. Doanh thu thuần chỉ giảm 6,7% so với cùng kỳ, trong khi lợi nhuận trước thuế (LNTT) cốt lõi chỉ giảm 10% (và tăng 8% so với quý trước).

Doanh thu trong 6 tháng đầu năm 2023 chỉ giảm 2,4% đạt 1,8 nghìn tỷ đồng, trong khi LNTT đạt 2,5 nghìn tỷ đồng, bao gồm 1,8 nghìn tỷ đồng lợi nhuận bất thường từ việc thoái vốn Cảng Nam Hải Đình Vũ được ghi nhận vào quý II/2023. Nếu không tính khoản lãi bất thường, LNTT cốt lõi trong 6 tháng 2023 sẽ đạt 642 tỷ đồng (-11%).

Công ty Chứng khoán SSI cho biết xuất khẩu danh nghĩa của Việt Nam trong nửa đầu năm 2023 giảm 11,9%, trong khi quý II/2023 giảm 12,1% (so với mức giảm 11,8% trong quý I/2023) – đây là mức giảm theo quý lớn nhất kể từ năm 2009.

Mặt khác, nhập khẩu danh nghĩa giảm mạnh hơn, toàn ngành ghi nhận mức giảm 18,2% trong nửa đầu năm 2023 và riêng trong quý II/2023 giảm 20,6% (quý I/2023 giảm 15,4%). Khiến hoạt động liên quan đến các dịch vụ logistic như cảng biển, vận chuyển, kho bãi và vận tải đều giảm. Cụ thể, trong nửa đầu năm 2023, tổng sản lượng container thông qua cảng biển ở Việt Nam giảm 8%. Vì mô hình kinh doanh của GMD dựa trên việc cung cấp hệ sinh thái logistics, nên GMD sẽ chịu ảnh hưởng kém tích cực bởi nhu cầu bên ngoài yếu, đặc biệt là khi 6 tháng đầu năm 2022 ghi nhận mức nền cao.

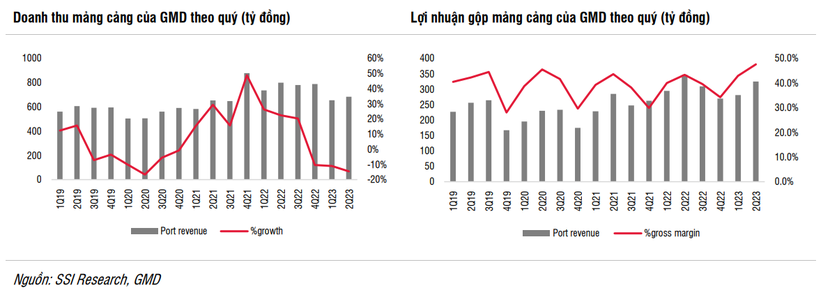

Ở mảng cảng, tổng sản lượng container thông qua cảng trong nửa đầu năm 2023 chỉ đạt 1,3 triệu TEU (-17,4%), giảm mạnh hơn mức giảm bình quân của ngành (-8% so với cùng kỳ), do GMD có nhiều hoạt động sang thị trường Mỹ/châu Âu thông qua cảng Gemalink. Theo ban lãnh đạo, cảng Gemalink chịu ảnh hưởng nặng nề từ nhu cầu của Mỹ/châu Âu đang sụt giảm mạnh hơn so với nhu cầu trong khu vực châu Á (thông qua Hệ thống cảng phía Bắc tại tỉnh Hải Phòng).

Tuy nhiên, doanh thu cảng thực tế chỉ giảm 13% trong 6 tháng đầu năm 2023 đạt 1,3 nghìn tỷ đồng nhờ doanh thu/TEU cao hơn, nhờ tăng cước tại một số cảng của Việt Nam và có thêm nhiều dịch vụ cung cấp cho mỗi container đi qua cảng biển như vận tải đường bộ. Cùng với đó là việc nhận được nhiều hàng hóa hơn từ các hãng tàu có doanh thu cao hơn.

Tỷ suất lợi nhuận gộp cho mảng cảng trong nửa đầu năm 2023 lên mức 45% – đây là mức cao nhất trong lịch sử.

Về mảng logistics (chủ yếu bao gồm vận tải biển và một số kho bãi), doanh thu và lợi nhuận giảm liên tục so với quý trước nhưng vẫn duy trì ở mức cao khi so sánh với cùng kỳ do GMD đang cho thuê 3 tàu với giá cho thuê tốt.

Nhìn chung, lợi nhuận gộp toàn công ty đạt 857 tỷ đồng, +8,8% nửa đầu năm 2023 bất chấp bức tranh toàn ngành tiêu cực, chủ yếu nhờ doanh thu/TEU và tỷ suất lợi nhuận cải thiện. Tỷ suất lợi nhuận gộp cải thiện lên 47% trong 6 tháng đầu năm 2023 so với mức 42% trong 6 tháng đầu năm 2022.

SSI cho biết nhu cầu ở nước ngoài sẽ bắt đầu phục hồi từ nửa cuối năm 2023, do các hoạt động giải phóng hàng tồn kho của các doanh nghiệp bán lẻ toàn cầu giảm tốc và mùa lễ mua sắm vào cuối năm đang đến gần.

GMD đã ghi nhận sản lượng tháng 6 tăng 5% so với tháng 5. Do đó, tổng sản lượng qua cảng của GMD trong nửa cuối năm 2023 có thể đạt 1,4 triệu TEU (-5% và +9,5% so với nửa đầu năm 2023). Theo đó, SSI ước tính tổng sản lượng của GMD trong năm 2023 sẽ đạt 2,9 triệu TEU (-6%), trong đó sản lượng của Gemalink ước tính đạt 900 nghìn TEU – 18%.

Trong năm 2024, sản lượng ước đạt 3,5 triệu TEU (+22%). Trong đó, sản lượng của Gemalink sẽ đạt 1,3 triệu TEU (+44%).

Doanh thu của GMD sẽ tăng 6,3% trong năm 2023 và giảm nhẹ 1,1% trong năm 2024, do mảng cảng phục hồi (+9%) nhờ sản lượng qua cảng tăng lên, tuy nhiên mảng logistics ghi nhận doanh thu thấp hơn (-50%) do giả định các hợp đồng cho thuê tàu sẽ được gia hạn với giá cho thuê ở mức bình thường.

Lợi nhuận trước thuế cốt lõi trong nửa cuối năm 2023 dự kiến đạt 712 tỷ đồng (+21% và +10% so với nửa đầu năm 2023). Trong năm 2024, lợi nhuận trước thuế đạt 1,6 nghìn tỷ đồng nhờ sản lượng qua cảng phục hồi mạnh.

Lãi đột biến từ liên doanh liên kết, lợi nhuận quý 1/2022 của Gemadept (GMD) tăng 85% so với cùng kỳ

Theo Cafef