Thủ tướng nhấn mạnh yêu cầu phân biệt rõ TPDN của ngân hàng và các định chế tài chính phát hành, của các doanh nghiệp uy tín, tạo điều kiện doanh nghiệp hoạt động tốt có thể huy động vốn qua phát hành trái phiếu để hỗ trợ phục hồi kinh tế.

Thủ tướng Chính phủ Phạm Minh Chính nêu những yêu cầu trên khi phát biểu tại Hội nghị sơ kết hoạt động ngân hàng 6 tháng đầu năm và triển khai nhiệm vụ 6 tháng cuối năm 2023, tổ chức ngày 15/7.

Tại hội nghị, Thủ tướng định hướng Ngân hàng Nhà nước thực hiện chính sách tiền tệ nới lỏng hơn, có trọng tâm, trọng điểm, tiếp tục giảm lãi suất cho vay cho doanh nghiệp.

Cùng đó, tiếp tục phát triển thị trường trái phiếu doanh nghiệp (TPDN), thúc đẩy một kênh dẫn vốn quan trọng cho nền kinh tế bên cạnh kênh tín dụng ngân hàng truyền thống.

Dẫn thực tế thị trường TPDN Việt Nam vẫn còn khiêm tốn so với khu vực, Thủ tướng Phạm Minh Chính nhấn mạnh đến sự tham gia và vai trò của các ngân hàng thương mại (NHTM) theo hướng thúc đẩy sự phát triển lành mạnh, hiệu quả và bền vững.

Quy mô thị trường TPDN Việt Nam mới chỉ đạt khoảng 15% GDP, thấp hơn các nước Đông Nam Á. Trong khi đó, theo chiến lược tài chính quốc gia mà Chính phủ đã đề ra, quy mô thị trường TPDN nói riêng có mục tiêu đạt tối thiểu 20% GDP, dư nợ thị trường trái phiếu nói chung đạt 47% GDP đến năm 2025.

Phát biểu tại hội nghị trên, ông Nguyễn Đức Vinh – Tổng giám đốc VPBank đánh giá, các Thông tư 02 (về cơ cấu lại nợ), nghị định liên quan đến TPDN, gần đây nhất là các quy định về việc nới lỏng hạn mức tín dụng cho các ngân hàng lên tới 14-15%… đã gỡ khó cho quá trình hoạt động của doanh nghiệp, ngân hàng.

“Điều này giúp chúng ta hy vọng sẽ có những chuyển biến tích cực của nền kinh tế trong thời gian tới”, Tổng giám đốc VPBank phát biểu.

Tuy nhiên, vẫn còn những vướng mắc và khó khăn trên thực tế mà Thủ tướng Chính phủ chỉ ra. Như với Thông tư 02 về cơ cấu lại nợ chưa có quy định cho TPDN. Theo đó, Thủ tướng yêu cầu các đầu mối chức năng nhanh chóng xây dựng và ban hành hướng xử lý “khoảng trống” này.

Về định hướng chung, người đứng đầu Chính phủ lưu ý rằng, phải phân biệt rõ giữa TPDN phát hành bởi các NHTM và các định chế tài chính với các loại trái phiếu khác, không ảnh hưởng đến tổ chức phát hành uy tín với kinh nghiệm lâu năm, cũng như tạo điều kiện cho các doanh nghiệp hoạt động tốt có thể huy động vốn qua phát hành TPDN để hỗ trợ phục hồi kinh tế.

Thủ tướng cho biết, vừa qua Chính phủ đã chỉ đạo Bộ Tài chính phân loại cụ thể để có biện pháp phù hợp với trái phiếu có khả năng trả nợ, trái phiếu khó có khả năng trả nợ, trái phiếu không có khả năng trả nợ.

Với hướng phân loại trên, cũng như phân biệt uy tín và chất lượng của các nhà phát hành, thị trường TPDN Việt Nam có sự sàng lọc rõ ràng hơn thay vì “bị đánh đồng” quan ngại chung trong tâm lý nhà đầu tư thời gian qua và hiện nay.

|

Qua chọn lọc để hướng đến phát triển bền vững

Như định hướng trên của Thủ tướng Chính phủ, từ trong năm 2022 đến nay thị trường TPDN Việt Nam đã dần định hình sự phân biệt các cấu phần, đi cùng sự chọn lọc ngày một chặt chẽ hơn của nhà đầu tư.

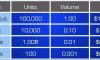

Trong biểu dữ liệu trên, FiinRatings từng định vị rõ khái niệm “phi ngân hàng” để phân loại nguồn hàng, cơ cấu đáo hạn hoặc áp lực đáo hạn trên thị trường TPDN thời gian tới. Bởi tổ chức này từng nêu quan điểm loại trừ TPDN do các NHTM phát hành khi nhận diện những rủi ro tiềm ẩn.

Trước đó, trong năm 2022, khi những rủi ro và bất cập phát sinh trên thị trường này, FiinRatings từng chủ động bóc tách TPDN do các NHTM phát hành khỏi bức tranh tổng thể, với giá trị một cấu phần có độ an toàn cao. Và qua đó việc nhận diện khó khăn và áp lực tiềm ẩn của thị trường được khoanh vùng, thay vì dễ bị “trộn lẫn” trong sự thận trọng chung.

Hướng phân biệt và chọn lọc trên có cơ sở từ uy tín và chất lượng của các nhà phát hành. Trên thị trường TPDN, các nhà phát hành là NHTM và các định chế tài chính có vị thế hàng đầu, trái phiếu của ngân hàng có độ an toàn như gửi tiết kiệm thông thường.

Cụ thể, người mua TPDN của các NHTM được bảo đảm như người gửi tiền tiết kiệm, thậm chí quyền lợi cao hơn khi trái phiếu thường có lãi suất hấp dẫn hơn. Các ngân hàng áp lãi suất cho trái phiếu phát hành cao hơn bởi gắn với quy mô huy động theo kế hoạch cố định, cho mục tiêu huy động vốn trung và dài hạn.

Chất lượng và độ an toàn của TPDN do các NHTM phát hành cũng gián tiếp được phân biệt trong các quy định hiện hành. Cụ thể như trong phân loại nợ và trích lập dự phòng rủi ro, từ năm 2016 với Thông tư 41 và cho đến nay với Thông tư 11 Ngân hàng Nhà nước quy định rõ chính các NHTM không phải thực hiện trích lập dự phòng chung đối với trái phiếu do tổ chức tín dụng khác phát hành.

Theo dữ liệu của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA), trong năm 2021 tỷ trọng phát hành TPDN của nhóm các NHTM chỉ chiếm 32%, đứng thứ hai trên thị trường và sau nhóm bất động sản (37%); nhưng đến năm 2022, các ngân hàng đã vươn lên chiếm tỷ trọng lớn nhất với 54%.

Đến quý 2/2023, tăng trưởng tín dụng toàn ngành ở mức thấp, lãi suất huy động giảm mạnh, nhiều NHTM mua lại trái phiếu trước hạn như một giải pháp cân đối cho bài toán kiểm soát chi phí, hoạt động phát hành mới hạn chế, tỷ trọng trên đã giảm xuống còn khoảng 20%.

Tuy nhiên, diễn biến trên chỉ mang tính ngắn hạn. TPDN do NHTM và các định chế tài chính phát hành vẫn và sẽ tiếp tục đóng vai trò lớn trong tạo lập, thúc đẩy thị trường này phát triển, gần nhất là ở khía cạnh tạo cung dẫn dắt cho sàn giao dịch TPDN tập trung bắt đầu vận hành từ 19/7 này.

Ở hướng vận động chung, sau khi Chính phủ ban hành Nghị định 08/2023/NĐ-CP, thị trường TPDN đã có xu hướng phục hồi với những tín hiệu mới.

Theo Bộ Tài chính, Nghị định 08 đã tạo cơ sở pháp lý quan trọng cho việc tháo gỡ khó khăn cho doanh nghiệp trong việc phát hành và thanh toán trái phiếu đến hạn, khôi phục niềm tin của thị trường, đồng thời đảm bảo quyền lợi của chủ sở hữu trái phiếu. Ngay sau khi Nghị định 08 ban hành, hoạt động phát hành mới TPDN đang dần được nối lại.

Cập nhật từ VBMA, trong quý 2 vừa qua đã có thêm 20 đợt phát hành TPDN riêng lẻ trị giá 11.756 tỷ đồng, cùng 1 đợt phát hành trái phiếu ra công chúng trị giá 2.000 tỷ đồng; tuần đầu tháng 7 này có thêm đợt phát hành trị giá 400 tỷ đồng.

Xu hướng đó kỳ vọng sẽ tiếp tục mở rộng, khi lãi suất đã hạ nhiệt để góp phần hỗ trợ khả năng phục hồi sản xuất kinh doanh và hiệu quả hoạt động của các nhà phát hành.

Theo tinnhanhchungkhoan.vn