Kế hoạch giao dịch là yếu tố quan trọng giúp nhà đầu tư xác định mục tiêu tài chính cho bản thân và cách để đạt được mục tiêu đó. Một kế hoạch giao dịch thực sự cần có thông tin cụ thể về các yếu tố chính ảnh hưởng tới quá trình giao dịch và chúng ta phải luôn luôn cập nhật các kỹ thuật, tư duy mới để cải thiện kế hoạch của mình. Dưới đây là 5 kế hoạch giao dịch vàng đến từ các trader chuyên nghiệp mà bạn có thể tham khảo.

Chọn một cặp tiền tệ giao dịch

Khởi đầu trong chiến lược giao dịch là bạn nên xác nhận xem mình sẽ giao dịch với cặp tiền tệ nào. Đó có thể là các cặp tiền tệ chuẩn như cặp EUR/USD hay GBP/USD, hoặc cũng có khả năng là các cặp tiền tệ có tính thanh khoản thấp hơn như USD/CAD và AUD hoặc NZD/USD. Cũng có khả năng chúng ta sẽ ưa thích các cặp tỷ giá chéo hơn vì bình thường chúng ít thăng trầm hơn (ví dụ như cặp EUR/JPY).

Bạn cũng có thể nhìn nhận quyết định các cặp ngoại lai giữa đồng tiền của các nước có thị trường đang nổi (như đồng lira của Thổ Nhĩ Kỳ, đồng rand của Nam Phi) hoặc kể cả là các cặp ngoại lai tỷ giá chéo như lira/rand.

Thay đổi chỉ là một trong nhiều tiêu chuẩn để quyết định loại tiền tệ trong giao dịch. Bạn có khả năng tìm hiểu biến động thông qua các đồ thị, bằng giải pháp xem các bảng biến động online, hoặc bằng giải pháp nghĩ ra bảng tính của riêng bản thân mình và dùng cho hàm lệch chuẩn.

Cách lập kế hoạch giao dịch

Nếu chúng ta lựa chọn thay đổi làm tiêu chuẩn chính , hãy chắc rằng bạn đã kiểm tra kỹ lưỡng khung thời gian mà mình ý định giao dịch. Một tiền tệ có thể có mức thay đổi ngày theo ngày khá nhỏ tuy nhiên lại có mức thay đổi theo giờ ở mức cao, và giả sử lúc ấy bạn lại đang giao dịch trên khung thời gian 1 giờ thì sẽ không tốt chút nào.

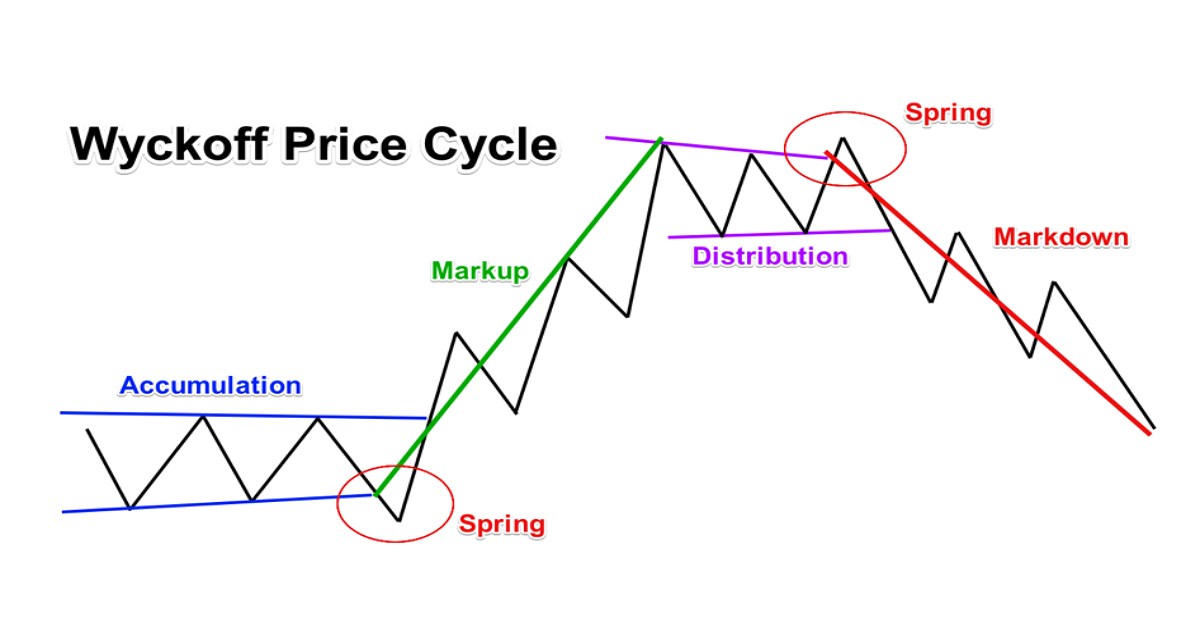

Một tiêu chuẩn khác để chọn lựa loại tiền tệ để giao dịch là xu hướng. Định lượng xu hướng là một cách tổng hợp rắc rối mà đa số các nhà giao dịch không chú ý hoặc không đáp ứng được điều kiện để thi hành, mà ngoài ra thì cách này còn chuyển đổi theo thời gian.

Dẫu vậy thì bạn có khả năng xem xét đồ thị các loại tiền tệ không giống nhau để ghi nhận xem thị trường nào ít xuất hiện những giao dịch trong khuôn khổ giới hạn nhất, và đâu là loại tiền tệ có phần lớn thời gian là xuất hiện xu hướng nhất định (thể hiện bằng các đường định hướng dốc được vẽ tay hoặc dưới dạng hồi quy tuyến tính). Thêm một lần nữa, xin lưu ý xem bạn có xem xét đúng trên khung thời gian mà mình sẽ giao dịch không nhé.

Tiêu chuẩn thứ ba cần xét lúc quyết định tiền tệ giao dịch là bạn có kiến thức và hiểu biết sâu sắc về những vấn đề chủ đạo của đất nước ra mắt tiền tệ đó không.

Xem thêm:

- Tổng hợp các mô hình giá trong Forex

- Sideway trong chứng khoán là gì?

- Cách bước xây dựng chiến lược giao dịch hiệu quả trong forex

Chọn khung thời gian giao dịch

Dù bạn có xây dựng trước cho các giao dịch tốt như nào thì lúc giao dịch bạn cũng nên hết sức chuyên chú và chú trọng. Việc bạn chọn lựa khung thời gian giao dịch nào cần dựa vào cực kỳ lớn vào các sinh hoạt thường ngày khác của bạn, trong đó nên nhắc đến công việc hàng ngày.

Nếu bạn phải hành động vào bạn ngày và chẳng thể xem xét màn hình trong khung thời gian mà bạn muốn giao dịch thì có nghĩa là bạn đã chọn khung thời gian không phù hợp với mình rồi. Ví dụ như bạn đang định cư múi giờ New York và muốn giao dịch theo đồ thị quãng thời gian dài từ 8:30 đến 11:00 EST (thời gian thị trường forex lạc quan và thanh khoản nhất xét trong múi giờ đó).

Nếu bạn phải làm việc ban ngày thì năng lực lớn là sếp của bạn sẽ không chấp thuận việc bạn tiêu tán hầu hết thì giờ làm việc buổi sáng vào tài khoản giao dịch đối tượng của bạn đâu. Dẫu vậy, nếu đợi cho đến khi được hết giờ làm việc và trở về nhà ngay tại thời điểm 19:00 est, chúng ta sẽ chỉ có thể gia nhập các phiên giao dịch ngoại hối ít sống động và kém thanh khoản hơn như sàn New Zealand hoặc Australia mà thôi. Nếu đây chính là quỹ thời gian độc nhất bạn có khả năng thực hiện giao dịch thì chúng ta sẽ nên giao dịch với các tiền tệ như NZD, AUD, JPY hoặc một loại tiền tệ châu Á khác.

Chọn khung thời gian cho kế hoạch giao dịch

Nếu có nhu cầu làm việc giao dịch với cặp EUR/USD, phương án độc nhất dành cho bạn là vì chuyển đổi khung thời gian từ khung quãng thời gian dài sang khung thường ngày. Đối với những nhà giao dịch mà nói , cũng không lạ lúc có ai đó lựa chọn chuyển đại bản doanh của bản thân từ nơi có địa hình có hại sang khu vực suôn sẻ hơn cho giao dịch : mọi người đã từng ghi nhận tình huống của một nhà giao dịch lựa chọn chuyển từ California đến Thụy Sĩ để đón đầu phiên giao dịch Âu châu.

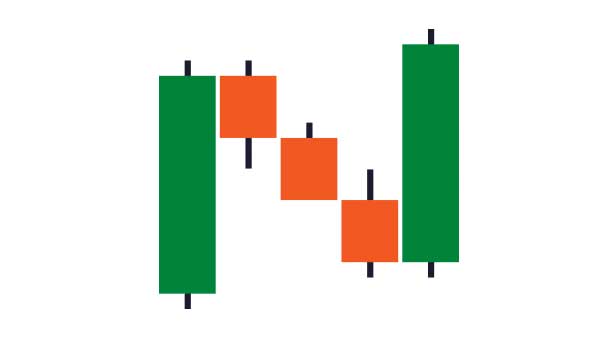

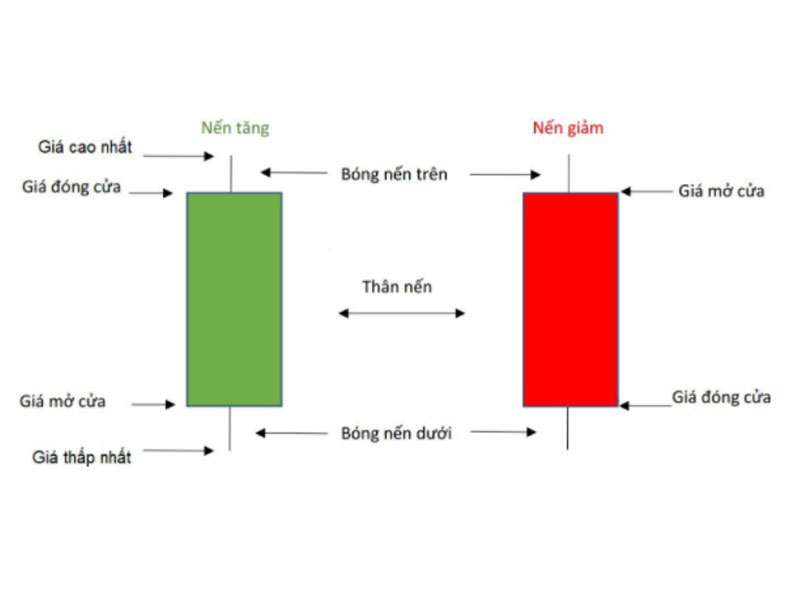

Phạm trù thứ hai mà bạn nên xét lúc quyết định khung lúc bấy giờ là phải tính xem nếu bạn xem xét đồ thị trên khung thời gian này thì có thể thấy được các thông tin mà mình cần hay không. Các nhà giao dịch thường nhắc lại nhiều lần rằng các chi phí trong forex có đặc tính phân hình, có nghĩa là nếu chỉ nhìn vào đồ thị mà thiếu hẳn chú giải rõ thì chúng ta sẽ chẳng thể thấy được rằng đồ thị đó được cấu thành bởi các thanh giá một giờ, một ngày hay 1 tuần.

Từ năng lực nhất quyết mà nói thì điều trên là đúng. Ngoài ra xét một cách logic thì nếu trên đồ thị hằng ngày có đợt đảo chiều cụ thể với hệ thống thanh giá chạm đỉnh cao hơn hoặc đáy sâu hơn thì trình trạng này sẽ mang giá trị phần nhiều hơn đối chiếu với lúc hiện diện trên đồ thị quãng thời gian dài.

Điều đó là bởi trên đồ thị theo giờ, các thăng trầm có khả năng rất đơn giản xì hơi và tiêu biến , trong khi đó trên đồ thị thường nhật thì có điều kiện đợt thay đổi sẽ giữ vững kéo dài hơn. Nếu bạn xem xét đồ thị quãng thời gian dài và chẳng thể ý thức được chiều hướng và hình thái ngày nay thì hãy tăng độ dài của khung thời gian đang dùng lên

Phạm trù thứ ba cần nghiền ngẫm lúc giải pháp khung lúc bấy giờ là số vốn mà bạn có trong tay. Nếu bạn nắm giữ lượng vốn lớn (khoảng 25.000 – 50.000 đô la) thì bạn có thể thong thả giao dịch trên bất kể khung chừng nào mà mình muốn, kể cả trên khung theo ngày.

Còn giả sử lượng vốn của bạn không quá dư giả (ví như chỉ ở mức 2.000 – 5.000 đô la) thì để cẩn thận bạn cần lựa giao dịch tại các khung thời gian ngắn hơn như khung 4 giờ hoặc khung 60 phút. Chúng ta sẽ không phải chịu nguy cơ mất vốn lúc đã rời đi khỏi thị trường.

Chọn lựa công cụ kỹ thuật

Nhiều công cụ kỹ thuật sẽ dễ hiểu và được sử dụng phổ biến hơn so với các công cụ khác. Có một vài nhà giao dịch cứ thấy các hình thái forex là như cá gặp nước, tuy nhiên cũng có nhiều người lại chẳng thể biết công cụ này hoặc phát quyết độ tin tưởng của các hình thái là quá thấp.

Sẽ không có chỉ báo nào luôn đúng, và cũng chẳng có nhóm chỉ báo nào là vừa sít để dùng cho một loại tiền tệ hoặc khung thời gian nhất định. Mọi công cụ đều có công năng của riêng bản thân mình, và mấu chốt là bạn cần biết được đâu là công cụ sẽ hỗ trợ được cho mình.

Có một câu đùa được nói với nhau trong giới giao dịch forex, là vì nếu đem nhốt 10 nhà giao dịch vào một gian phòng chỉ có một đồ thị và một chỉ báo, thì chúng ta sẽ thu được 10 kết quả không giống nhau. Chuyện này không đồng nghĩa là nhà giao dịch nào đem về nhiều tiền lời nhất đã đúng và người kiếm được tối thiểu thì sai.

Đây chỉ là do nhà giao dịch kiếm được nhiều nhất có khả năng là đầu tiên đã có số vốn to hơn hoặc có khẩu vị nguy cơ mặn hơn (hoặc là đôi bên). Nhà giao dịch đem về được tối thiểu vẫn còn cơ hội là người giao dịch giỏi nhất giả sử thời gian giao dịch được kéo dài hơn.

Cách tiêu chí để quyết định công cụ kỹ thuật thỏa đáng cho riêng bản thân mình là vì tổ chức backtest trên loại tiền tệ và khung thời gian mà bạn chọn lựa giao dịch. Chẳng hạn như bạn ưa thích chỉ báo MACD.

Cách chọn công cụ kỹ thuật giao dịch

Chúng ta sẽ cần test xem nếu dùng cho MACD (và chỉ mồi MACD) vào đồng tiền mà chúng ta lựa chọn giao dịch thì lúc xét trong x kỳ đã qua tổn thất hoặc tiền lời mà chỉ báo này đem đến sẽ trở thành? Vào thuở nguyên sơ của nhận định kỹ thuật, các nhà giao dịch đã dành phần lớn thời giờ để tổ chức backtest. Có hai phạm trù hiện hữu đối với cách backtest, là vì :

- Các cơ sở khu vực kinh doanh, nổi bật là sự thăng trầm và xu thế, sửa đổi luật đất đai theo thời gian ( vì thế bạn nên một lúc backtest rất dài để bọc kín được toàn bộ ).

- Có điều kiện các tham số của chỉ báo sẽ bị gập cong để hợp với thông tin trong khoảng thời gian của bạn.

Bời vì hai chuyện trên mà ở thời điểm hiện tại kỹ thuật backtest đã hết được chuộng như trước. Cạnh đó thì cũng do các nhà giao dịch thiếu hẳn thông tin, ứng dụng hay sự kiên trì để bỏ ra cả núi thời kỳ cho một giải pháp vốn không quá hữu hiệu nữa. Thành tựu đem đến lúc dùng backtest đã trở thành rất nhỏ nhoi so với với công lao phải bỏ ra.

Tuy nhiên thực tiễn thì backtest vẫn là cách độc nhất giúp ước lượng xem một kỹ thuật nghe có vẻ hấp dẫn liệu có thật sự hữu hiệu lúc dùng cho vào cặp tiền tệ và khung thời gian mà bạn đang giao dịch hay không. Tối thiểu thì bạn nên sử dụng chỉ báo kỹ thuật mà mình định dùng vào đồ thị và đếm xem số chỉ báo này có bao nhiêu lần đưa ra hiệu lệnh giao dịch chuẩn xác, và cấp bậc chuẩn xác đối chiếu với tần suất đưa ra hiệu lệnh giao dịch cao là đến thế nào.

Mấu chốt là bạn cần nhớ rằng thiếu hẳn chỉ báo nào có khả năng đúng mãi được , chỉ báo nào cũng có khi đưa ra hiệu lệnh sai. đây chính là một thực tế trong giao dịch mà bạn đành phải chấp nhận. Ngoài ra thì chẳng người nào bắt bạn cần dùng một chỉ báo mà dù trông dẫn dụ tuy nhiên lại toàn báo sai đâu.

Chọn mức lợi suất

Tỷ lệ sinh lời là một mục cần xét đến trong nhận định nguy cơ – thành tựu – đây chính là một đề tài không đơn giản. Mọi người hãy trở lại xét cột mốc biến từ 10.000 đô la thành 250.000 đô la chỉ sau một năm mua bán trên khu vực kinh doanh ngoại hối.

Để có được cột mốc này, chúng ta sẽ cần tin tức chuẩn xác về các giao dịch mà mình những việc cần làm để có thể đẻ được ra chừng đó tiền. Nếu như, nếu bạn kiếm được 10 đô la cho mỗi mua bán (đã bù trừ lỗ vốn) thì chúng ta sẽ cần làm tổng số 25.000 mua bán, ngang bằng với 104 giao dịch từng ngày thì mới hoàn tất cột mốc (giả thuyết 1 niên độ tài chính có 240 ngày mua bán).

Nghe thôi cũng đã thấy không tưởng rồi đúng không? Vậy giả định bạn kiếm được một trăm đô la cho mỗi mua bán thì sao? Thời điểm hiện tại chúng ta sẽ chỉ mất tổng số 2.500 mua bán, tương xứng với 10,4 mua bán thường nhật. Còn giả định muốn có được cột mốc mà hằng ngày hằng giờ chỉ phải thực hiện một giao dịch thì giao dịch này phải làm cho bạn thu về 1.041,62 đô la.

Tiền tệ nào có thể biến động hơn một trăm điểm từng ngày, và trên hết là phải thay đổi theo giải pháp mà bạn có khả năng xác nhận bằng các công cụ kỹ thuật và không bỏ phí chứ? Tức thì chúng ta có thể thấy cột mốc kiếm 250.000 đô la từ mức vốn đầu tiên 10.000 đô là bất hợp lý. Hơn thế nữa, rồi bạn bắt buộc phải trải qua những hệ thống thua dài lúc giao dịch forex.

Mọi người đều vậy thôi, không có ngoại lệ nào hết. Để đánh giá mức lợi suất hợp lẽ phải mà bạn nhiều khả năng đợi chờ thì nên biết tỷ lệ lợi nhuận/lỗ của bạn. Nếu chỉ mới mở đầu tham dự mua bán thì đương nhiên là bạn không có dữ liệu lịch sử về cấp bậc thắng thua của bản thân rồi.

Trong tình huống này thì bạn mất dần cách nào khác là phải căng mắt ra xem xét các chỉ báo và đồ thị để tiên liệu xem quá trình thay đổi nào có khả năng tạo nên. Có vài ba nhà giao dịch tuyên bố rằng mình có tỉ lệ đầu từ thắng/bại là 5/1, chứng tỏ là nhà giao dịch này cứ mất 1 đô la thì lại kiếm về được 5 đô la. Có khả năng đúng là có đôi lần doanh nhân có được tỉ lệ này thật, tuy nhiên xét trong dài hạn thì chuyện này khó mà đúng mãi được.

Nếu người sở hữu kỹ thuật có khả năng đem về tỷ lệ lợi nhuận/lỗ là 5/1, không sớm thì muộn kỹ thuật này sẽ được đông đảo mọi người khác tranh giành dùng cho và làm tính hữu hiệu tụt xuống (ví dụ như tiến hành giao dịch trước thời điểm). Đây chính là nguyên nhân mà bình quân động 18 ngày có nhiều lúc được ứng dụng để đối mặt bình quân động 20 ngày.

Trong thực tiễn, bạn cần vừa lòng với tỷ lệ lợi nhuận/lỗ 3:1 hoặc 2:1 là được rồi. Kể cả tỉ lệ 1,5:1 cũng nhiều khả năng đem đến cho bạn mức lợi suất khác cao trong thị trường forex – tốt hơn so với mức bạn có thể đem về trong thị trường trái phiếu không nguy cơ đấy.

Chọn sàn hoặc nền tảng giao dịch

Chúng ta thường nghĩ rằng trước tiên cần chọn lựa sàn/nền tảng giao dịch, tuy nhiên thì điều này có thể dẫn dắt hoặc chí ít là ảnh hưởng tới các lựa chọn khác. Bạn nên lựa chọn sàn giao dịch sau cùng, khi đã biết được bạn có thể xác định được hành vi nào của tiền tệ và đã chọn ra được các chỉ báo cho mình.

Chẳng hạn như không phải sàn giao dịch hay nền tảng nào cũng cung cấp tính rằng vẽ các đường thông đạo hồi quy tuyến tính, vậy nên nếu bạn thấy các đường này hữu dụng thì bạn sẽ buộc phải chọn nơi khác để giao dịch.

Hy vọng với 5 kế hoạch vàng này sẽ giúp bạn thuận lợi trên con đường trở thành một trader chuyên nghiệp. Chúc các bạn thành công.

Xem thêm:

- Tìm hiểu biểu đồ giao dịch Renko

- “Nằm lòng” cơ bản về xu hướng giá đảo chiều

- Tìm hiểu thông tin và công thức tính chỉ báo Momentum