Một trong những phát hiện hết sức thú vị của thị trường tài chính là sóng Elliott. Điều đặc biệt là nó có mối quan hệ bí ẩn với dãy số Fibonacci. Sóng Elliott ra đời còn bổ xung cho Lý thuyết Dow, khiến cho trường phái phân tích kỹ thuật có thêm sức sống mới và nền tảng vững chắc.

Khái niệm

Các chuyển động của giá thể hiện tâm lý của những người tham gia thị trường, và sóng Elliott chính là công cụ để chúng ta đo lường sóng tâm lý của đám đông.

Khái niệm mô hình Elliot

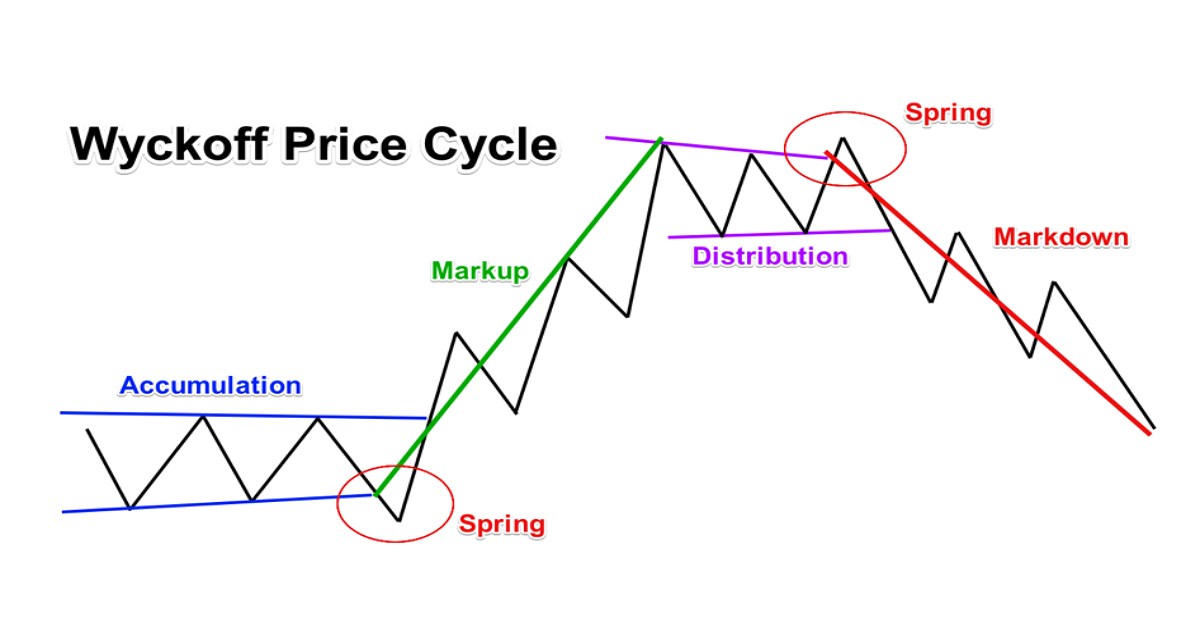

Theo nguyên lý sóng Elliott có khuynh hướng theo xu hướng và được lặp đi lặp lại, vì bản chất con người trong đầu tư rất ít hoặc không thay đổi, nó thể hiện ở các mô hình và các chu kỳ.

Chu kỳ trong cách hiểu thông thường là giống như hình sine, hết lên lại xuống, lặp đi lặp lại một cách chính xác hết chu kỳ này sang chu kỳ khác. Nhưng chu kỳ của sóng Elliott thì lại hơi khác, điểm cuối cùng của chu kỳ này là điểm khởi đầu của chu kỳ khác, nhưng nó không quay về chỗ cũ, mà nó tiếp diễn đến vô tận, và nó có tính “chu kỳ trong chu kỳ”

Về nguyên gốc của nó thì sóng Elliott là một phương pháp để giúp ta nhận biết tình trạng hiện tại của thị trường mà thôi.

Việc tiên đoán thị trường phụ thuộc rất nhiều vào bản thân người đó, vào hiểu biết, kinh nghiệm, thông tin mà người đó có được. Sóng Elliott bình thường sẽ gồm 5 giai đoạn.

Xem thêm:

- Mô hình nến Bearish Harami (Mẹ Bồng Con Giảm) là gì?

- Mô hình 2 đỉnh (Double Top) – Mẫu hình giá phổ biến

- Mô hình nến vai đầu vai cách nhận biết và phương pháp giao dịch

Mô hình sóng Elliott

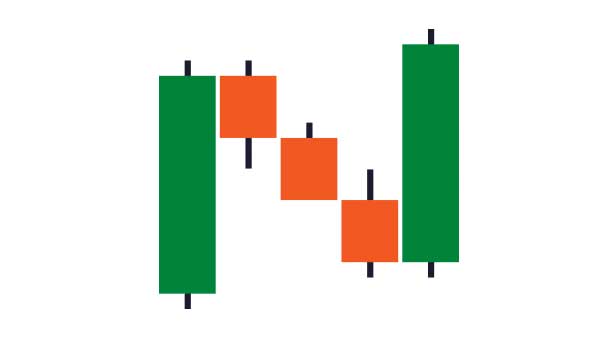

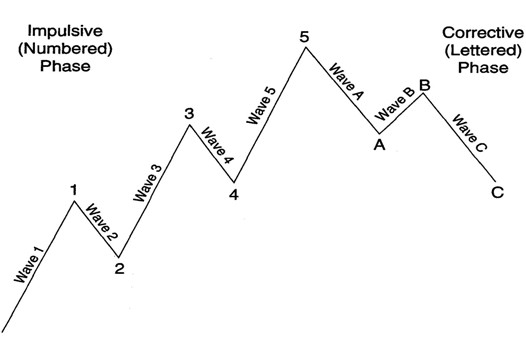

Trong mô hình bước sóng Elliott, giá cả thị trường thay thế giữa một giai đoạn bốc đồng hay giai đoạn “vận động”, và một giai đoạn điều chỉnh trên tất cả các quy mô thời gian của xu hướng, như hình minh hoạ.

Các bốc đồng luôn được chia nhỏ thành một tập hợp gồm 5 sóng cấp độ thấp hơn, xen kẽ giữa tính cách vận động và điều chỉnh, do đó sóng 1, 3, và 5 là thúc đẩy, và sóng 2 và 4 là các thoái lui nhỏ hơn của sóng 1 và 3.

Các sóng điều chỉnh được chia nhỏ thành 3 sóng cấp độ nhỏ hơn bắt đầu với một xung xu hướng trái ngược sóng 5, một thoái lui, và một xung khác.

Trong một thị trường gấu xu hướng chủ đạo là đi xuống, do đó, hình mẫu bị đảo ngược – năm sóng xuống và ba sóng lên. Các sóng vận động luôn luôn di chuyển với xu hướng, trong khi các sóng điều chỉnh di chuyển chống lại nó.

1. Mô hình sóng đẩy 5 – 3

Trong một chu kỳ tăng (uptrend) sẽ bao gồm 5 bước sóng tăng:

- Mô hình 5 sóng đầu tiên được gọi là sóng đẩy (impulse waves) – sóng 1, 3, 5

- Mô hình 3 sóng cuối được gọi là sóng điều chỉnh (corrective waves) – sóng 2 và 4

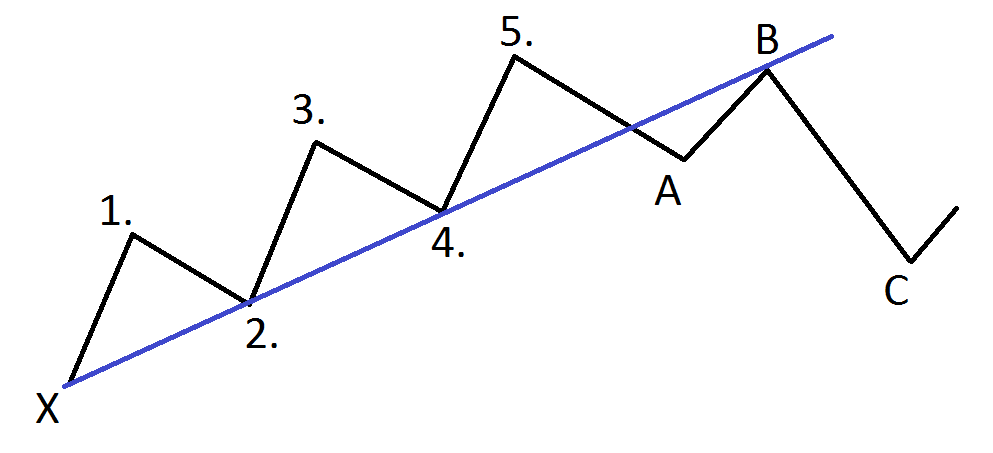

Với ba quy tắc (3-Rule) bắt buộc khi đếm sóng Elliott bao gồm:

- Sóng 2 không được hiệu chỉnh quá điểm bắt đầu của sóng 1

- Sóng 3 không bao giờ là sóng ngắn nhất

- Sóng 4 không được đi vào khu vực sóng 1

Mô hình sóng đẩy 5-3

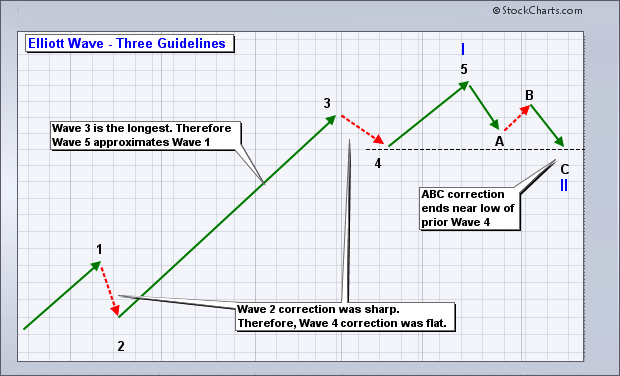

Và ba hướng dẫn (3-Guideline):

- Khi sóng 3 là sóng dài nhất, sóng 5 sẽ xấp xỉ với sóng 1

- Cấu tạo sóng 2 và sóng 4 sẽ thay thế nhau – nếu sóng 2 là sóng hiệu chỉnh phức tạp & mạnh (sharp) thì sóng 4 sẽ hiệu chỉnh đơn giản & phẳng (fiat), hoặc ngược lại

- Sau 5 sóng đẩy tăng, sóng hiệu chỉnh (A, B, C) thường kết thúc tại vùng đáy của sóng 4 trước đó

2. Mô hình sóng điều chỉnh ABC

Sau khi 5 sóng đẩy kết thúc thì một chu kỳ điều chỉnh bắt đầu với tối thiểu 3 sóng giảm điều chỉnh (A-B-C hoặc a-b-c). Quá trình điều chỉnh có thể phức tạp hơn tùy theo dạng sóng mà một số chu kỳ điều chỉnh có thể kéo dài hơn 3 sóng.

Mô hình sóng điều chỉnh

Theo Elliott, thì có đến 21 mô hình sóng điều chỉnh từ cơ bản đến phức tạp, nhưng hầu hết đều chỉ là triển khai tứ 3 mô hình chính dưới đây:

2.1 Mô hình Zig-Zag (Sóng Zig-Zag)

Là một dạng sóng điều chỉnh của sóng Elliott, cấu trúc là 5-3-5, thường bắt gặp chủ yếu ở sóng 2. Tuy nhiên, nếu gặp trường hợp sóng 2 đi ngang (sideway) thì khả năng zig-zag sẽ xuất hiện ở sóng 4 là khá cao, theo quy luật hoán đổi (alternation).

Điểm khác biệt giữa sóng zig-zag và flat là cấu trúc, và sóng B không thể trở lại điểm xuất phát của sóng A trong trường hợp của sóng zig-zag.

2.2 Mô hình phẳng (Sóng Flat)

Là một dạng sóng điều chỉnh của sóng Elliott theo cấu trúc 3-3-5, thường gặp ở sóng 2, 4 và các sóng A, B, C theo chu kỳ điều chỉnh, bao gồm 3 dạng chính: Regular Flat, Expanded Flat và Running Flat.

Trong mô hình phẳng, chiều rộng của các sóng thường ngang nhau, với sóng B ngược đầu sóng A và sóng C ngược với B. Lưu ý đôi khi sóng B vẫn có thể vượt qua điểm bắt đầu sóng A.

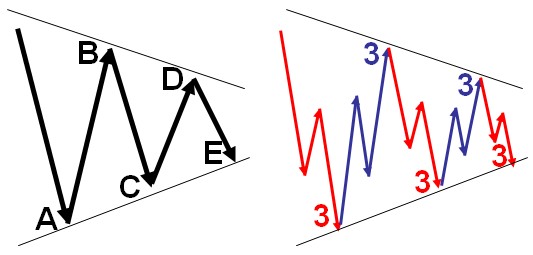

2.3 Mô hình tam giác (Sóng Triangle)

Là mô hình sóng điều chỉnh với cấu trúc 3-3-3-3-3, thường gặp nhất ở sóng 4 của chuỗi 5 sóng đẩy, hoặc sóng B của chuỗi sóng điều chỉnh A-B-C. Trong một số trường hợp thì Triangle là kết thúc của giai đoạn điều chỉnh (corrective phase) và điểm phá vỡ sẽ là bắt đầu cho một giai đoạn tăng trưởng mới.

Triangle được tạo bởi 5 sóng đi ngược với xu hướng ban đầu và trong trạng thái đi ngang. Tam giác này có thể là tam giác cân, tam giác tăng, tam giác giảm hoặc tam giác mở rộng.

Ứng dụng mô hình sóng Elliot

Ứng dụng chỉ báo sóng Eliott vào trong đầu tư

- Xác định xu hướng: Giai đoạn sóng đẩy (impulsive phase) thường có cấu trúc 5 sóng, không bao giờ là 3. Do đó, khi phát hiện một giai đoạn tăng hoặc giảm với cấu trúc 5 sóng nhỏ bên trong thì có thể nắm bắt được xu hướng của thị trường đó.

- Xác định vùng đảo chiều: Sau khi xác định xu hướng với 5 chuỗi sóng, trader có thể chờ đợi giai đoạn điều chỉnh lớn diễn ra và kết thúc. Thường giai đoạn điều chỉnh kết thúc tại mức 50% và 61.8% của dãy Fibonacci Retracement. Trong trường hợp sóng tăng mạnh và dốc, thì mức 38.2% sẽ là mức điều chỉnh và tạo đáy lý tưởng của giá. Từ đó, trader có thể quan sát diễn biến tại các vùng này trước khi ra quyết định đầu tư.

Tìm hiểu thêm:

- Tìm hiểu về đường xu hướng Trendline và cách vẽ đường trendline chính xác nhất

- Cách giao dịch với đường xu hướng trendline

- Chiến lược giao dịch Forex sử dụng đường xu hướng (trendline)