Báo Đầu tư Chứng khoán trích báo cáo phân tích một số cổ phiếu cần quan tâm trước phiên 23/8 của các công ty chứng khoán.

Khuyến nghị mua dành cho cổ phiếu PLC

CTCK BIDV (BSC)

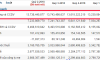

Trong quý II/2023, doanh thu thuần của Tổng công ty Hóa dầu Petrolimex – CTCP (PLC – sàn HNX) đạt 1.881 tỷ đồng (giảm 11% so với cùng kỳ năm ngoái).

Trong đó, doanh thu mảng nhựa đường đạt 950 tỷ đồng (giảm 6%), chiếm 50,5% tổng doanh thu; doanh mảng dầu mỡ nhờn đạt 433 tỷ đồng (tăng trưởng 1%); doanh mảng hóa chất đạt 492 tỷ đồng (giảm 25%).

Doanh thu quý II của PLC kém khả quan so với cùng kỳ chủ yếu do giá bán bình quân các sản phẩm giảm từ 20-25%. Trong khi đó, giá các nguyên vật liệu đầu vào vẫn ở mức cao (đặc biệt là mảng dầu mỡ nhờn tăng 15%), khiến biên lợi nhuận gộp của PLC giảm xuống 13,6% (cùng kỳ đạt 15,3%). Lợi nhuận sau thuế của PLC trong quý II đạt 36 tỷ đồng (giảm 26%).

Lũy kế 6 tháng đầu năm 2023, doanh thu thuần của PLC đạt 3.850 tỷ đồng (giảm 8% so với cùng kỳ năm ngoái), và lợi nhuận sau thuế đạt 69 tỷ đồng (giảm 22%), hoàn thành lần lượt 43% kế hoạch về doanh thu, và 43% kế hoạch về lợi nhuận cả năm.

Chúng tôi khuyến nghị mua dành cho cổ phiếu PLC với giá mục tiêu 38.400 đồng/CP.

Khuyến nghị mua dành cho cổ phiếu PVD

CTCK KB Việt Nam (KBSV)

Doanh thu nửa đầu năm 2023 của CTCP Khoan và Dịch vụ khoan Dầu khí (PVD – sàn HOSE) giảm nhẹ 0,9% so với cùng kỳ năm ngoái. PVD không phát sinh doanh thu từ giàn đi thuê nhưng giá cước trung bình tăng khoảng 30% và hiệu suất hoạt động cải thiện mạnh, giúp cho doanh thu không bị sụt giảm nhiều.

Lợi nhuận sau thuế 6 tháng đạt 207 tỷ đồng so với mức lỗ 149 tỷ đồng cùng kỳ, chủ yếu do giá cước cho thuê giàn trung bình và hiệu suất khai thác các giàn khoan tăng. Ngoài ra, PVD cũng ghi nhận khoản thu phát sinh 70,2 tỷ đồng do khách hàng đền bù hợp đồng.

Giá dầu Brent duy trì ở mức cao và hoạt động thăm dò và khai thác sôi động tại thị trường Trung Đông đang khiến nhu cầu thuê giàn khoan trong khu vực tăng đột biến. Trong khi đó, nguồn cung giàn khoan toàn cầu đang bị thắt chặt do các giàn khoan cũ dần rời khỏi thị trường trong khi tốc độ sản xuất các giàn khoan mới không đáp ứng kịp nhu cầu. Đặc biệt, đội giàn khoan tại Đông Nam Á đang sụt giảm mạnh do sức hút từ Trung Đông, sẽ khiến thị trường trong khu vực bị thiếu hụt

Chúng tôi tin rằng với lợi thế tuổi đời rất trẻ trong khu vực, mức cước bình quân cho 4 giàn tự nâng của PVD có thể tăng lên trên 100 nghìn USD/ngày khi các giàn này có hợp đồng mới. Chúng tôi cũng kỳ vọng đội giàn JU của PVD sẽ tăng hiệu suất hoạt động trung bình từ 82.5% trong 2022 lên mức 92,1% và 96,0% tương ứng trong 2023 và 2024 xét trên nhu cầu thuê cao trong khu vực.

Dựa trên định giá FCFF, triển vọng kinh doanh cũng như xem xét các rủi ro có thể phát sinh, chúng tôi khuyến nghị mua đối với cổ phiếu PVD. Giá mục tiêu là 30.200 đồng/cổ phiếu, tương đương mức upside 25,8% so với giá tại ngày 22/08/2023.

Khuyến nghị khả quan dành cho cổ phiếu DGW

CTCK Vietcap (VCSC)

Chúng tôi điều chỉnh tăng giá mục tiêu cho CTCP Thế Giới Số (DGW – sàn HOSE) thêm 28% nhưng hạ khuyến nghị từ mua xuống khả quan do cổ phiếu đã tăng 60% trong 3 tháng qua.

Giá mục tiêu của DGW cao hơn của chúng tôi chủ yếu được thúc đẩy do mở rộng thời gian dự phóng từ năm 2027 đến năm 2028 của chúng tôi. Với những thành công gần đây của DGW trong việc chiếm được các hợp đồng phân phối sản phẩm ngoài ICT (ví dụ: hàng tiêu dùng, thiết bị điện gia dụng và hàng tiêu dùng công nghiệp), chúng tôi lạc quan hơn về triển vọng đạt được doanh thu cao hơn và biên lợi nhuận ổn định hơn trong trung hạn và dài hạn của DGW.

Chúng tôi kì vọng việc ngày càng nhiều thương hiệu quốc tế vào Việt Nam sẽ thúc đẩy nhu cầu dành cho các nhà cung cấp dịch vụ mở rộng thị trường như DGW trong dài hạn. Trong trung hạn, chúng tôi cho rằng DGW sẽ là công ty được hưởng lợi đầu tiên từ sự phục hồi của ngành ICT được kì vọng trong giai đoạn 2024-2025. Chúng tôi giữ nguyên dự báo lợi nhuận sau thuế sau lợi ích cổ đông thiểu số giai đoạn 2023-2025 của DGW.

Theo tinnhanhchungkhoan.vn